百济神州的名字国人尚不熟悉,实际上它是中国医药行业的隐形冠军。

港股新政仍在如火如荼的推进中,7月30日抗癌药研发企业百济神州启动在港招股,成为首家赴港第二上市的生物科技公司。百济神州本次在港上市共发行6560万股,招股价为94.4港元至111.6港元之间,募资额为62亿港元至73亿港元。

百济神州的名字国人尚不熟悉,实际上它是中国医药行业的隐形冠军。在整个中国医药行业,百济神州称得上是傲视群雄。按本次赴港二次上市的发行价,百济神州市值可达850亿港元,是有“基因界腾讯”之称的华大基因的两倍多。

研发投入方面,百济神州2017年达到了2.7亿美元,力压市值超过2000亿元的恒瑞医药,为中国药企之最。2018年百济神州的研发投入还将进一步扩大,预计将达到 4~5 亿美元。

百济神州已于2016年2月在纳斯达克上市,目前股价已经涨了7倍,市值达90亿美元,是纳斯达克目前最炙手可热的生物医药股之一。

产品仍未上市技术授权收入超10亿美元

百济神州于2010年创办,专注开发及商业化癌症治疗的创新型分子靶向药及肿瘤免疫治疗药物。百济神州有两位创始人,一位是欧雷强,曾创办保诺科技,后被国际CRO巨头PPD收购;另一位是王晓东,为美国国家科学院院士、中国科学院外籍院士。

百济神州目前已处于商业化阶段。2017年7月,百济神州与美国制药巨头新基公司达成战略合作协议,全面接管了新基公司在中国的 200 人商业运营团队,并获得新基公司拥有的三种已获批药物在中国销售的独家许可。自2017年9月之后,这些产品的销售已经取得收入。

在自研产品方面,百济神州目前已有6款药物进入临床阶段,其中3款处于临床后期。这3款药物中,用于治疗套细胞淋巴瘤的Zanubrutinib将于今年在中国提交新药上市申请,2019年在美国提交新药上市申请;用于治疗经典型霍奇金淋巴癌的Tislelizumab将于今年在中国提交新药上市申请。

实际上,在产品上市销售前,百济神州已经通过技术授权的方式取得巨额收入,这在新药研发公司中并不多见,由此也可看出百济神州的研发实力。

2013年百济神州的两款在研产品:用于治疗癌症的第二代BRAF抑制剂lifirafenib和用于治疗卵巢癌的pamiparib被跨国药企巨头默克雪兰诺相中。随后双方签订协议,默克雪兰诺以总价4.65亿美元的代价购买了这两款在研产品的海外开发与商业化权益。

2017年7月,在与新基公司的战略合作协议中,百济神州将Tislelizumab在美国、欧洲、日本等国家和地区的商业化权利授予新基公司。由此百济神州将获得新基公司2.6亿美金的首付款,以及1.5亿美金的股权投资,合计4.1亿美金。未来,百济神州还有可能获得接近9.8亿美金的里程碑付款(milestone payment)。

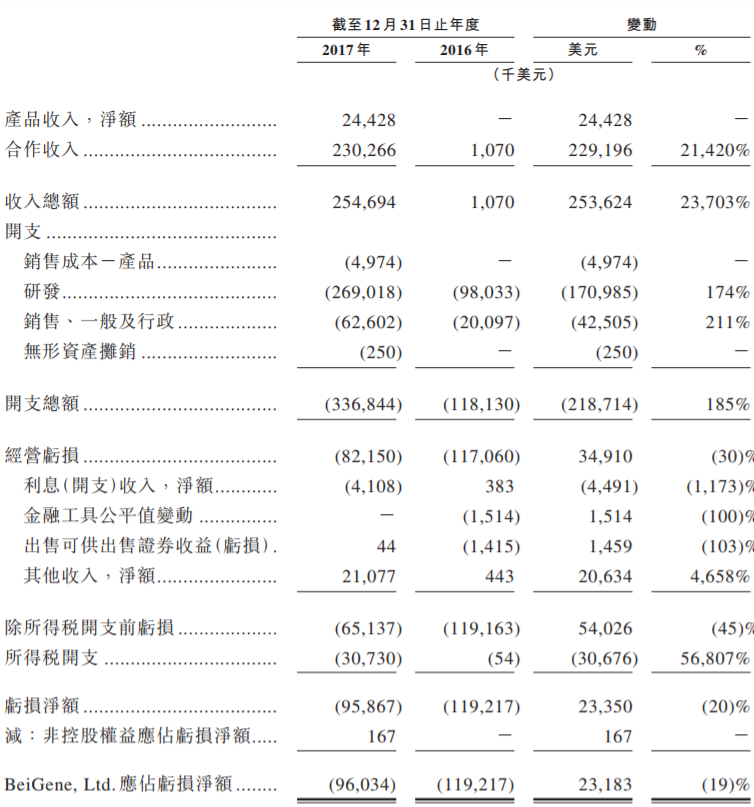

财报显示,2017年百济神州收入总额达2.38亿美元,其中2.13亿美元为合作收入,0.24亿美元为药物销售收入。

百济神州2017年、2016年财务数据

8年烧掉20亿美元一度弹尽粮绝

关于新药研发,业内有一句“三个十”口诀,即十亿美金投入、十年时间以及十分之一的成功率。别看百济神州如今风光无限,其创业经历也是一波三折。

据百济神州创始人王晓东自己透露,创业之初百济神州做的“四五个项目都失败了”,公司一直是勒紧裤腰带过日子,一度处于倒闭边缘。

百济神州于2010年10月成立,启动资金为两位创始人欧雷强、王晓东筹集的3200万美元。这笔钱半年时间就烧完了。2011年4月,lifirafenib和pamiparib项目启动,此时公司已经弹尽粮绝。欧雷强远赴美国融资,花了半年时间终于拿到了国际制药巨头默沙东2000万美元的投资。

在多个产品线同步推进的情况下,这笔钱也很快烧完。王晓东回忆:“企业最困难的时候账上只有1万多块钱。”关键时刻,默克雪兰诺以4.65亿美元买下了百济神州两款在研产品的海外开发与商业化权益。这笔交易拯救了百济神州。

此后百济神州成为了资本市场的宠儿,进入了高歌猛进的新时期。

2014年11月,百济神州完成7500万美元的A轮融资;2015年4月,百济神州完成9700万美元的A-2轮融资。两轮融资中高瓴资本都是领投方。

2016年2月,百济神州在纳斯达克IPO,募资规模达1.82亿美元;2016年11月,百济神州以公开发售的方式,募集资金2.12亿美元;2017年8月,百济神州公开募集1.9亿美元;2018年1月,百济神州再次公开募集8亿美元,这是过去5年中全球生物医药公司募资金额的第三高。

包括本次在香港的二次上市在内,成立8年来百济神州在一、二级市场上已募集资金达20亿美元,至今自研药物仍未上市销售,新药研发的投入之大、周期之长可见一斑。

随着多个药物处于临床试验的关键时期,百济神州研发投入正在进一步加大。2016年百济神州研发开支为9803.3万美元,2017年猛增至2.69亿美元;进入2018年,研发投入继续加码,仅第一季度研发开支就达1.1亿美元。

在巨额研发投入的推动下,2016及2017年百济神州分别录得经营亏损1.17亿美元及8215万美元,2018年第一季度,百济神州的经营亏损达到1.11亿美元,较上年同期扩大115%。此时赴港上市,筹集的资金将主要用于在研产品的临床试验及商业化。

港股已成创新药集中地

港股新政启动4个月来正在取得丰硕成果,作为新政重点的生物科技版块表现尤其亮眼。目前已有歌礼生物、华领医药、盟科医药、信达生物等多家新药研发“独角兽”企业向港交所提交了上市申请,还有众多新药研发企业表达了赴港上市的意愿。

在新政加持下,港股的生物科技版块正在迅速赶超美股,成为世界最热门的生物科技公司上市地之一。据外媒报道,不仅中国大陆的生物医药企业纷纷赴港上市,海外的公司也被港股新政所吸引,其中最引人注目的包括Illumia旗下从事癌症早筛的基因检测公司Grail、3年内融资了14.25亿美金,创下了全球生物医药领域私募股权融资的最高纪录的生物药企Moderna等。

首家递交上市申请的未盈利生物科技公司歌礼生物,已于7月28日完成招股,筹集资金4亿美元,将于8月1日挂牌交易。

百济神州此次赴港,采取的是颇为特殊的第二上市的方式,这也是本轮港股新政的重点。这也是为何百济神州可以不经过常规的递表阶段,而直接通过港交所上市委的聆讯。

根据港股新政规则,要将香港作为第二上市地点,申请者需满足一系列标准。其中包括,需在包括在纽交所、纳斯达克以及伦交所等地上市,最近两个财年有良好的合规记录,预期市值不低于100亿港元,并且应为创新型企业。百济神州在纳斯达克市值达90亿美元,满足标准毫无压力。

对于选择此时赴港上市的原因,百济神州首席财务官兼首席战略官梁恒向媒体表示,香港未来将成为中国创新型生物医药公司最主要市场,公司将开始商业化产品,需建立品牌,亚洲投资者对公司业务也更了解。