在收到证监会问询函的17天后,22个问题终于迎来了答案。

11月16日,作为中粮资本重大资产重组交易对手的中原特钢一晚连发9条公告,逐一回复了证监会的询问,其中,22个问题有近一半都指向了中粮资本子公司——中粮信托。

在这份172页的问询回复中,面对市场重重疑虑,中粮信托回应了未决诉讼、政策变化及估值对重组上市到底影响几何。

2018新增未决诉讼11起

中粮信托2017年年报中,当年未决诉讼为1起,在此次的回复函中,记者注意到,中粮信托的未决诉讼增加至了12起,但中粮信托作为被告方的诉讼只有1起,即2017年曾披露过的和北京信诚达融资产管理有限公司的诉讼,其余的11起中粮信托均是原告方。

在这12起诉讼中,大都是今年市场上耳熟能详的“问题”企业,包括上海华信、中青旅实业、龙力生物、凯迪生态、东方金钰、中科建设等。

目前,中粮信托未决诉讼案件所涉金额共计24.47亿元,虽然12起诉讼分别涉及的金额及目前诉讼进展予以披露,但中粮信托并未详细披露具体项目情况、产品交易结构等更细节的信息。实际上,上市过程中遇到监管问询再正常不过,不少业内人士对此反应表示,“中粮信托踩雷企业大都是此前金融机构争相合作的对象,受政策风险及市场风险影响较大。”

某业内人士认为,“根据信托公司尽职指引的精神,不论是事务管理类信托还是主动管理类信托,信托公司都应对尽职调查负责。后期诉讼中,中粮信托是否履行了受托人义务将会是案件的焦点。”

半年新增信托资产为0

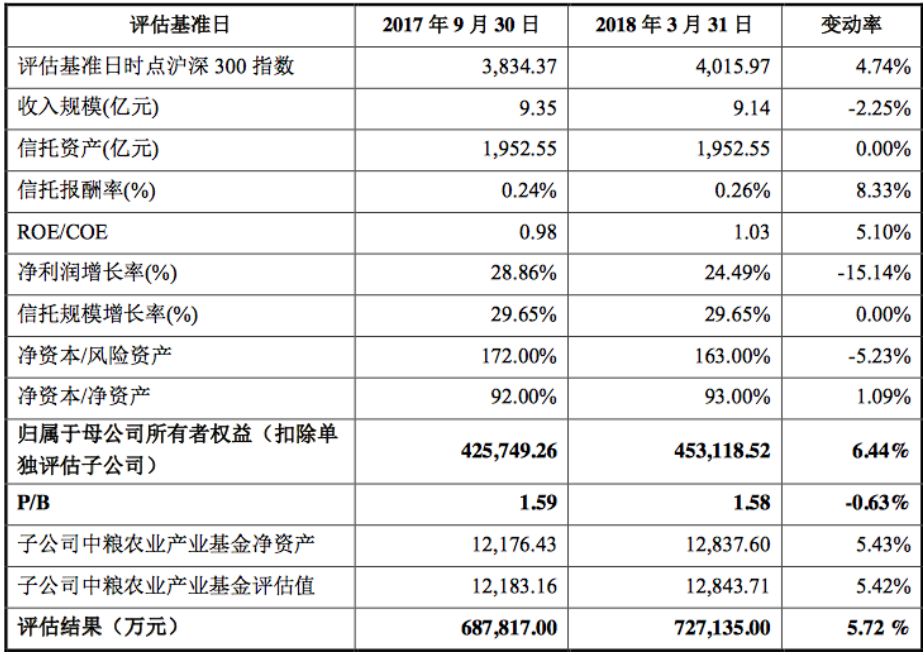

颇令人意外地是,2017年9月30日至2018年3月30日的这半年时间,中粮信托的信托资产毫无变动,维持在了1952.55亿的规模。 同期,信托报酬率增加了8.33个百分点,但净利润增长率却减少了15.14%,归属于母公司的所有者权益依旧在增长,变动率为6.44%。

一位业内人士分析表示,“新增信托资产为0,一种可能是,中粮信托在这期间的新增信托规模和清算存续规模相同,一分不差。还有一种可能是中粮信托在上述期间没有清算项目,也没有开展新的项目。”

此后的两个披露时点,分别是截至8月30日及截至10月30日,中粮信托的信托资产规模持续下滑,从1655.95亿元降至1496.4亿元。

根据中国信托业协会统计数据,截至 2017 年末,行业净资产平均值为77.22 亿元,实收资本的平均值为35.56亿元,而中粮信托净资产47.58亿元,注册资本23亿元,净资产与注册资本处于行业中下游水平。中粮信托成立于2009年,成立时间较晚,与老牌信托公司相比,高净值客户的积累尚有不足。

从68家信托公司排名来看,2018年上半年,中粮信托净利润排名上升至41名。在行业中处于中下游水平,上升空间较大。

行业首家公开资管新规整改计划

资管新规出台后,各家公司都争相表态积极整改,但对于具体不合规数据及整改方案却鲜少提及。随着监管问询回复函的披露,中粮信托成为业内首个公开资管整改计划的信托公司。部分信托公司经理表示,“各家整改方案不同,但中粮信托提供的整改计划具有较强的借鉴意义。”

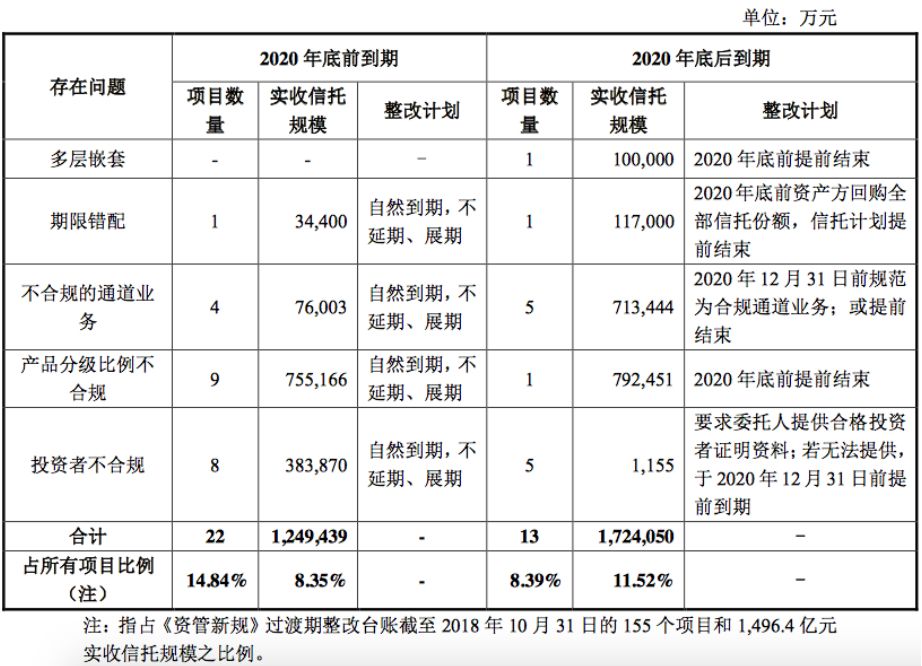

先来看几组数据,中粮信托不符合资管新规且在2020年底后到期的项目有13个,实收信托规模172.41亿元,这些项目需通过提前结束或整改为合规项目的方式进行处理。

具体来看,当前中粮信托不合规的5个问题,包括多层嵌套、期限错配、不合规的通道业务、产品分级比例不合规及投资者不合规。

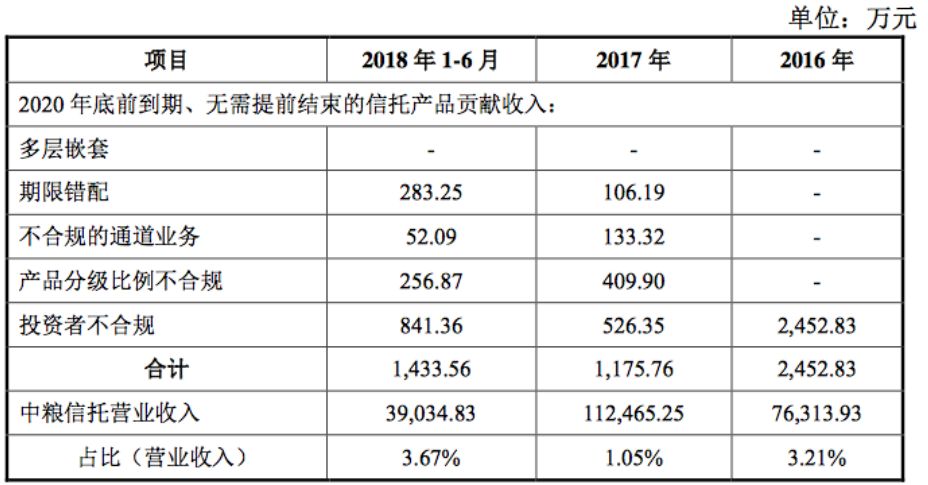

对于2020年底前到期但无需提前结束的信托产品仅占营业收入的3.67%,其中不存在多层嵌套的问题。

而对于2020年底后到期、需提前结束的信托产品,贡献收入占比为营业收入的2.66%,其中不涉及产品分级比例不合规的产品。

l 据业内人士介绍,多层嵌套多为通道类项目。资管新规规定,资管产品只能嵌套一层,超过一层的产品均需根据资管新规推进行整改。同时金融机构不得提供规避投资范围、杠杆约束等监管要求的通道服务。中粮信托将不合规的通道业务整改为合规的通道业务,或者提前结束。

l 值得关注的是,通道业务一般以银行资金为主,整改需要银行配合,信托公司单方面整改影响有限,提前结束则要看资金方和资产方是否能够达成一致。

l 在产品分级比例方面,资管新规规定,固定收益类产品的分级比例不得超过3:1;权益类产品的分级比例不得超过1:1;商品及金融衍生品类产品、混合类产品的分级比例不得超过2:1。据了解,固定收益类的产品例如债券配资业务,最高分级比例可以到达9:1;权益类产品的分级比例,在2015年时普遍为3:1,在监管窗口指导后,部分信托公司降到了1:1或者2:1,而今年也有信托公司因为2:1的分级比例受到过监管处罚。

l 据悉,期限错配的项目多为资金池项目,监管部门已经多次对信托公司的资金池产品进行了整改。目前同时具备滚动发行,集合运作,分离定价的资金池业务基本已经绝迹。

l 合格投资者应为(一)具有2年以上投资经历,且满足以下条件之一:家庭金融净资产不低于300万元,家庭金融资产不低于500万元,或者近3年本人年均收入不低于40万元。(二)最近1年末净资产不低于1000万元的法人单位。(三)金融管理部门视为合格投资者的其他情形。中粮信托提供了对于不符合上述条件的合格投资者购买的产品将提前清算的方案,在业界尚属首例。

估值差异不合理?不存在的!

在证监会的问询函中,关于中粮信托的10个问题,有四个聚焦于两次估值评估的数值差异是否合理。

对此,中粮信托对100%股权补充评估较重组评估结果增加3.93 亿元的原因作出了详细分析,并回应表示,估值具备合理性。

据市场人士分析,信托公司股权交易考虑的因素较多:

第一,如果交易涉及到控制权变更,则交易价格一般较高,因为收购方拥有了稀缺的信托牌照。

第二,信托公司最大的交易风险在于存续的信托项目,这是信托公司最大的商业秘密。因为存续的信托项目可能涉及的风险会直接导致收购方的损失,而这并不会在财务报表中反应出来。据了解,在不涉及控制权变更的信托股权交易过程中,收购方有时会提出要求,不对入股前的风险项目负责,这通常是除了交易价款外谈判的拉锯点。

第三,如果实际控制人不变,其估值标准的灵活性和可选择权更大。

(原标题:中原特钢连发9条公告,22个问题指向中粮信托,中粮正踩在风口浪尖上)