中国财富网讯(毛超)“宝宝”不开心了!最近,市场规模最大的货币基金天虹余额宝(000198)收益率屡创新低,投资“宝宝”类理财产品挣的钱越来越少。

从最高时万份收益2元左右,到目前的0.6元,“宝宝能躺着挣的钱”,越来越少。

货币基金收益、规模双降

截至7月10日,天虹余额宝最新七日年化收益为2.2690%,万份收益为0.6089元,为成立6年以来的最低收益率水平。

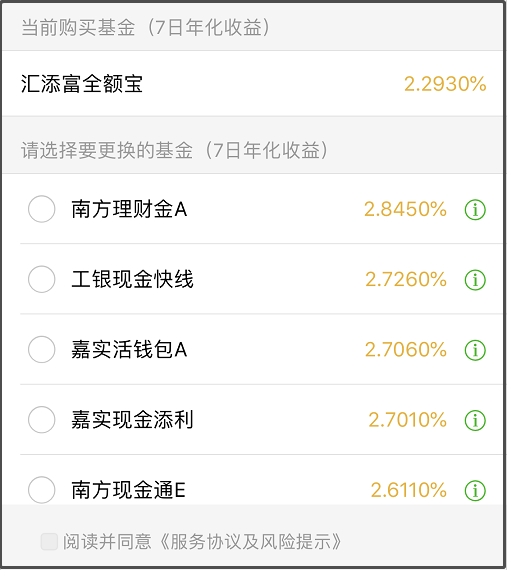

当前,“宝宝”类理财产品收益普遍降到3%以下,万份收益不足1元。截至7月10日,通过某社交产品可以买到收益最高的“宝宝”类理财为南方理财金A,7日年化收益为2.845%,万份收益在0.75元左右。

“宝宝”类理财产品常要求灵活存取,风险低,通常为货币基金,也被戏称为“躺着挣的钱”。而“宝宝”类理财产品和大多数的货币基金收益都在下滑,能“躺着挣的钱”越来越少。

今年以来,货币基金平均收益水平在触及2.60%左右的相对“高位”后,便开始一路下行。截至7月10日,货币基金7日年化收益平均水平为2.33%,万份收益为0.63元。

目前,为数不多的产品能够达到2.6%的收益,但与“那些年”相比,6%收益的“宝宝”已经成了历史。

随着收益的下行,占据基金大半壁江山的货币基金,其规模也在扭头向下。

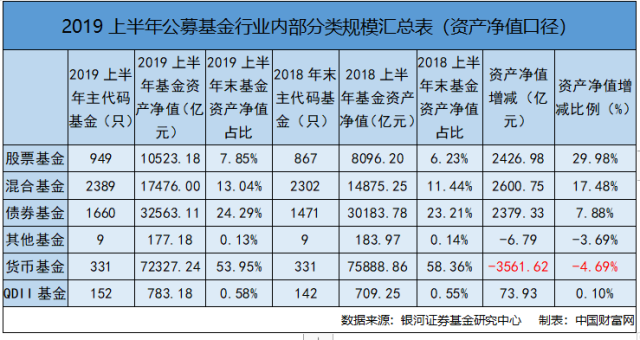

银河证券基金研究中心数据显示,截至上半年末,货币基金规模达72327.24亿元,占同期公募基金整体的53.95%,是公募基金市场的中坚力量。但对比2018年末的75888.86亿元体量,今年上半年货币基金规模缩水3561.62亿元,环比缩水4.69%。

有“宝宝”用户指出,虽说收益规模不断下滑,但把资金放在“宝宝”里,还是要比存在银行里的收益要高。

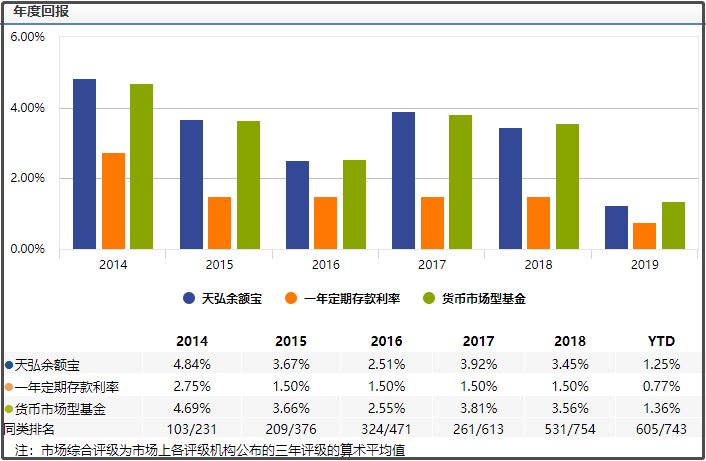

从历史回报来看,2019年以来,天虹余额宝的平均年化收益为1.25%,略低于同期货币市场基金1.36%的收益,但也远高于一年定期存款利率的0.77%的回报率。

市场流动性仍十分充足

光大银行金融市场部分析师周茂华指出,5月底以来,SHIBOR007(上海银行间同业拆借7天期利率)、DR007(银行间存款类金融机构以利率债为质押的7天期回购利率)等利率开启下行走势,曾一度创出近10年低位,显示国内银行间市场流动性充裕。

业内人士表示,当前货币基金收益下滑,主要原因是涌向利率债券的资金过多。近日上海银行间同业拆借(SHIBOR)利率创下近十年新低,银行与银行互相“借钱”的利率降低。因为货币基金中的主要资产是一年期以内的银行同业债券,因此收益率随之降低。

业内人士表示,货币市场债券(包括跟SHIBOR类似的同业存单)是货币基金投资的主要方向。

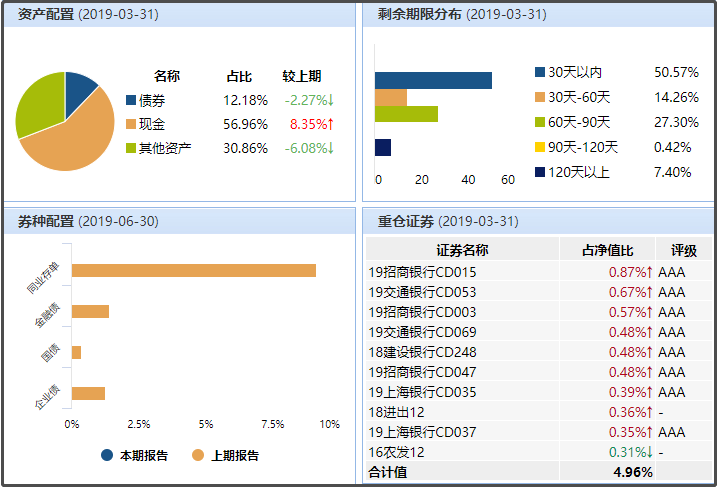

以天虹余额宝为例,其2019年一季度报告显示,天虹余额宝底层资产有56.96%为现金,较上一报告期上升8.35%。此外,还持有12.18%的债券和30.86%的其他资产。

具体来看,天虹余额宝持有的债券为19招商银行CD015、19交通银行CD053、19招商银行CD003、19交通银行CD069等等,这些债券属于同业存单,与同业拆借“同根同源”,只是时间长短略有区别。

上述5只债券的票面利率为2.80%左右,市场价格也较为稳定。天虹余额宝底层收益限制和大比例配置现金,所以导致天虹余额宝不太可能获取过高的收益,也是情理之中。

融360大数据研究院金融分析师杨慧敏表示,上半年货币基金收益率持续走低,预计下半年流动性仍将保持合理充裕,而货币基金收益或将继续维持低位。

“货币基金规模缩水,最主要的原因还是收益不行。除了市场原因之外,还有部分货币基金经常搞活动、搞宣传,这个费用也是要从收益中扣的。”某业内人士说。

钱都去哪了?

“宝宝”理财规模降低,钱在流出;银行间利率在降低,说明资金宽裕,那么资金去哪呢?

银河证券基金研究中心数据显示,截至6月30日,市场货币基金规模缩减,但股票、混合及债权基金资产净规模大幅上升,净值分别增长29.98%、17.48和7.88%。

也就是说,有一部分资金进了股票、混合和债券公募基金当中。

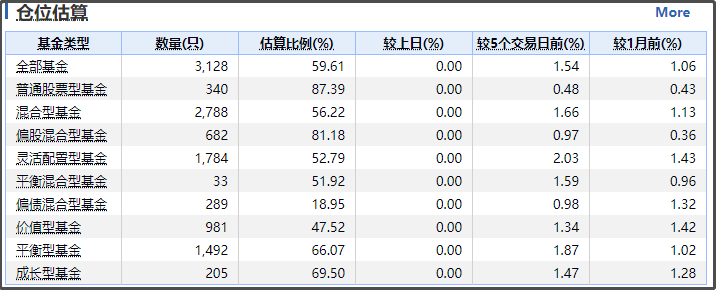

据Wind数据基金仓位估算显示,截至7月9日,市场全部基金仓位,较1月前上升1.06%,达59.61%,普通股票型和偏股基金仓位上涨垫底,分别上涨0.43%和0.36%。

股票类公募基金的规模和仓位都在不断上涨,但股票市场却没有明显感受到资金的流入,近期A股市场日成交额在4000亿元左右徘徊,只有今年4月8000亿元左右的成交额的一半。

某业内人士则指出,除了规模以外,观察资金流向更重要的指标是利率水平。他认为,近期资金主要流向了利率债,以SHIBOR、DR007(银行间存款类金融机构以利率债为质押的7天期回购利率)利率水平的降低,表明资金流回了银行,且较为充裕。“往年6月左右都是银行资金面紧张的期间,今年却尤为宽松。”

联讯证券首席策略分析师朱俊春指出,银行间和股市资金不能划上等号,属于两个体系。当前银行间流动性充裕,或因去杠杆成果显现,钱重新流回到钱袋子里;而股市成交低迷说明,市场对未来预期比较谨慎。“大概是股市在大类资产中的吸引力暂时不凸显,而资金在当下这个时代,变得更为谨慎。”朱俊春说。

周茂华表示,在利率债收益降低的同时,中低评级信用债利差扩大等,股市成交量一直维持低位。主要是国内市场流动性呈现一个结构性分化,中小微企业风险溢价相对高,部分企业债券违约、信披违规等“爆雷”频发,投资者情绪偏谨慎,货币政策传导受阻,部分流动性淤积在银行间市场。短期市场个股挑选难度偏大,挣钱效应不明显,投资者偏防御操作。