又一只独角兽将赴港上市。

7月1日晚间,药明康德发布公告称,公司董事会同意公司发行境外上市外资股(H股)并申请在香港联交所主板挂牌上市;为完成本次发行上市,同意公司转为境外募集股份有限公司。另外,此次募集资金在扣除相关发行费用后将用于扩大运营规模、项目投资建设、收购兼并、偿还银行贷款及补充流动资金等。

业内人士认为,港股的2018年新政,正让越来越多的新经济公司选择前往香港进行IPO。

又一家A+H股的医药公司?

“药明康德是一家涵盖新药研发全产业链的全球性医药研发服务企业,面向全球药企提供定制化研发服务,秉承立足中国、面向国际的战略方针。公司此次启动H股发行计划,主要是为配合公司的战略,拓宽公司融资平台,有助于提高公司在国际市场上的竞争力,使得公司未来发展的更快、更好。”谈及在登陆A股不到2个月之后,又开始筹划赴港上市,药明康德一位内部人士向中国证券报记者透露,此举主要还是为了支持公司的实业发展。

实际上,在医药领域,A+H股的上市模式并非没有先例。早在2012年10月30日,复星医药登陆港交所,成为继上海医药之后,内地第二家A+H挂牌医药企业。

对此,苏宁金融研究院高级研究员左俊义告诉中国证券报记者,A+H股模式对于很多内地企业而言,具有很大吸引力。“一方面,从融资层面考量,两地上市融资规模会更大;另一方面,从全球化角度出发,在香港上市会提升公司的国际知名度,那些有国际化战略或者海外并购计划的公司,发行H股无疑是执行战略的第一步。”左俊义表示。

值得一提的是,中国证券报记者了解到,H股上市,对于药明康德而言,并不陌生。

2017年6月13日,药明生物科技在香港联合交易所上市,开盘价为25.00港元,截止2018年7月1日,股价已经达到87.35港元。而药明生物正是脱胎于药明康德,在2014年独立注册公司,是中国最大的生物制剂研发服务商,主要提供生物制剂药物发现、开发及生产的综合服务。

上述药明康德内部人士则表示,目前,药明生物和药明康德是独立的两个团队,分属不同的领域,后续药明康德的港股上市,依然会通过专业的中介机构来进行运作。

药明康德目前正在筹划的港股上市,还引发不少质疑,尤其是在2018年6月5日,药明康德发布公告称,将70%的闲置募集资金用于理财。不少投资者在股吧里表示:“钱都用不完,为什么还继续去香港融资?”

对此,药明康德回应称,公司已在首次公开发行股票招股说明书中披露首次发行股份募集资金扣除发行费用后会将按轻重缓急投入到各募投项目之中。但由于项目的建设实施周期较长,款项分阶段支付结算,因此短期内有部分募集资金处于闲置状态。在不影响公司正常经营和募投项目建设实施进度的情况下,公司通过进行适度的低风险短期理财,能获得一定的投资效益,提高闲置募集资金的使用效率,为公司股东谋取更多的投资回报。

赴港上市潮兴起

当然,希望去香港融资的内地企业,并非药明康德一家。实际上,今年以来,赴港上市已经成为潮流。港股的2018年新政,正让越来越多的新经济公司选择前往香港进行IPO。

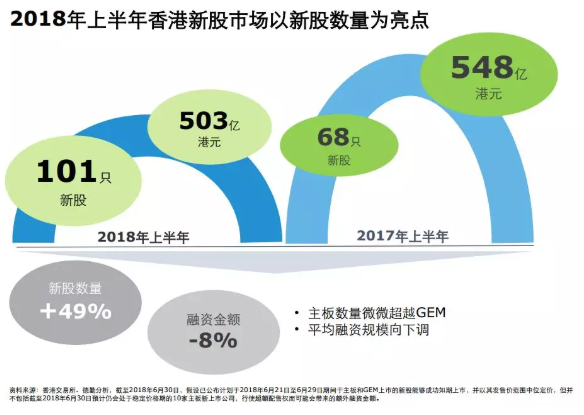

德勤发布的一份报告显示,2018年上半年香港IPO数量达到全球首位。数据还显示,今年上半年港交所共有101只新股上市,合计募资金额高达503亿港元。相比之下,2017年上半年港交所只有68只新股上市,同比增加49%。

据中国证券报记者统计,仅仅在6月份,就有10家内地公司赴港上市。另外,还有不少内地公司宣布启动赴港上市计划。

6月25日,小米开始公开认购,公司将于7月9日港交所挂牌交易。同一天,美团点评披露招股说明书,同样申请赴港;上市手机直播平台映客则通过上市聆听,拟通过香港IPO发行3.02亿股股票;当天晚间,华兴资本也正式提交赴港IPO上市申请。6月26日晚,港交所又披露了知名钢铁电商“找钢网”提交的招股书。

“一大批明星公司赴港IPO,港股市场因此迎来了一场真正的资本盛宴。”经济学家宋清辉向中国证券报记者表示,之所以出现这样的情况,是因为港交所迎接新经济公司上市的新规发挥了作用。港股之所以受到内地独角兽企业的欢迎,最重要的一点是港交所新规对“同股不同权”架构的接纳,而新经济公司在发展的过程中,面临多轮增资扩股,控股股东的持股数量较为有限,只能凭借同股不同权,达到控制公司话语权的目的。

“另一方面,港股允许亏损企业上市,而像美团点评这样的企业,目前都是亏损的。如果不允许亏损企业上市的话,那么这些企业就很难完成上市。”宋清辉认为。公开信息显示,2015年-2017年,美团点评净亏损分别为105.2亿、57.9亿、189.9亿元,连续三年巨亏。若排除可转换可赎回优先股公允价值变动,美团点评经调整亏损净额分别为59亿、54亿、28亿元。

能去港股炒新吗?

虽然港股正让不少新经济公司趋之若鹜,但一个现象仍值得关注——今年上半年港股新股数量虽然相比去年上半年大幅提升,相应的融资额却在降低,同比甚至下跌8%。

Wind数据显示,今年上半年,内地共有31家企业赴港上市,其中碧桂园服务、上海实业环境和兴华港口为介绍上市,不涉及募集资金筹集。中国证券报记者统计显示,剩下的28家赴港上市内地企业,共募资424.34亿港元,占上半年港股上市募资总额的比重逾八成。

另外,港股上半年上市募资总额最高的五家公司全部为内地企业。募资金额最大的是平安好医生,募集资金总额达87.73亿港元,其次是江西银行和甘肃银行,分别募资74.46亿港元和68.43亿港元,接下来是正荣地产的44.81亿港元和雅生活服务的41亿港元。

值得一提的是,这28家赴港上市内地企业,目前已有22家“不幸”破发,破发率达到78.57%,远超A股同期标准。

对此,招商证券分析师金晶认为,来自内地的IPO企业让港股供给激增,让港股市场极度承压。“以小米为例,其募资金额达到275亿港元,在当前宏观流动性紧缩的背景下,港股同样难以消化这样的巨型IPO,因此其未来承压预计会持续加大。”

同时,金晶表示,一个常识是,港股新股的上市发行价以市场价为准,而A股新股发行则有发行市盈率不超过23倍的“红线”,因此A股新股才能普遍大涨。“而且,港股遵循‘二八法则’,80%的资金集中在20%企业身上,并且以机构投资为主,因此香港炒新不同于内地,建议内地投资者不要因为独角兽频繁赴港上市,而同样选择前往港股炒新。”金晶认为。