上交所18日正式开放系统,受理审核科创板股票发行上市申请文件,成为今日资本市场的大事件。

无数市场参与者翘首以盼首批企业亮相,但截至券商中国记者发稿,仍未有企业出现在上交所的科创板股票发行上市审核系统内,项目动态栏目显示“暂无数据”。

券商中国记者了解到,18日已有多家券商递交了科创板企业的上市申请,有的券商申报数还不止1家,但由于上交所核对文件需要时间,今天不会公布首批科创板受理企业名单。按照“五个工作日内”的规定,首批受理企业或在本周内出炉。

首批受理企业名单本周将出

自去年11月5日习近平宣布要设立科创板并试点注册制以来,各项准备工作就紧锣密鼓地推进着,从证监会层面的制度规则,到交易所的细则规定,再到系统技术的筹备,规则系统的培训,市场参与各方都在紧张忙碌中。

根据安排,3月18是上交所正式开放受理审核科创板股票发行上市申请文件系统,保荐人可在工作日8:00-22:00;单一非工作日或连续非工作日的最后一日13:00-22:00提交申请文件。

市场都在期待着今日首批符合要求的科创板受理企业出现在系统中,但截至发稿,仍未有企业出现在上交所审核系统内。

券商中国记者了解到,18日已有多家券商递交了科创板企业的上市申请,有的券商申报数还不止1家,但由于上交所核对文件需要时间,今天不会公布首批受理的科创板上市企业名单。

根据制度安排,所有通过审核系统提交的文件,都将被视为正式的科创板股票发行上市申请。上交所收到上市申请文件后,对申请文件进行核对,并在五个工作日内通过系统发送受理或者不予受理的决定。这也就意味着,目前尚未公开的申报文件仍在进行核对,只有被上交所受理后符合要求的企业才能亮相在公众面前。

也就是说,今日确实不会公布首批科创板被受理上市企业名单,按照“五个工作日内”的规定,首批企业或在本周内出炉。

在上交所官网上,有一个专门二级页,即“科创板股票发行上市审核信息披露网站”,最为惹人关注的就是“项目动态实时浏览发行上市审核最新信息”,网页还包括了七部分内容,分别是公告通知、信息披露、项目动态、法律规则、监管措施、关于我们和业务办理。

12家企业“摩拳擦掌”

为了方便各保荐机构尽快熟悉科创板股票发行上市审核系统操作,上交所已在此前进行了一次审核系统计中测试演练,参与演练单位包括拟参与科创板业务的保荐机构。测试内容包括了模拟新建申报项目,填报项目信息、上传申请文件并提交申报,以及收阅受理函件等。

在五个工作日内确定是否受理后,发行人补正申请文件的,上交所审核机构收到申请文件的时间以发行人完成全部补正要求的时间为准。申请文件存在不明确情形的,上交所审核机构将向保荐人发出补正通知,一次性提出全部补正要求。保荐人收到补正通知后,应组织发行人、证券服务机构根据补正意见对相关申请文件进行补充完善,并及时通过系统提交补正后的相关文件。补正时限最长不得超过三十个工作日。多次补正的,补正时间累计计算。

在上交所审核机构作出受理或不予受理前,发行人可通过保荐人在系统中提出发行上市申请的撤回申请,并说明撤回理由。

同时,各家券商和企业也积极对标发布后的规则筹备上市事宜。据不完全统计,已有12家企业明确公告申请科创板上市,分别是启明医疗、聚辰半导体、新光光电、申联生物、华夏天信、赛特斯、金达莱、江苏北人、大力电工、先临三维、睿创微纳及复旦张江。其中,金达莱、江苏北人、大力电工、先临三维为新三板企业,复旦张江为港股公司。涉及的券商包括了中金公司、中信建投、国信证券、平安证券和中泰证券等。

上述企业主要集中在新一代信息技术、生物医药和高端装备领域,仅新一代信息技术领域就有4家企业,分别是江苏北人、聚辰半导体、赛特斯和先临三维;生物医药领域包括了申联生物、启明医疗、复旦张江3家公司;新光光电、华夏天信、大力电工、睿创微纳属于高端装备领域;金达莱属于节能环保领域。

另外,北京证监局自2019年3月18日起正式开始接收北京辖区科创板拟上市公司辅导备案登记申请。北京证监局表示,将按照证监会的统一部署,寓监管于服务之中,压实市场主体责任,全力推进设立科创板并试点注册制各项工作,进一步激发市场活力,助力科技创新,促进北京辖区资本市场长期健康发展。

要登陆科创板还需过几关?

券商可以通过科创板电子申报系统递交企业IPO材料。目前上交所官网已上线科创板股票发行上市审核信息披露网站,发行审核流程信息全节点公开。该网站包括科创板有关公告通知、信息披露、项目动态等栏目,可实时浏览发行上市审核的最新信息,包括业务通知、上市委会议公告、上市委会议结果、注册结果通知,不同审核状态的项目都有明确分类,审核状态、注册地、证监会行业、保荐机构、律师事务所、会计师事务所、更新日期、受理日期等信息。

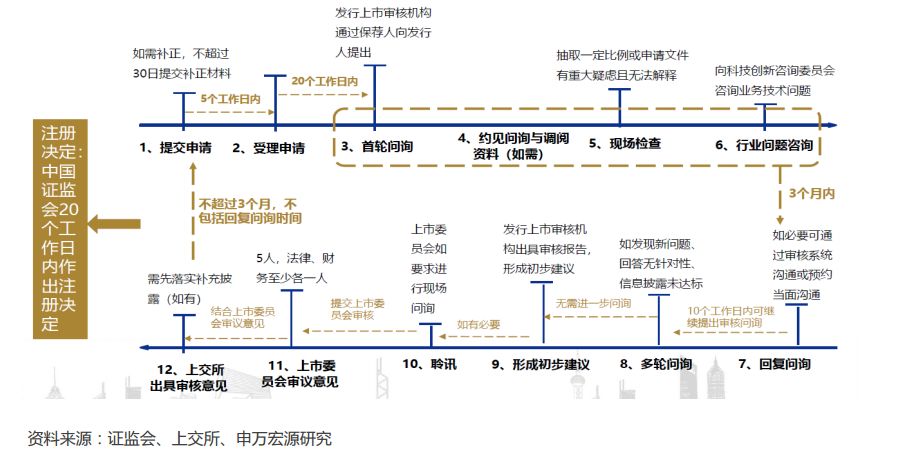

根据科创板的注册审核程序,在预沟通之后,保荐人提交申请文件,在30个工作日内补正,经交易所核对后,交易所做出受理,再进入到首轮问询以及继续问询(多轮),上市委员会审议。

此后,由证监会于20个工作日内做出注册决定,1年内可于科创板发行上市。此前,证监会副主席方星海表示,科创板企业的审核,包括了上交所的审核+证监会的注册两个环节,之前的科创板相关细则已明确,上交所审核不超过6个月,证监会注册不超20个工作日。相关部门将会在保证质量的前提下以最快的速度进行科创企业的审核,让科创板并试点注册制尽快落地。

具体来看,自交易所受理到上市委员会审议,期间将在3个月内形成审核意见。

上交所相关人士表示,科创板正在探索分行业审核,上交所新成立的上市审核中心下面设有4个部门,有两个是直接审核部门为审核一部、审核二部,下面分若干个审核小组,一个审核小组负责一个行业,每个小组是有2个~3个人,其中包括会计和法律人员。

上交所还将成立上市委员会和科技创新咨询委员会。其中,上市委员会人数在30人~40人左右,由上交所以外的专家和上交所相关专业人员组成,承担发行上市审议、监督、咨询、复审的职责;科技创新咨询委员会的人数在40人~60人之间,由从事科技创新行业的权威专家、知名企业家、资深投资专家组成,负责为科创板建设和发行上市审核提供专业咨询、人员培训和政策建议。

如何估值、二级市场如何表现是关键点

面对科技创新企业、重市值轻盈利的上市标准以及取消23倍市盈率限制等变化,如何给科创板上市企业定价、估值成为大多数机构投资者的一大难题。

科创板的上市标准突破了企业盈利的限制,重点支持信息技术、高端装备、新材料、新能源、节能环保、医药等六个领域甚至允许亏损的公司上市,这对于传统的收益法、成本法和市场法等估值方法提出了全新的挑战。

申万宏源分析师林丽梅认为,首发如出现过度溢价,则需花费更长时间回调至合理价格水平,市场赚钱效应回落,对投资者吸引不够,可能导致市场的流动性伤害,要控制过度溢价取决于两个因素:一是发行定价是否合理。发行价格相对合理,市场对价格认同度高,将有效降低上市后价格的波动率。科创板制度主要通过绑定各方利益的配售制度来实现,“4+1”配售制度,让网下机构投资者为询价助力,定价相对更为理性;二是上市后价格发现效率是否高效。价格发现效率高将降低摩擦成本,科创板上市前5个交易日不设涨跌停限制,提高价格发现效率,绿鞋机制平衡股份供给需求。

与此相应的,就是二级市场如何表现,上市初期或爆炒或流动性不足均不利于科创板的长期健康发展。林丽梅指出,科创板首发上市存在暴涨或者破发的可能性,加速冲高后回落,波动性上行,成交显著放大,建议通过区分企业发展阶段用不同的估值方法给予估值。

一家私募机构人士表示,若科创板企业的定价还是国内机构参与为主的话,初期A股市场原来的定价方式和玩法可能会影响科创板的定价,在一个渐进的改革过程中,科创板后续形成的定价模式才可能反过来对A股其他板块产生影响。

该人士建议希望有外资机构参与一起定价,形成两股力量,国内机构和国际机构一起博弈,使定价相对客观,毕竟国内机构在定价权方面没有海外机构成熟,面对新兴事物有一定的适应期。