在这半年时间里,随着二级市场的连续下挫,一级市场的股权融资规模也大幅下降,不论家数还是融资金额,都创近几年来的低点水平。

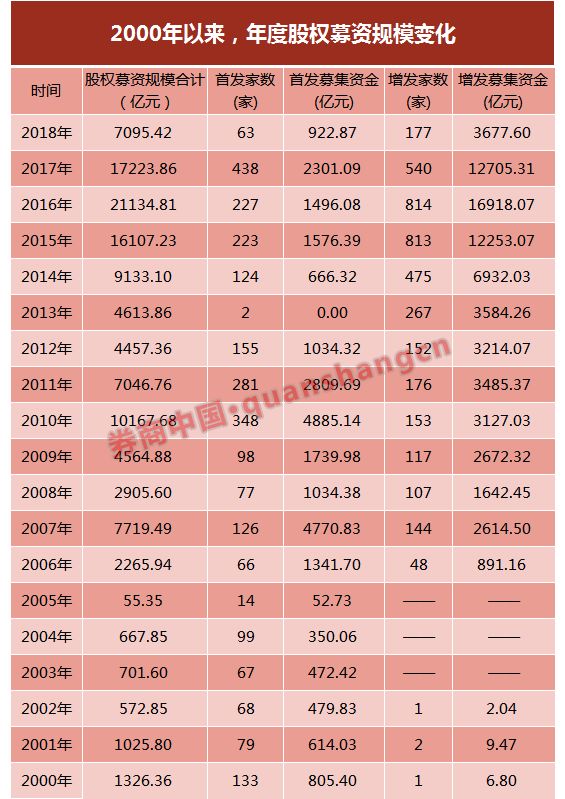

据券商中国记者统计,今年上半年全市场股权类融资(包括IPO、增发、配股、优先股、可转债和可交换债)合计达到7095.42亿元,仅占2017全年的41.20%,融资家数320家、仅占去年全年额29.04%。

或是受到二级市场低迷影响,最受瞩目的IPO融资在这半年快速下降,今年上半年仅有63家进行IPO融资,相较之下,2017年曾达到438家的历史峰值,2016年也有227家公司。这意味着,上半年的IPO数量仅为去年的14.38%。

就募资金额来看,上半年IPO募资922.87亿元,仅为去年全年的40.11%水平。

增发才是近年的股权融资大头,今年上半年共计有177家公司增发、合计增发募资3677.6亿元,占全部股权融资的52%,是IPO融资规模的3.98倍。

不过,增发融资也有所下降,上半年的融资规模仅为去年全年的28.95%。

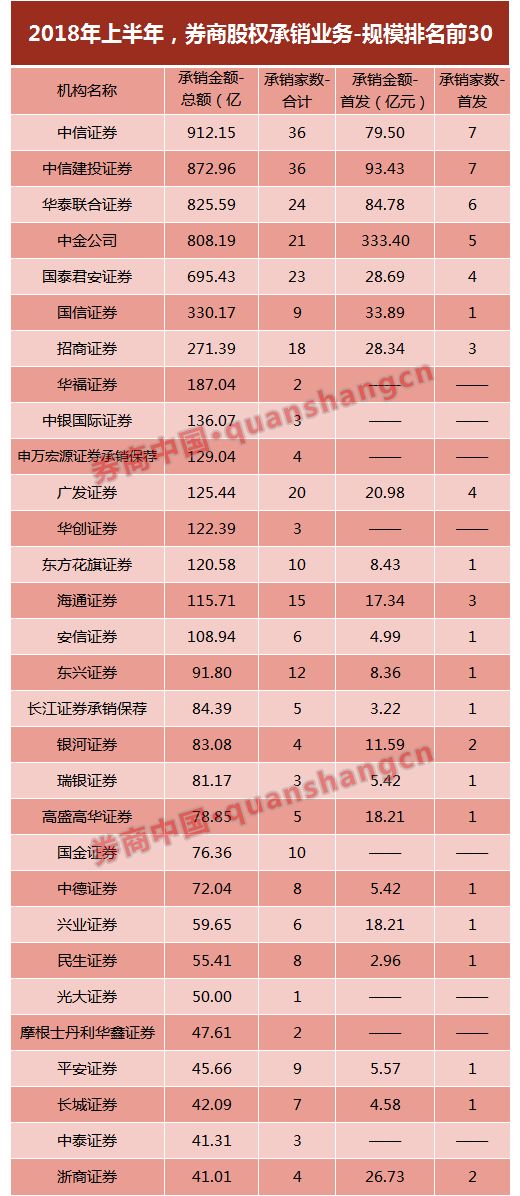

券商的股权承销业务排行也随之出炉,承销规模前五名与去年上半年保持一致,仍是中信证券、中信建投、华泰联合、中金公司与国泰君安坚守前五名宝座,其中,中信证券以912.15亿元占据股权承销业务承销总金额排行榜的榜首。

IPO数量骤减

由于被认为与二级市场表现密切相关,IPO的数量与融资规模一直备受投资者关注,而这一数据在今年上半年骤然打断升势,新发行数量与融资规模都有明显下降。

回顾历史数据,过去三年均是IPO融资的扩容年份,从2015年起算,连续三年的IPO融资家数都不曾低于200家,分别达到223家、227家和438家,融资规模分别是1576.39亿元、1496.08亿元和2301.09亿元。

其中,2017年创下的 438家IPO数量纪录,成功超越2010年的348家,成为A股新的峰值。

不过,在进入2018年后,A股上半年IPO数量 63家,仅为去年全年的14.38%、尚不足一成五,融资金额也只有922.87亿元,仅占去年IPO融资规模的40.11%,IPO融资的缩水态势明显。

事实上,如果剔除上半年上市的巨头企业工业富联,这半年的IPO融资规模还将进一步减少。

数据显示,工业富联是上半年的最大IPO项目,募资总额达到271.2亿元,一家公司就占据了全市场IPO募资的29.39%。同时,该公司为了本次上市支付了4.04亿元的发行费用,其中承销及保荐费3.4亿元、审计及验资费3398.11万元,项目主承销商为中金公司。

除了工业富联外,上半年的5大IPO项目还包括宁德时代、华西证券、江苏租赁和养元饮品,募资总额分别为54.62亿元、49.67亿元、40亿元和33.89亿元,上述4家公司中,宁德时代的联席主承销商包括中信建投、高盛高华与兴业证券,其余3家的主承销商分别是中信证券、华泰联合证券与国信证券。

此外,上半年的第6至第10大IPO项目,分别是美凯龙、成都银行、华宝股份、药明康德和中信建投,募资总额分别为32.22亿元、25.25亿元、23.77亿元、22.51亿元和21.68亿元。

增发融资3677.6亿元、占股权融资52%

尽管市场关注度不如IPO融资,但增发融资才是近些年的股权融资大头,常年占据股权融资规模的半壁江山、甚至一度达到80%。

据券商中国记者统计,从2012年开始,增发融资占股权融资的比例就不曾低于50%,其中2015年、2016年和2017年的增发融资规模分别为1.23万亿元、1.69万亿元和1.27万亿元,占据全体股权融资的比例分别达到76.07%、80.05%和73.77%。

更直观的对比是,这三年间的增发融资,分别是同年IPO融资规模的7.77倍、11.31倍和5.52倍。

不过,增发融资在今年上半年也有所减少,共计有177家公司增发、合计增发融资3677.6亿元,对全体股权融资的占比下降至51.83%,同时,融资规模仅为去年全年的28.95%。不过,增发融资仍是上半年IPO融资的3.98倍。

按发行日期统计,今年上半年的前五大增发项目分别是三六零、中国重工、领益智造、维信诺和中华企业,分别实际融资502.35亿元、219.63亿元、207.3亿元、150亿元和148.51亿元。

通过对比前五大融资项目,也不难看出,在过去半年里,公司增发融资规模远超IPO融资。

其次,位居增发规模第五至第十名的增发项目分别是申万宏源、恒力股份、深天马A、大唐发电和恒力股份。

在上半年发行的增发项目中,已经有87个增发项目“破发”,即股价跌破增发价格,其中有45股较发行价下跌超过20%,有25股下跌超30%,中文在线、航天长峰、文化长城和中孚实业等4股更是下跌超过50%。

股权承销前五名固守城池

上半年结束,券商的股权承销业务排行也随之出炉,但头部位置缺乏变化,前五名与去年上半年保持一致,中信证券、中信建投、华泰联合、中金公司与国泰君安等5家公司依然固守前五名位置。

具体而言,包括首发、增发、配股、优先股、可转债和可交换债等在内,中信证券上半年承销保荐家数为36家,融资总额912.15亿元,位居榜首,其中首发融资只有79.5亿元,增发融资(不包含配套融资)达到225.16亿元、增发融资(配套融资)达到205.37亿元。

除此之外, 中信建投、华泰联合、中金公司与国泰君安的股权融资规模分别达到872.96亿元、825.59亿元、808.19亿元和695.43亿元。

值得一提的是,国信证券上半年股权融资业务规模330.17亿元,位居行业第六位,而去年上半年排名只有11位,上升势头明显;华福证券业务规模187.04亿元,成功从去年的第31名晋升至第8名,排名上升了23名,上升势头较猛。

不过,仅就IPO融资规模来看,行业第一则被中金公司夺得,该公司上半年共为5家公司首发承销,融资总额达到333.4亿元,其中工业富联项目贡献显著。

此外,IPO项目融资金额较高的券商还包括中信建投、华泰证券、中信证券和国信证券,首发承销金额分别达到93.43亿元、84.78亿元、79.5亿元和33.89亿元。

如以IPO承销数量来看,中信建投与中信证券并列第一,上半年均承销了7家公司,其次承销较多的还包括华泰联合、中金公司、国泰君安和广发证券,上半年分别承销6家、5家、4家和4家。