随着中国的公募基金中基金(Fund of funds,以下简称FoF)市场迅速扩张,黄金在其中的角色也逐渐深化。针对近期发布的《中国公募FoF为何投资黄金》报告,在上一期内容中介绍了中国公募FoF市场的发展历程,本篇文章一起了解FoF市场的黄金配置情况以及其背后的原因。

中国公募FoF的黄金配置概况

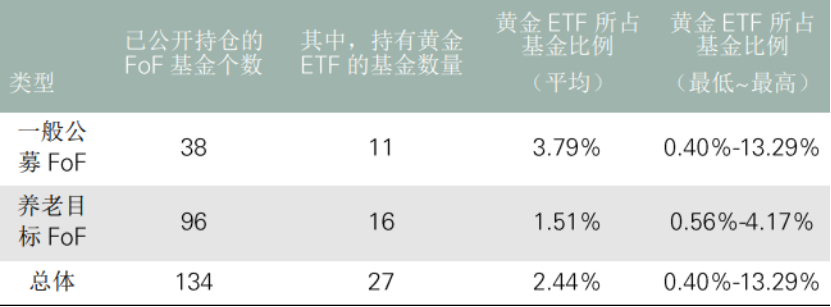

黄金正在被越来越多的公募FoF产品所接纳。截至2020年12月31日,共计有134只公募FoF公开了其持仓详情,根据其披露的公开数据来看,其中有27只持有黄金ETF。2018年底,在15只公布持仓的FoF中,仅有8只持有黄金ETF。

一方面,公募FoF市场的扩张以及产品数量的快速增长是黄金在FoF市场“音量”上升的基础;另一方面,我们相信越来越多的FoF基金经理们也意识到了其投资组合对国内资产的集中性和局限性,并给予了黄金作为一项战略配置资产更高的关注度。

根据基金披露的公开报告统计,截至2020年12月底,在27只持有黄金ETF的公募FoF基金中,有11只混合型FoF——持有黄金ETF的平均比例为3.79%;以及16只养老目标FoF(其中5只目标日期,11只目标风险)——持有黄金ETF的平均比例为1.51%。

中国FoF基金的黄金投资概况

来源: 中国证券监督管理委员会,基金报告,世界黄金协会

黄金在国内的战略配置价值

我们认为,黄金在中国公募FoF投资组合中的战略性意义将得到巩固,主要原因如下:

一是国内经济承压期,黄金表现优越;

二是国内经济向好之际,黄金同样表现优异;

三是由于其供需的稳定性,黄金也能够提供跨越周期的稳定收益;

四是国内经济承压期,黄金表现优越。

我们根据第三方对国内经济周期的划分,将国内传统资产与人民币黄金进行了对比,结果显示,黄金在国内经济承压之际表现远超其他人民币资产。具体而言,根据货币政策与信贷松紧程度,将国内经济周期划分为以下四类[1]:

一是以宽货币宽信用为代表的复苏期;

二是以紧货币宽信用为代表的繁荣期;

三是以紧货币紧信用为代表的滞涨期;

四是以宽货币紧信用为代表的衰退期。

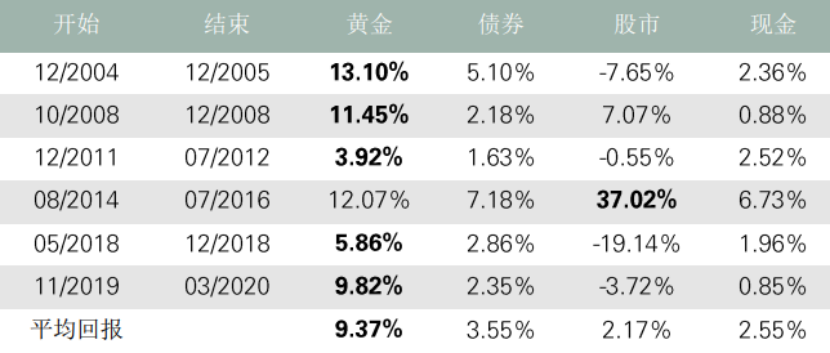

黄金在中国经济压力期表现优异。在以宽货币、紧信用信号为代表的国内经济衰退期中,国内股票的下跌概率达83%。但人民币黄金表现抢眼,在各时段均提供了正向收益,平均超过9%,远高于国内债券、股票以及现金资产。

黄金在中国经济衰退期中的平均回报远超其他资产[2]

来源: 上海黄金交易所,中债估值中心,中证指数公司,万得,世界黄金协会

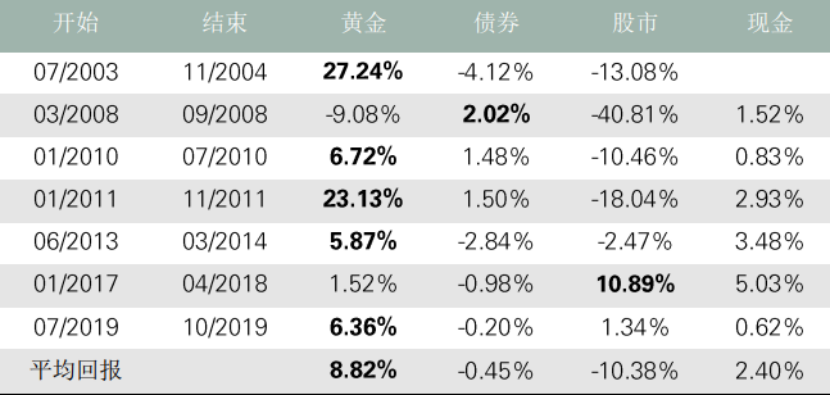

在以紧货币、紧信用为代表的经济滞涨期,黄金的平均收益也接近9%。该时期中,股市的平均亏损超10%,且债券的平均收益为负。

黄金在国内经济滞涨期的表现同样抢眼[3]

来源: 上海黄金交易所,中债估值中心,中证指数公司,万得,世界黄金协会

国内经济向好之际,黄金同样表现优异。经济扩张期中,黄金表现同样不俗。我们也对人民币黄金与其他主流人民币资产在中国经济扩张期(复苏期以及繁荣期)的表现进行了对比,结果发现,在压力期,黄金是一项有效的风险分散工具;在经济扩张期,黄金也是一项稳定的收益来源。

在以宽货币、宽信用信号为代表的经济复苏期以及以紧货币、宽信用为代表的经济繁荣期,风险资产表现抢眼,但人民币黄金也都提供了5%左右的平均回报率,显著高于债券与货币基金。

人民币黄金在中国经济复苏/繁荣期中也是一项稳定的收益来源[4]

来源: 上海黄金交易所,中债估值中心,中证指数公司,万得,世界黄金协会

黄金:跨越周期的稳定收益来源

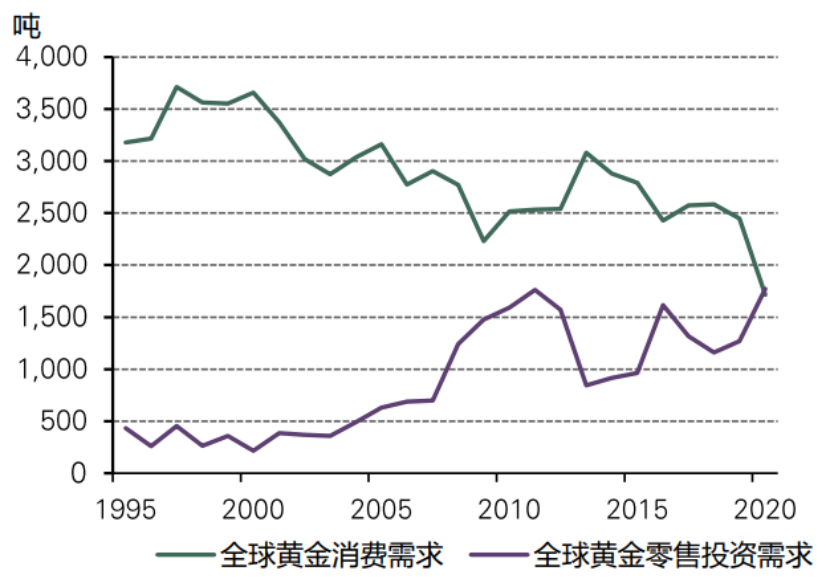

在2011年至2020年的十年间,黄金的年度总需求平均变动幅度仅为-0.9%。

互补的全球黄金消费与投资保证了整体需求的稳定性[5]

来源: 金属聚焦,世界黄金协会

黄金的供应同样稳定。除了南极洲以外,其他所有的大陆上均有金矿在持续地产金。即使在新冠肺炎疫情肆虐全球的2020年,全球金矿产量也仅下滑了4%,仍有超过3400吨的产量去满足全球的黄金需求。在2011年至2020年的十年间,全球金矿产量的平均波幅仅为2%。

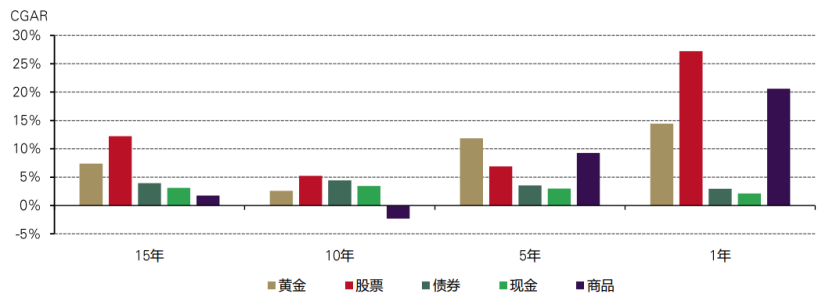

供需的稳定性决定了黄金回报的稳定性。在过去的15年中,以人民币计价的黄金提供了7.4%的年复合年收益率,高于除股票外的其他主流人民币资产,在过去的5年中,黄金的回报率则高于所有的人民币主流资产。

黄金在不同的周期中持续提供稳定收益[6]

来源: 上海黄金交易所,中债估值中心,中证指数公司,万得,世界黄金协会

通过中国公募FoF投资组合情况可以看出,越来越多的FoF基金相关管理人员意识到了黄金作为一项战略配置资产的重要性。黄金在不同经济周期中稳定且优越的表现,也将在一定程度上缓解中国公募FoF投资组合对于国内资产的集中性和局限性。

下一期,通过与民生加银基金管理有限公司的苏辛博士(资产配置部总监)与富国基金管理有限公司的张子炎(多元资产投资部,CFA)的访谈,将深入介绍中国公募FoF配置黄金的背后思考和逻辑。

备注:

[1]周期的划分基于任泽平团队的《改良的中国投资时钟 周期轮动和大类资产表现》,而根据社融增速以及银行同业拆借利率,回购利率等指标,我们将其划分的紧货币宽信用周期从2020年7月至2020年10月(其周期划分截止于2020年10月)延长至2020年12月。

[2]计算基于2004-2020年间日度的Au9999收盘价,沪深300指数,万得大宗商品指数,中债新综合总财富指数以及中证货币基金指数。

[3] 计算基于2004-2020年间日度的Au9999收盘价,沪深300指数,万得大宗商品指数,中债新综合总财富指数以及中证货币基金指数。

[4] [4]计算基于2004-2020年间日度的Au9999收盘价,沪深300指数,万得大宗商品指数,中债新综合总财富指数以及中证货币基金指数。

[5]基于1995年至2020年间的年度全球黄金消费需求(金饰)以及全球黄金零售投资需求(金条金币与黄金ETF)。

[6]计算基于2005-2020年间月度的Au9999收盘价,沪深300指数,万得大宗商品指数,中债新综合总财富指数以及中证货币基金指数。

欢迎访问世界黄金协会官网:https://www.gold.org/cn,查看更多黄金市场权威信息。