过去两个月的通胀率超出预期,但经济增长仍然令人失望。在增长放缓的背景下,成本价格却水涨船高,滞胀风险已初现端倪。严重的滞胀有可能对经济和金融市场带来灾难性的影响,即便不会再现上世纪70年代的严重滞胀,资产也将受到打击。我们的分析表明,轻度滞胀对资产的影响与严重滞胀是类似的。

在历史上,滞胀曾多次重创股市。在滞胀期内,固定收益产品的表现参差不齐,大宗商品和黄金则表现良好。从历史上看,黄金在滞胀期的强劲表现可以归功于以下因素:

一是高通胀率和市场波动,投资者为资产保值而购买黄金;二是低实际利率,持有黄金的机会成本降低且经济增长风险趋于显著。

需要注意的是,历史业绩并不等于未来预期。此外,还需要考虑以下因素:一是2018年以来的黄金表现亮眼,这似乎限制了金价进一步的上涨空间,但我们的分析表明,这并不一定是一个阻碍;二是2021年以来,实际利率创下新低,通胀率居高不下,但黄金并未从中受益。我们认为,这与人们对通胀、增长和股市的乐观预期有关;三是收益率创下新低,有可能限制债券在风险规避方面的对冲潜力,在风险资产受到冲击的情况下,黄金将有机会吸引部分防御性资金流。

数据表明滞胀风险

在经历了2021年上半年的猖獗过后,美国和其他地区的经济增长势头仍余韵未消。通货膨胀带来的隐忧并未增加,但依然挥之不去。出乎意料的是,虽然通胀高企,但八月的经济表现依然呈下行趋势。

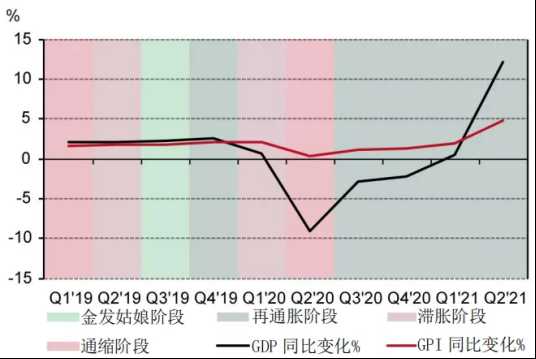

图1:通胀攀升,经济增长放缓

全球经济和通胀意外指数

来源:彭博社,世界黄金协会

GDP具有滞后性,因此通过这一全球经济官方指标来判断经济增长情况还为时过早。不过,从中国的PMI到德国的ZEW[1],再到美国的经济谘商局指数(Conference Board Indicators),世界各大经济指数无不表现出经济放缓的早期迹象。

世界黄金协会认为,经济疲软迹象在很大程度上源于全球对新冠病毒新变种的担忧,以及全球供应链紧张局势对经济的冲击。这些冲击无疑也助长了过去几个月猛增的通胀担忧情绪。大宗商品价格上涨、劳动力市场紧张、零部件短缺、全球分销渠道受阻,都是将通胀率推高至数十年来高位的罪魁祸首。

在全球范围内,价格压力与增长放缓有可能形成合力,使全球经济逐步陷入滞胀的泥潭。

从产量和价格的变化判断,世界经济自疫情爆发以来已经历了经济周期的所有四个阶段,即“金发姑娘”阶段(即经济平稳增长时期)、滞胀阶段、通货紧缩阶段和再通胀阶段。2020年初经历了“金发姑娘”阶段和短暂的滞胀阶段,该年其余时间却出现了严重的通货紧缩,并继之以同样严重的再通胀。

图2:自新冠疫情爆发以来,世界经济经历了经济周期的三个阶段

美国GDP同比变化与美国CPI同比变化,以及经济周期[2]的四个阶段

数据来源:彭博社,世界黄金协会

滞胀将损害经济与金融资产

世界黄金协会可以将滞胀定义为:通胀上升期内的经济增长放缓阶段,且伴以较高的失业率[3]。不过,这个定义过于简单,因此也存在局限性。例如,在美国1969年以来的所有经济衰退期内[4],除2009年和2015年的少数情况外,美国的月度通胀率始终呈现同比增长趋势[5]。

在过去的几十年里,美国始终没有承受过通缩压力,这也使我们对不同经济周期中资产表现的分析变得更加复杂。

为了使分析更有意义,世界黄金协会将同时出现通胀同比加速和经济增长同比减速的所有季度都定义为滞胀期。例如,通胀率从2.0%同比上升至2.1%,则视为通胀加速,而下降至1.9%将视为减速,增长亦然。

不过,通胀的良性变化对资产变化可能影响不大,因此我们进行了一些调整,将通胀的严重性以及防御性的资产流动考虑在内[6]。

虽然看起来收入的下降以及价格的上涨似乎不可持续,但根据世界黄金协会的定义,滞胀期要比人们预期来的更频繁且持续时间更长。回顾自1971年以来的美国经济史,可以发现滞胀在这段时期的发生频率最高(在201个季度中,共有68个季度发生滞胀),时间最持久,曾有两次持续了八个季度 。

图3:滞胀频繁发生,且时间持久

滞胀阶段定义为:美国经济谘商局领先经济指数下降和

美国核心CPI上升的时期;经济周期阶段数量/长度

数据来源:彭博社,世界黄金协会

在滞胀时期,政府为应对负面供给冲击而进行政策调整,这些调整历来对经济和金融资产均造成损失,特别是在调整幅度较大的情况下。

在收入增速放缓的背景之下,价格通胀高企,有可能导致实体经济出现问题。在此期间,居民要暂停非必需品消费,包括外出度假、购买汽车和冰箱等“利润率较高”消费,而将更多收入用于购买食品和清洁用品等“利润率较低”的必需品。这种现象导致消费者支出对经济增长的净贡献率降低,同时必需品成本上升也造成经济压力。

金融资产同样受到影响,因为金融资产的未来现金流将在低增长和高通胀情况下贴现。“利润缩水”对股票的影响尤为明显,债券同样在劫难逃。

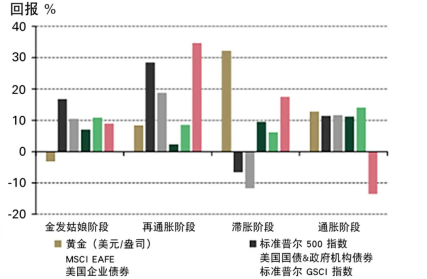

主要资产类别自1973年以来的表现如何?

1973年第一季度到2021年第二季度期间[7],在滞胀期内表现最好的当属防御性资产和实物资产,黄金的表现尤其亮眼,而股票则遭受重创,其次是业绩参差不齐的固定收益类产品(如图1所示)。这一结果并不令人意外。

首先从国债开始分析:从理论上说,国债受益于增长放缓导致的实际收益率下降。不过,在高通胀(负面影响)与高风险逃生倾向(正面影响)之间的拉锯战中,国债的名义收益率也受到影响。因此,国债在滞胀期内的表现不能一概而论,历史证据也支持这一观点。滞胀期间,美国国债调整后年化平均回报率(AAAR)为9.6%,仅次于通货紧缩时期的11.2%。AAAR是资产在商业周期内的平均季度回报,已根据通胀率变化幅度和我们的GDP指标进行了调整。鉴于高通胀通常会重创固定收益资产,因此这个结果肯定好于预期。由于缺乏证据,我们只能进行推测,不过资金从股票流向债券和黄金等避险资产似乎是滞胀期的主要特征(如图4和表4)。

从绝对值来看,公司债券的表现逊于美国国债,但差距并不算大。在滞胀期内,受避险意向和通胀的影响,信用利差趋于小幅增加(平均增加4.6个基点)。不过,企业债券的总回报却出人意料地韧性十足。

图4: 1973年以来各个周期阶段的主要资产回报:滞胀期赢家非黄金莫属

自1973年第一季度以来主要资产类别的AAAR %*

截止2021年第二季度。AAAR%——调整后年化平均(滞胀期)回报。

数据来源:彭博社,世界黄金协会

表4:自1973年以来,以美元计价的黄金始终是滞胀期内表现最好的资产

1973年第一季度以来的AAAR*

截止2021年第二季度。AAAR%——调整后年化平均(滞胀期)回报。

数据来源:彭博社,世界黄金协会

固定收益表现强劲,根源可能在于股票表现不佳。对于股票投资者而言,滞胀的影响尤其残酷。受成本上升和收入下降的挤压,股票投资者在滞胀期内的平均回报历来最差。

通过数据也能证明这一点:自1973年第一季度以来的滞胀期内,标准普尔500指数和MSCI EAFE指数(北美以外发达市场)的年均跌幅分别达到6.6%和11.6%。不过,股票指数的表现也存在明显差异。滞胀期内,居民消费从非必需品支出转向必需品支出,使必需品受益:美国必需消费品AAAR为7.9%,而非必需消费品的AAAR 下降了1.3%。[8]

实物资产在滞胀期间表现良好,大宗商品和原料大宗商品均为通胀提供动力,也因通胀而价格走高,黄金则受益于风险升高、通胀上升和实际利率下降。美元在滞胀期通常会出现强劲走势,但并不影响黄金回报。

上世纪70年代在整个分析期内具有举足轻重的影响。自70年代以来,我们再未经历过类似程度的滞胀。不过,即使在滞胀较为温和轻度的时期,黄金和其他资产的表现也与严重滞胀期大同小异。

过去二十年来资产的表现如何?

过去二十年来,只有黄金、全球广义债券指数以及与通胀挂钩的债券能够在所有四种经济情景中提供正向回报。其中以美元计算的黄金年化平均加权回报表现更佳,在许多情况下甚至达到债券的两倍以上。

另一方面,股市表现依然不尽如人意,包括在温和轻度滞胀期。新兴市场股票、小盘股和成长股表现最差,原因可以归结为美元走强,以及滞胀期内经常出现的激进型政策性加息。[9]

历史可能相似,但绝不会重演

分析师们一致认为,即使出现滞胀,也只会是昙花一现。德尔塔变异毒株感染速度放缓,被压抑的需求得到释放,为经济增长提供支持,预计2021年第四季度实际GDP将再次加速增长[10]。

不过,由于供应短缺的局面不太可能在短期内得到解决,预计商品价格将继续保持坚挺。如果这一预测正确,上述发展趋势表明2021年第四季度将恢复通货紧缩环境,并将出现通胀压力和增长并存的局面。

再通胀往往对风险资产有利,而大宗商品和股票历来是再通胀期表现最好的资产类别。黄金的表现同样出色:在过去二十年的再通胀期内,黄金的AAAR达到了17.7%。另一方面,再通胀的环境通常对美国国债不利:美国国债在类似时期的平均回报率仅为0.96%。

世界黄金协会想要确定在历史数据基础之上,滞胀之后出现再通胀的机率有多大。分析结果表明,滞胀通常发生在通货紧缩之后和之前——也就是通缩“期间”。在被确定为滞胀期的68个季度中,46%的滞胀期出现在通货紧缩之后,64%的滞胀期出现在通货紧缩之前,其中分别只有21%和18%属于再通胀。只有一次,即1988年第四季度,在滞胀之前(与今天情况类似)和之后都出现了再通胀。

需要指出的是,仅仅根据历史资料并不能进行正确的预测。随着环境的发展,有些因素可能已经发生变化,需要引起注意:

滞胀前的资产表现

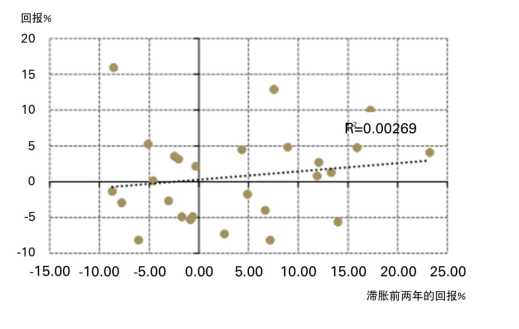

世界黄金协会在今年早些时候发布的一篇博客中指出,黄金在再通胀时期的表现通常落后于大宗商品。我们认为大部分原因在于,黄金在再通胀之前的整体表现十分出色,这种表现又可能导致部分黄金需求枯竭,从而引发再通胀。

世界黄金协会将再通胀定义为从衰退中复苏,而黄金具有避险功能,使黄金收益在再通胀之前走高。在我们看来,这种特点也在一定程度上影响了黄金在再通胀初期的表现,而此时其他商品的回报率将出现飙升。

那么黄金在滞胀期的表现如何呢?自首次疫情封锁后出现再通胀以来,黄金的表现明显落后于大宗商品的整体表现。不过从三年期数据来看,黄金的表现始终强劲,2021年平均金价为1,800美元,比2018年的1,269美元高出42%。但这种强劲表现是否会成为增长阻力,即使在出现滞胀的情况下?从上一个滞胀期开始之前的三年年化表现来看,黄金的业绩数据喜忧参半,略偏于正向。换句话说,黄金之前的表现完全没有问题(如图所示)。且若黄金过去三年的业绩会成为未来增长的阻力,那么其他表现强劲的资产也可能受到同样的影响[11]。

图5:黄金在滞胀前的表现对其在滞胀期内的表现没有影响

黄金在滞胀期前两年的年化回报与黄金在滞胀季度的年化回报对比*

*这里的回报是指滞胀季度的实际季度回报(未经调整)

数据来源:彭博社,世界黄金协会

2021年实际利率创下新低,但黄金并未从中受益

2021年,实际利率暴跌,引发投资者担忧,但黄金未能从中受益。自2021年1月份以来,美国国债收益率上涨了50%以上,但通胀预期也在持续上升,导致实际收益率处于红线以下。实际利率走低,加之通胀担忧居高不下,能否成为黄金的引爆点?答案是肯定的。

首先,这种局面表明投资者过度依赖实际利率。2021年,投资者对名义收益率的敏感性高于过去,在一定程度上减轻了通胀预期上升带来的影响。

其次,世界黄金协会认为市场预期和市场情绪正在发挥作用。市场仍然普遍认为,高通胀将是暂时现象,在一定程度上减少了部分投资者对于黄金等长期通胀对冲资产的需求。市场共识还认为,即将出现短暂滞胀,此后将重回再通胀。我们认为,这种现象有可能发生,但概率较低。最后,股市情绪依然高涨。尽管近期股市价格疲软,但分析师预测标准普尔500指数2021年第三季度的盈利将增长28%,取得2010年以来第三高的业绩[12]。

利率零底限与债券股票相关性

在收益再创新低的背景下,固定收益产品在经济低迷时期的韧性有所下降。投资者已经承担了持有债券的成本,他们希望债券能够在危机中保护投资组合(2021年美国两年期TIPS平均收益率为-2.5%)。

零下限并不是唯一的障碍[13]。投资者已经对债券和股票的负相关习以为常,但持续的高通胀也可能改变这种关系。二十年来,在低通胀和对抗通胀的货币政策的支持下,债券已经成为实际上的通胀对冲工具[14]。不过,高通胀环境有可能扭转债券与股票的负相关关系,实际上在1990年代末期以前的一个世纪当中,二者的正相关关系已经成为常态。如果债券的对冲效果被稀释,那么投资者必将寻求其他资产来保护投资组合。

结论

物价上涨、收入下降的滞胀期频繁出现,且持续时间较长。严重的滞胀有可能损害经济和金融资产。根据对历史资料的分析,我们认为严重滞胀可能对黄金有利:历史数据表明,1973年第二季度的黄金是表现最好的资产。不过这种分析只具有指导意义。随着我们逐渐摆脱疫情的阴影,有几件事值得注意。

自2018年以来,黄金的表现可圈可点,但也在部分程度上反映出至今仍挥之不去的隐忧。短暂的上涨停滞并不意味着黄金走势被打乱;各种驱动因素表明,黄金回报还将进一步推高。

此外,如果市场预计短暂的滞胀之后将再次出现通缩,那么黄金可能并不会成为大宗商品中最受青睐的宠儿。不过我们的分析表明,历史上极少发生这种情况。

世界黄金协会还注意到,受利率零下限的限制,未来债券不太可能像黄金那样为受到冲击的风险资产提供保护。如果风险资产受到冲击,黄金将有机会吸引部分防御性资金流。

备注:

[1]PMI:采购经理人指数。ZEW:ZEW德国经济景气指数

2]经济周期阶段的定义以美国谘商局LEI和美国核心CPI的同比变化为基础。“金发姑娘阶段”(Goldilocks)指的是LEI上升、美国核心CPI下降的时期;再通胀阶段是指LEI和美国核心CPI上升的时期;滞胀阶段是指LEI下降、美国核心CPI上升的时期;通货紧缩阶段是指LEI和美国核心CPI下降的时期。

[3]美国国家经济研究局定义的美国商业周期的扩张与收缩。

[4]以美国劳工统计局提供的囊括全体城市消费者的美国消费者价格指数 (CPI-U)为基础。

[5]整个分析期仅限于美国资产,但包括了货币对美国以外黄金收益的影响。过去四十年来,全球增长和通胀日趋同步,不过在70年代,二者的同步趋势并不明显,需要具体国家具体分析。

[6]根据可用数据确定分析起始日期。例如,债券指数数据始于1972年第四季度。在计算回报时少了一个季度的数据。

[7]根据可用数据确定分析起始日期。例如,债券指数数据始于1972年第四季度。在计算回报时少了一个季度的数据。

[8]回报计算以追溯到1995的数据为基础,相关指数在当年首次发布数据。

[9]1973年以来,美联储只在三分之一的滞胀期内增加了政策利率,但利率变化幅度较大。滞胀期内政策利率的平均变化幅度仅为-0.9个基点。

[10]彭博社对美国2021年第四季度和2021年第三季度实际GDP中位数的预测分别为5.8%和5.6%。

[11]标准普尔500指数年化上涨24%;MSCI新兴市场:15.2%;美国国债:4.9%;美国企业债券:+9%。

[12]Facset收益洞察,2021年9月24日。

[13]零下限对债券收益形成了理论上的限制。零下限存在的原因在于,投资者可以选择持有现金而不是负收益资产。

[14]PIMCO:债券在新的低收益时代的作用;AQR:2021年主要资产类别的资本市场假设。

欢迎访问世界黄金协会官网https://www.gold.org/cn,获取更多黄金行业权威资讯。