中国财富网讯(田欣鑫)5月22日,中国裁判文书网公布了一起内幕交易案刑事判决书,人保资产再次上榜。判决书显示,人保资产投资经理卓冰涉嫌利用未公开信息交易,被判有期徒刑五年三个月,并处罚金人民币200万元。这已是人保资产在近半年的时间里,被法院公开宣判的第三起“老鼠仓”案件。

所谓“老鼠仓”,是指金融机构从业人员利用因职务便利获取的内幕等未公开信息,违反规定从事相关证券交易,是一种严重的违法犯罪行为。之前被曝出的“老鼠仓”事件还基本集中在基金、证券行业,但随着保险行业的可投资资产不断增加,保险公司在资本市场的地位不断上升,保险资管也屡次出现“硕鼠”。

人保三起“老鼠仓”被一锅端 涉案金额5.48亿

人保资产是国内首家保险系资管公司,与人保集团旗下的人保财产、人保养老等多家子公司有投资业务往来,目前管理资产超9000亿元。资金量庞大的人保资产,在投资经理的“肥差”上养出三只“老鼠”,且均是通过未公开信息谋取私利,违法犯罪。

梳理人保资产在近半年时间的3起刑事判决书发现,涉案的3人均在2016年1月18日被抓获,老鼠仓“窝案”可谓被一锅端。

3起“老鼠仓”,涉案的均为投资经理,且均涉嫌未公开信息交易罪。趋同交易额合计5.48亿元,获利共计775万元,罚款合计515万元,3名涉案投资经理最高被判刑6年。

“老鼠仓”案件频发 保险资管成重灾区

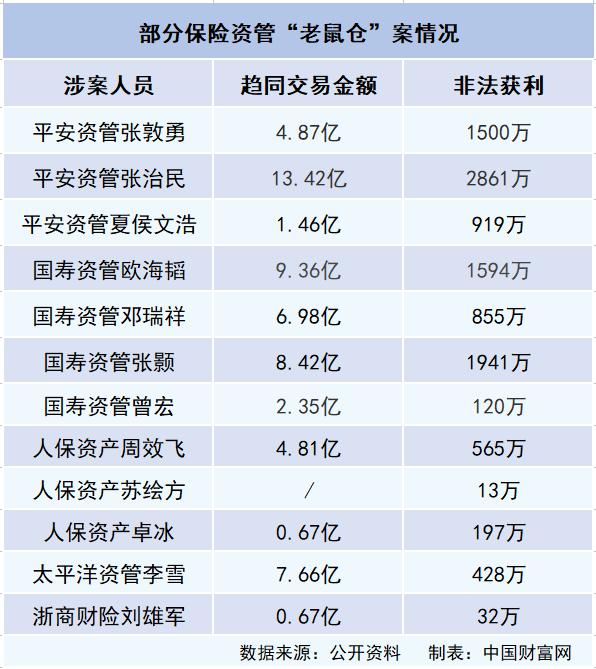

目前涉及保险资管领域的内幕交易案件,据不完全统计,已下发刑事判决书的保险资管“老鼠仓”案件共7起,除人保资产的3起外,还有平安资管张敦勇案、平安资管张治民案、国寿资管欧海韬案、国寿资管曾宏案。

除已下发刑事判决书的案例外,还有部分“老鼠仓”案件也浮出水面,包括浙商财险刘雄军案、国寿资管张颢案、太平洋资管李雪案等。已下发刑事判决书和未下发刑事判决书的保险资管“老鼠仓”涉案金额已超60亿元。

穿透式监管瞄准无序资管业务 对内幕交易“零容忍”

2018年1月证监会发布的通报文件就指出,目前“老鼠仓”的案发领域从基金行业向保险资管领域蔓延。保险资管作为保险公司资金投资的“排头兵”,掌握第一手的交易资讯,在丰厚利益的诱惑下,利用职务便利,用未公开信息谋取私利的事件屡禁不止,扰乱了金融市场秩序,也必将引来监管层的“严打”。

业内认为,资管领域的各种乱象将导致整个金融体系的脆弱性提高、隐含风险变大、稳定性下降,是一个急需整改的问题,而整改的背后,核心就是实现穿透监管。穿透式监管已经上升为资管行业监管的纲领性原则。

2018年1月19日,中国证券登记结算有限责任公司下发《关于加强私募投资基金等产品账户管理有关事项的通知》强调,只有实现穿透才能掌握资管底层的来龙去脉。

银保监会副主席陈文辉曾表示,监管部门将对于涉及内幕交易和“老鼠仓”事件零容忍,一经查实,将采取果断监管措施,包括取消能力备案和暂停相关业务等,而保险机构要高度警惕此类案件风险在保险行业的蔓延。

大数据监控+监管联动 全面扼杀“老鼠仓”

值得关注的是,证监会提出,未来对于“老鼠仓”的严打将充分依托大数据监控技术,通过对历史数据跟踪拟合、回溯重演等方式精准锁定异常交易线索。除密切监测公募基金产品趋同交易,还将主动拓宽执法行动覆盖领域,其中就包括保险投资账户,并表示会加强对经营机构资管业务的合规检查。

监管联动也成为打击“老鼠仓”的重要措施,早在2017年10月,原保监会就下发了《保险资金运用内部控制应用指引(第4号-6号)》(征求意见稿)。征求意见稿要求保险机构在开展股权投资的过程中,建立规范有效的内部控制体系,明确业务操作流程、投资决策和风险控制等管理制度,确保股权投资内控有效、运作合规。