说好的采取“温和”立场呢?

说好的2018年“加息三次”呢?

说好的“一季度只召开一次新闻发布会”呢?

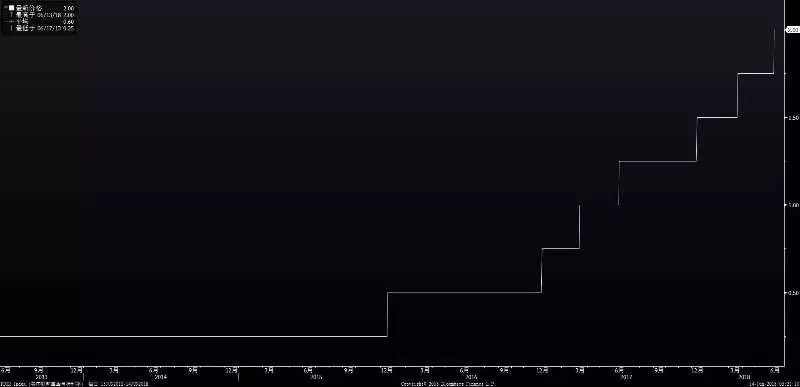

美联储周四凌晨的所作所为堪称“任性”,虽然其宣布年内第二次加息,将联邦基金利率的目标区间上调至1.75%-2%,但是其最新货币政策声明为略偏强硬的“鹰派”立场,而市场原本预期为温和的“鸽派”立场;与上一次发布季度经济报告预测今年加息三次相比,美联储已将今年加息次数预测提高至总共四次;美联储目前做法是每隔一次政策会议召开一次新闻发布会(即一个季度一次),美联储主席鲍威尔计划从明年开始每次政策会议后都将举行新闻发布会,市场认为这将更难判断美联储未来的加息时机和次数。

美联储联邦基金利率变动图

图片来源:彭博

美联储决议声明公布后,美股短线走低,美元跳涨,美债价格急跌、收益率飙升。我们可以预见,至少在周四的亚洲交易时段,金融市场不会很“消停”。而近来“血雨腥风”的新兴市场,也将迎来新的考验。

不再提利率低于长期水平

我们先来看一看美联储决议声明全文,中证君已经把重点划好了,不过呢建议英文好的同学自己去找原文看,体会一下美联储英文“迷踪拳”的魅力。

声明全文:

自联邦公开市场委员会5月份会议以来收到的信息显示,劳动力市场继续走强,经济活动一直以坚实步伐上升。近几个月里就业增长总体强劲,且失业率下降。近期的数据显示,居民支出增速升高,而企业固定资产投资继续强劲增长。同比而言,总体通胀率与剔除食品和能源项目的通胀率已经接近2%。较长期通胀预期指标总体而言几无变化。

为履行其法定职责,委员会寻求促进充分就业和物价稳定。委员会预计,进一步逐步上调联邦基金利率目标区间,将符合经济活动持续扩张、强劲的劳动力市场状况和通胀率中期内接近委员会2%的对称性目标。经济前景的风险大致均衡。

考虑到已实现的及预期中的劳动力市场状况和通货膨胀形势,委员会决定将联邦基金利率的目标区间上调至1.75%-2%。货币政策立场依然宽松,从而支持强劲的劳动力市场状况和通胀率持续向2%回归。

在确定联邦基金利率目标区间未来的调整时机和幅度时,委员会将评估已实现的和预期的经济形势与其充分就业目标以及对称性2%通胀目标的对比情况。这方面的评估将考虑广泛的一系列信息,包括衡量劳动力市场状况的指标、通胀压力与通胀预期指标,以及金融和国际动态的数据。

和以往声明最大不同的是,本次声明删除了此前有关主要利率将在“长期”水平之下“维持一段时间”的表述。

其它变化包括:以经济活动一直以“坚实”步伐上升取代“温和”;以“进一步逐步上调”取代“调整”。决策者们还表示,“较长期通胀预期指标总体而言几无变化”。以往,声明单独描述基于调查和基于市场的预期。

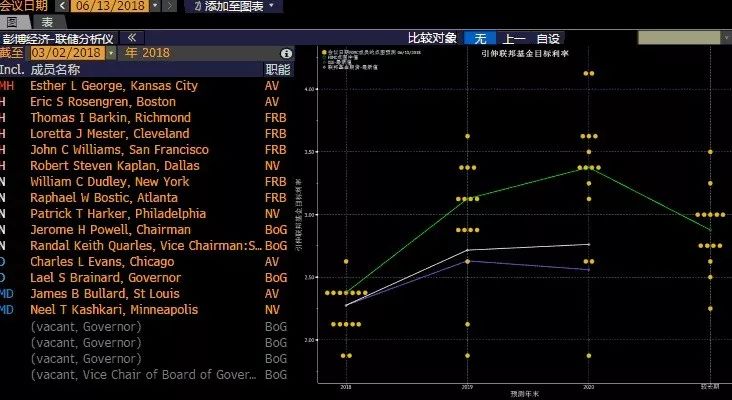

点阵图现“玄机”

中证君之前已经敲了好多次的小黑板,提示同学们在美国经济持续扩张、资产估值处于高位的大背景下,美联储驶入加息“车道”后,未来恐怕难以慢行。

市场上此前一直对美联储今年加息次数有分歧,这主要是美联储季度经济预测(即“点阵图”)惹的祸。“点阵图”显示了美联储内部对联邦基金利率的预估,一直被视为外界预测美联储政策的重要风向标。去年12月发布的“点阵图”显示,美联储预期今年会有三次加息。今年3月发布的“点阵图”显示,美联储内部仍维持今年加息三次的预期不变。

可是到了周四凌晨,最新发布的“点阵图”突然显示,美联储预计年内会有四次加息,估计许多市场人士的小心脏啊受不了啦,不带这么玩的!!

图片来源:彭博

此次美联储有八位决策者预计全年将有四次或更多的25个基点加息,而在3月只有七人做出了这样的预测。认为三次或更少为合适的人数则从八位减少到七位。预测中值还预示,美联储在2019年会加息三次,从而令利率处于决策者们认为既不刺激也不抑制经济的水平上方。

鲍师傅要增加“露脸率”

自2011年起,每隔一次政策会议,美联储主席将召开一次新闻发布会(即一个季度一次),通常,美联储选择的加息时点都会在有新闻发布会的月份,方便会后能够与市场充分的沟通,市场已经默认了这样的共识——“若不举行发布会,就不会有加息”。

可是,这个刚上任的美联储主席鲍师傅,也叫鲍威尔,太想增加“露脸率”,他这次告诉记者称,明年开始他将在每一次政策会议之后都召开新闻发布会,以改善沟通。

虽然鲍师傅笑眯眯地说:“我想指出,将新闻发布会次数增加并没有在发出任何暗示。”但是天雷滚滚啊,无数市场人士以及财经小记者们心里都在滴血控诉:“你是想告诉我们,美联储未来加息的次数可能要多于市场预期,而且时机不确定吗?”

金融市场何去何从

这次政策会议上,美联储没有就新兴市场波动、缩减资产负债表等广泛被关注的问题发表看法,也让外界松了一口气,更多的幺蛾子留到以后再放出来吧。

美国股市、债市、美元、大宗商品率先对美联储此次略偏“鹰派”的立场做出了反应。

标普500指数四个交易日以来首次下跌,并收在日内低点附近,13日收盘下跌0.4%,报2775.63点。道琼斯指数尾盘出现深跌,下跌0.5%,报25201.2点。

美债价格大幅走软,其中10年期美债收益率盘中一度向上突破3%关口,但随后回吐部分涨幅。

在美联储决议发布后,美元指数一度大涨,触及94.05,但随后展开回调。黄金价格则抹去了先前的部分涨幅。如果美利率升高,将助涨美元、并遏制无息贵金属的投资吸引力。

图片来源:东方财富

汇丰外汇策略美国主管认为:美联储的鹰派倾向将重振一度陷入停滞的美元升势,“考虑到市场应该重新调整对美联储收紧步伐的预期,美元兑高beta的G10货币和新兴市场货币可能会升值最显著”。

先锋集团(Vanguard)警告认为:美联储加息并删除政策将继续保持宽松的前瞻指引,“向金融市场发出了鹰派消息”,可能打击高收益债券和股票。

海通宏观团队姜超发布的报告认为:

美元仍将偏强,冲击新兴市场。今年以来,欧洲、日本经济均出现回落迹象,且欧洲风险事件不断,而美国经济、通胀相对稳定,美元指数大幅走强。再加上美债收益率走高,提升美元资产吸引力,助于美元回流美国。这一格局年内或仍将持续,美元也将保持偏强的状态,将对新兴市场构成冲击。

不排除中国公开市场跟随加息,但长期中美利率趋于脱钩。考虑到当前央行操作利率和市场利率之间仍有较大缺口,存在一定的扭曲,再加上美元升值会对人民币汇率有一定压力,所以不排除中国央行仍会借此机会,象征性的在公开市场加息,但这对国内流动性的冲击非常有限。而今年以来央行通过公开市场、降准等操作工具,呵护流动性,支持金融严监管下表外转表内、非标转标的进程,货币政策已回归中性。长期来看,中国是全球第二大经济体,中国经济是大国经济,随着人民币汇率更加市场化,中美利率将会趋于脱钩。

中证君再敲小黑板,美联储加息已经是“过去式”了,欧洲央行周四晚上举行的政策会议将成为金融市场最新的聚焦点,市场猜测欧洲央行可能暗示开始退出刺激计划,如果属实将引发金融市场进一步的波动。投资者们晚上在准备啤酒花生瓜子看世界杯球赛的时候,一定要关注关注欧洲央行的动态哦。