“最近关于债券市场的违约问题引起了一些关注和炒作。”

“我们有信心保持人民币汇率在合理综合水平上的基本稳定。”

7月3日上午,中国人民银行副行长、国家外汇管理局局长潘功胜在参加港交所举办的“债券通周年论坛”时,探讨了近期被广泛炒作的债券违约潮事件。

要点速览

➤ 有信心让人民币在合理区间保持稳定

➤ 债券违约频次没有异常

➤ 债券违约是正常现象

➤ 境外机构发行境内债券专门规则即将发布

➤ 债券市场将继续扩大开放

➤ 中国债券市场值得长期投资

有信心让人民币在合理区间保持稳定

“今年以来,人民币汇率弹性增强,在新兴市场经济体的货币中表现较强,中国经济增长基本面良好,经济增长结构质量、效益在不断改善,经济增长的内生动力和经济增长的韧性增强,并且我国国际收支总体平衡,外汇储备充足。这些年来积累了丰富的经验和充足的政策工具,我们有信心保持人民币汇率在合理综合水平上的基本稳定。”潘功胜说。

债券违约频次没有异常

近期,市场上有关债券违约潮的炒作不断,不过从潘功胜给出的数据来看,债券违约并未出现太大异常。

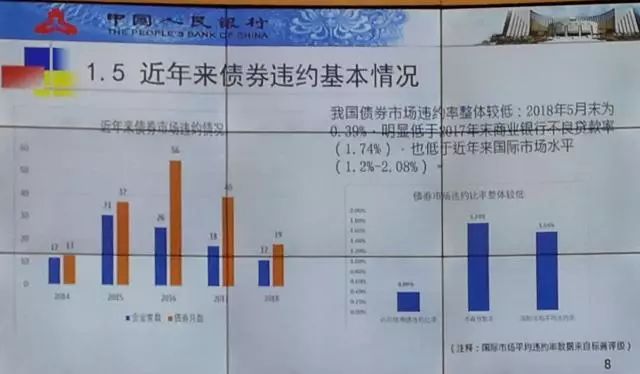

“2018年前5个月债券违约的有12家企业、19只债券违约,其中有5家企业是以前年度违约,今年新发生违约的企业数是7家。这个数和去年同期比稍微有点增加,但是大家从这个图里面也可以看到,今年债券违约的频次和过去两年比,我们没有发现它有什么特别的异常,而且主要还是在4月中旬到5月中旬这样一个区间段。”潘功胜说。

潘功胜还表示,中国债券市场违约率到5月末是0.39%,它明显低于商业银行的不良贷款率1.74%,也明显低于国际债券市场1.2%-2.08%的违约率水平。“因为前一段时间也炒作了很多,就是我们要非常客观、冷静的来看待它到底是一个什么样的问题。”

债券违约是正常现象

在潘功胜看来,债券市场违约是市场经济条件下企业信用风险释放的自然反应和正常的现象。“无论任何一个市场,平时有一些小的风险释放,它积聚成为一个大风险的概率就比较低,如果说没有一些小的风险释放它很有可能就积存一个大的风险。”

“前些年,大家担心的就是中国债券市场好像没有什么违约,都是刚性兑付,所以债券市场投资者偏好和发行人的偏好它没什么区分,债券市场的信用区分是在价格发行价格上,区分度很低,这样一种情况不利于债券市场健康发展。有适当违约,对于发行人也好,对于投资者也好,都是一种制约,它的这种信用的差别会表现在债券发行的价格上。所以我觉得这些事情对中国债券市场的长期和健康发展来说,是一件好事情。”潘功胜说。

针对债券违约,潘功胜表示,下一步将会完善违约债券处置机制,提高违约债券处置效率,强化投资人保护。“我们也在学习借鉴国际市场的成熟经验,进一步完善相关的制度安排,提高违约债券处置效率,包括发展不良债券的处置市场,我们想尽快推出到期违约债券的交易机制,引导专业化不良资产处置机构参与违约债券处置。”

境外机构发行境内债券专门规则即将发布

对于中国债券市场对外开放。潘功胜表示:“在熊猫债发行方面,我们将总结近年来熊猫债发行的经验和实践,即将发布境外机构在境内发行债券的文件,为境外发行人提供一个更加清晰、明确的发行指引。”

“完善熊猫债发行的配套制度,这个问题我们和境外很多发行主体经过很多轮的沟通,充分考虑国际情况,确定适当的会计准则要求,扩大认可的审计机构的范畴,支持国际评级机构参与评级。另外通过熊猫债在中国大陆所发行募集的人民币资金,发行者可以自主决定是用在中国境内或者是调到境外去使用。”潘功胜说。

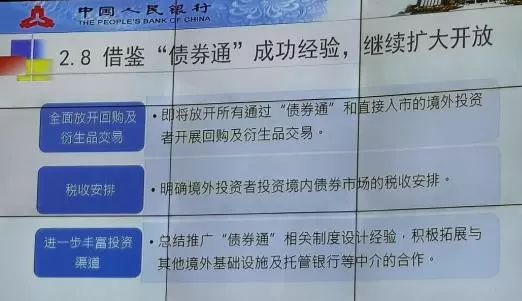

债券市场将继续扩大开放

潘功胜表示,中国债券市场将会借鉴“债券通”成功经验,继续扩大开放。“我们会很快明确有关境外投资者投资境内债券市场的税收安排。另外就是回购和衍生品交易方面,我们将开放债券通下境外投资者开展回购和衍生品交易,我们将扩充报价商队伍的规模,在现有24家报价商基础上新增10家,交易手续费方面有关交易平台费用将大幅度下调,手续费降幅达50%左右。再就是与国际主流电子交易平台的合作方面,我们现在正在积极推进与其他国际主流电子交易平台的合作准备工作,前期已经做了大量的技术准备,我们希望早日能够正式的实施。”

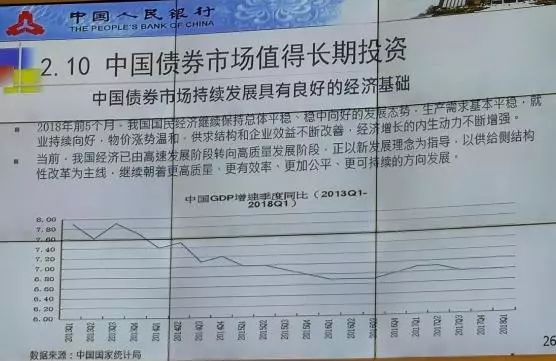

中国债券市场值得长期投资

潘功胜表示,今年以来,我国国民经济继续保持总体平稳,稳中向好的发展态势,供求结构和企业效益不断改善,经济增长的内生动力不断增强。随着中国经济结构的调整、经济增长方式的转变以及供给侧结构改革的推进,中国的经济增长将更有效率、更有质量和更加可持续。中国债券市场的持续发展具有一个良好的经济的基础。

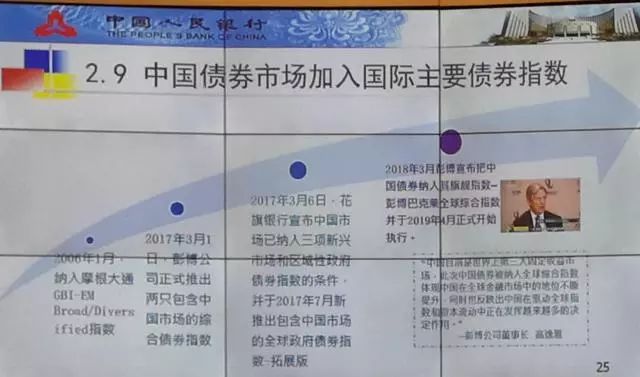

中国债券正在被纳入国际主要债券指数。

潘功胜表示,在3月份彭博宣布了把中国的债券纳入彭博巴克莱全球综合指数,并且于2019年4月正式开始执行。彭博主席谈到,中国目前是世界上第三大固定收益市场,此次中国债券被纳入全球综合指数,体现中国在全球金融市场中的地位不断提升,同时也反映出中国在驱动全球指数和资本流动中正在发挥越来越多的决定作用。“其他国际主要债券指数供应商,像摩根大通、花旗也在积极研究将中国的债券纳入他们旗舰债券指数。有助于增强指数代表性和吸引力,有助于国际投资者优化债券资产配置,有助于推动中国债券市场的改革发展,也有助于提升中国金融市场的国际影响力。”