北京时间9月27日7点30分,全球第二大指数公司富时罗素公布了其2018年度市场分类评审结果,宣布正式将中国A股纳入富时罗素新兴市场指数,分类为“次级新兴”。

公告显示,中国A股的25%可投资比重将被纳入到指数中,具体操作方面,富时罗素计划从2019年6月开始,2020年3月结束,分三步完成整个纳入流程。

富时罗素将在其后的文件中陆续公布具体实施细节。

两大预言揭晓谜底

上证报小编22日就曾经友情提示过,有了MSCI的标杆效应,中国又不断加大资本市场对外开放程度,富时罗素此次正式将中国A股纳入其指数体系的可能性极大。

这不,预言果然成真!

有意思的是,就在富时罗素公布正式纳入中国A股前日,其最大的竞争对手MSCI也不甘寂寞地宣布,将就“进一步提高A股在MSCI指数中的权重”这项议题展开咨询。

简单来说,就是MSCI建议将中国大盘 A 股的纳入因子翻个三倍,从现有的5%增加到20%,同时,MSCI还建议未来将深圳证券交易所创业板市场也加入符合MSCI指数条件的证券交易所名单。

预计有超千亿增量资金入市

目前,市场上追踪指数的被动基金越来越多,MSCI、富时罗素作为市场上影响力最大的两家公司,有数万亿美元的基金以上述两家公司所编制的指数为基准来交易。

申万宏源证券策略团队认为,富时罗素初步纳入A股将带来潜在增量资金约千亿人民币,不考虑额度限制条件下,富时罗素全球纳入A股的指数权重可能达到2.94%,潜在增量资金可达到3500亿人民币左右。

法国巴黎银行进一步提出,A股逐步被纳入全球股票和债券基准指数或刺激1.3万亿至1.45万亿美元的资金流入,并在未来几年内重塑资产类别之间的交易关系。除了MSCI和富时罗素,摩根大通和彭博巴克莱指数也可能在明年做出调整。

这些个股有望“入富”

此前富时罗素曾推出富时全球纳入A股指数和富时新兴市场纳入A股指数两个过渡性指数。华泰证券表示,从这两个过渡性指数的成分股来看, 富时全球纳入A股指数共涵盖1919只A股,总市值约为46万亿元,占全部A股总市值的88%;富时新兴市场纳入A股指数共涵盖892只A股,总市值约为40万亿元,占全部A股总市值的76%。

具体行业分布上,富时全球纳入A股指数中,根据市值排序,占比靠前的行业为银行(22只,11.78%)、非银行金融(56只,8.22%)、医药(153只,7.85%)、食品饮料(55只,6.63%)、电子元器件(116只,5.32%)、房地产(109只,5.10%)。

富时新兴市场纳入A股指数的A股成分股也主要集中在金融、医药、食品饮料、房地产和电子等行业。

直接利好大盘

受富时罗素即将公布是否纳入A股的最终决议,以及MSCI可能提高A股权重的双重利好刺激,昨日三大股指全线飘红,上证50更是大涨1.37%。

两大指数公司相继纳入A股,因此带来大量潜在的外资流入,对大盘走势确有利好影响。

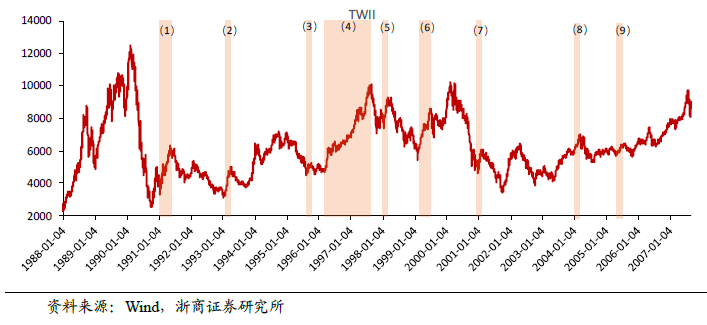

对比此前中国台湾以及韩国对外开放的经验,浙商证券发现,外资流入常与中国台湾股市短期上涨相伴随,持续时间多为2至4个月;外资流入对韩国股市的影响相对较小,但影响时间也有1个月。

历次外资流入与中国台湾TWII指数走势

更重要的是,外资的不断参与对于A股投资者结构也将会有深远影响。

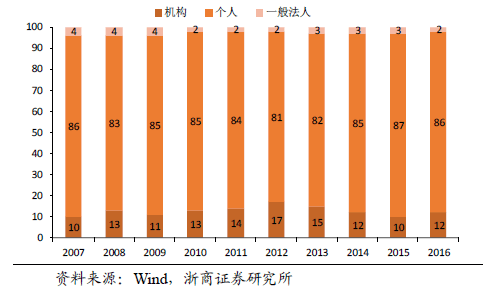

根据浙商证券测算,中国台湾股市2003年完全对外开放,目前外资成交占比75%,居三大法人之首。外资成为其市场的主力,主导市场投资风格。

外资进入韩国后,也改变了其原来以散户为主的投资者结构。韩国股市1998年开始完全对外开放,此后外资加速流入,2000年外资成交占比高达27%,成为韩国股市最主要的投资者。目前韩国股市外资成交占比33%,居五类投资者之首。

中国台湾股市外资占比及投资者结构

今年以来,外资持续流入A股。根据海通证券测算,沪深港通开通以来,通过沪深港通流入A股的境外资金累计约达5800亿元,其中2018年净流入超2200亿元。与此相对应,外资持股在A股市场的占比持续提升,目前外资持有市值占A股自由流通市值的6%左右,已成为不可忽视的重要力量。