刚刚,财政部和国家税务总局发布了一批针对小微企业的定点普惠性税收减免政策。

财政部税政司、税务总局政策法规司有关负责人也为此作出权威解读。

普惠性税收减免政策重点聚焦三方面

总体上看,此次推出的小微企业普惠性税收减免政策重点聚焦在三个方面:

一是突出普惠性实质性降税。

这次小微企业的企业所得税减税,惠及1798万家企业,占全国纳税企业总数的95%以上,其中98%是民营企业,也就是说,我国绝大部分企业主体都能够从这个政策受惠。

二是实打实、硬碰硬,增强企业获得感。

将现行小微企业优惠税种由企业所得税、增值税,扩大至资源税等8个税种和2项附加。同时,在降低小微企业实际税负的同时,引入超额累进计税办法。

三是切实可行、简明易行。

在小微企业所得税政策方面,通过扩范围、加力度,直接降低实际税负,增强小微企业享受优惠的确定性和便捷度,减少税收遵从成本。

小规模纳税人增值税免税标准, 直接由月销售额3万元提高到10万元。初创科技型企业优惠政策,也是直接提高标准、放宽范围。

同时,兼顾地方财力差异,允许地方可在50%幅度内减征6项地方税种和2项附加。

较此前优惠政策有微调

与此前相比,这次出台的小型微利企业所得税优惠政策有如下变化:

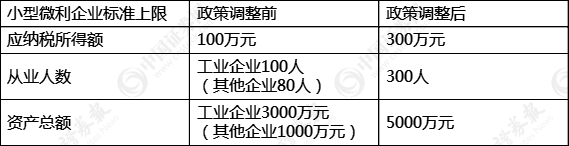

第一,放宽小型微利企业标准,扩大小型微利企业的覆盖面。

第二,引入超额累进计算方法,加大企业所得税减税优惠力度。

政策调整前,对年应纳税所得额不超过100万元的小型微利企业,减按50%计入应纳税所得额,并按20%优惠税率缴纳企业所得税,即实际税负为10%。

此次调整引入超额累进计税办法,对年应纳税所得额不超过300万元的小型微利企业,按应纳税所得额分为两段计算:

一是对年应纳税所得额不超过100万元的部分,减按25%计入应纳税所得额,并按20%的税率计算缴纳企业所得税,实际税负为5%;

二是对年应纳税所得额超过100万元但不超过300万元的部分,减按50%计入应纳税所得额,并按20%的税率计算缴纳企业所得税,实际税负10%。

举例说明,一个年应纳税所得额为300万元的企业,此前不在小型微利企业范围之内,需要按25%的法定税率缴纳企业所得税75万元(300*25%=75万元)。

按照新政策,如果从业人数和资产总额符合条件,其仅需缴纳企业所得税25万元(100*25%*20%+200*50%*20%=25万元),所得税负担大幅减轻。

初创科技型企业有何相关优惠政策?

那么,初创科技型企业相关的优惠政策是什么?

创投企业和天使投资个人投向初创科技型企业可按投资额的70%抵扣应纳税所得额。

此次政策有什么调整?

政策调整前,初创科技型企业的主要条件包括从业人数不超过200人、资产总额和年销售收入均不超过3000万元等。

政策调整后,可以享受优惠的企业范围进一步扩展。

从业人数不超过300人、资产总额和年销售收入均不超过5000万元的初创科技型企业也被纳入税收优惠企业范围内,从而进一步扩大了创投企业和天使投资人享受投资抵扣优惠的投资对象范围。

资料显示,2018年召开的所有38次国常会,“小微企业”被提及59次。2019年实施更大规模减税降费举措,普惠性减税打响了第一枪。

1月9日召开的国务院常务会议决定,再推出一批针对小微企业的普惠性减税措施,实施期限暂定三年,预计每年可再为小微企业减负约2000亿元。照此计算,三年可为小微企业减负6000亿元。