中国财富网讯(毛超 衣韵潼)券商一直都是A股市场 “牛市旗手”,近期,券商抓紧“筹钱”,加速补充流动性资金的步伐愈发明显。

2019年以来,上市券商机构通过债券、股权等方面手段融资规模创下新高。据Wind数据显示,截至4月11日,证券公司发行公司债及短期融资债券规模超过2000亿元。股权融资方面也是大动作不断,其中招商证券、中信证券分别抛出150亿元配股方案和134.6亿元的定向增发方案等。

券商融资大增 债券股权“双管齐下”

2019年以来,资本市场活跃,券商股表现较好,不少券商都提出了规模较大的再融资计划。

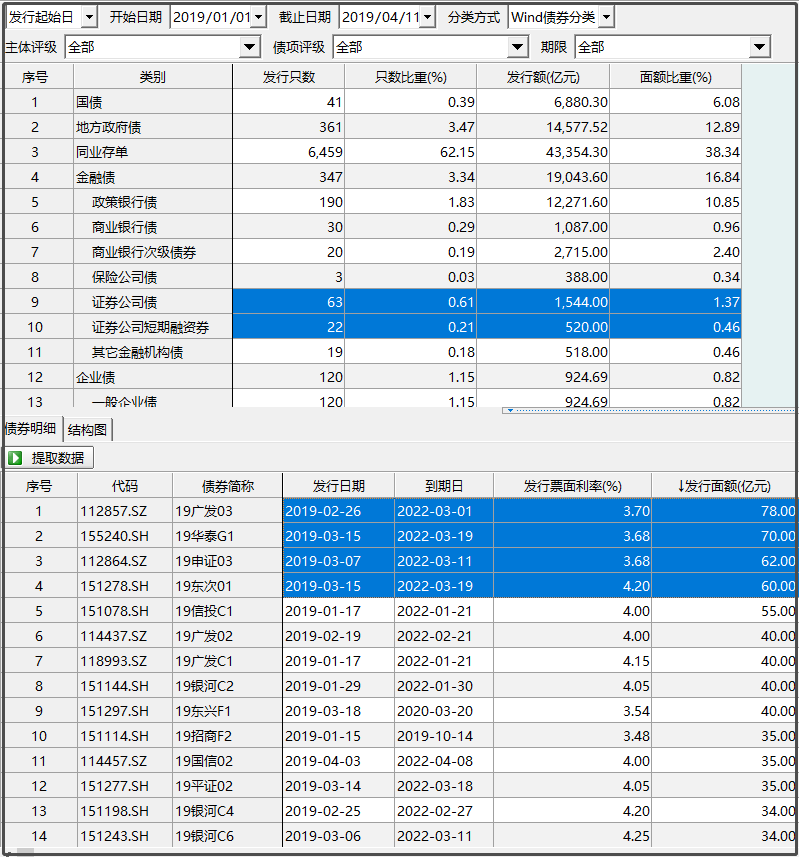

据Wind数据显示,截至4月11日,证券公司发行公司债及短期融资债券规模达2064亿元,较去年同期的1587亿元,增长近30%。

具体来看,2019年,证券公司累计发债63只,其中,19广发09、19华泰G1等4只债券的发行面额超过了60亿元。从单个券商来看,广发证券以220亿元公司债的发行量位列榜首,招商证券、中国银河证券位列第二和第三位,分别发行了165亿和140亿元的公司债。

2019年证券公司发债情况。 数据来源:Wind

股权方面,中信证券和中信建投证券相继发布定向增发预案,增发规模均分别134.6亿元和134亿元。招商证券也于2019年3月抛出配股预案,计划配股融资150亿元。

券商增发预案情况。 来源:Wind

资本市场走好 业务需求提高

上海申银万国证券研究所首席分析师桂浩明对中国财富网表示,近期上市券商加速“筹款”,原因主要在于券商经营对资本金要求较高。

信达证券研究开发中心高级策略分析师谷永涛指出,目前很多证券公司的业务都受到净资本的约束,如果净资本的量没有打开,证券公司的业务规模将无法继续拓宽,因此许多上市券商于近期开始大规模融资,与整个资本市场的活跃度有关,随着市场活跃度的提升,证券公司的融资难度也有所降低。

桂浩明表示,券商机构的主要业务,包括两融业务、自营业务等属于重资产业务,需要有足够的自由资金支持。我国券商规模普遍较小,资金来源也不多,通过不断补充资本金的方法来增强实力是最为有效、最为实际的方法,因此,许多券商在市场上涨时提出了增发计划。

桂浩明进一步指出,资本金不足的问题一直存在,但由于券商股之前的走势较为低迷,部分券商股价长期低于净资产,在这种情况下即便增发也无法得到市场响应,融资受到制约。随着市场不断向好,上市券商终于迎来了较好的融资机会。

据Wind数据显示,自2019年2月以来,截至4月11日盘中,上证指数累计涨幅达2951%;Wind券商指数(886054)累计涨幅达53.55%,涨幅巨大。

桂浩明认为,由于前两年市场表现较为低迷,融资情况不甚理想,随着行情活跃,投资人的再融资情绪得到调动,再融资计划实施中的困难被有效缩减。因此,再融资浪潮的出现也不在意料之外。

激流勇进 券商加速布局各项业务

3月13日,招商证券发布公告称,拟募公开配售股份募集150亿元资金。4月10日,国泰君安证券发布公告称,拟以配股方式募资约31.7亿港元。

招商证券指出,对于资金的投向,105亿元募集资金用于子公司增资及多元化布局,发展另类投资业务、拓展国际业务,并积极考虑和择机实施外延收购。

国泰君安证券也指出,公司拟将配售所得款项净额用于补充资本金,增加运营资金,支持业务发展。其中,20亿元将向全资子公司国泰君安证裕投资有限公司增资,公司将积极把握科创板机遇,进一步发挥其协同构筑公司买方生态布局的作用。

值得一提的是,3月29日,证监会发布公告称,依法核准设立摩根大通证券(中国)有限公司、野村东方国际证券有限公司。据了解,这是《外商投资证券公司管理办法》发布实施后,证监会核准的第二和第三家外资控股证券公司,瑞银证券为第一家资控股证券公司。

某业内人士对中国财富网表示,随着证券市场对外开放,外资券商增资,科创板和注册制试点即将出炉等,券商行业面临有史以来最为重要的挑战,所以上市券商都在加速布局,争取获得有力先机。

再融资高潮将推动资本市场持续向好

对于未来A股市场将如何发展,上市券商融资规模扩大,是否能为企业带来更高的发展活力。桂浩明表示,从整体来看,券商的再融资将对资本市场产生推动作用。券商的增资增发,一方面能够提高其经营能力,使各方面的创新业务有效开展;另一方面,也让资本市场获得了更多的选项和机会,对活跃股市产生积极作用。

谷永涛也表示,如果证券公司的净资本能得到进一步扩张,那么其业务规模也相应会有进一步的提升,对于资本市场来说,将迎来上市券商的更多业务,这对融资和投资,也会有更好的促进作用。

“就目前来看,券商股的总体行情比较活跃,增资也可以成为其投资上的题材,因此对于上市券商的再融资现象,应更多从积极的一面去考虑。”桂浩明指出,增资规模、增资价格本身是否合理,会对券商股的走势产生一定影响,投资者需要注意的是统筹兼顾,做出合适的选择。