在降杠杆的背景下,2017年对于金融行业来说可谓史上最强监管年。但在重压之下,银行业交出了一份亮眼的成绩单——净利润增速加快,业绩明显提升,不良率下降。其中,五大行的不良贷款率更是实现了自2012年以来首次集体下降。

中国银行业不良压力企稳

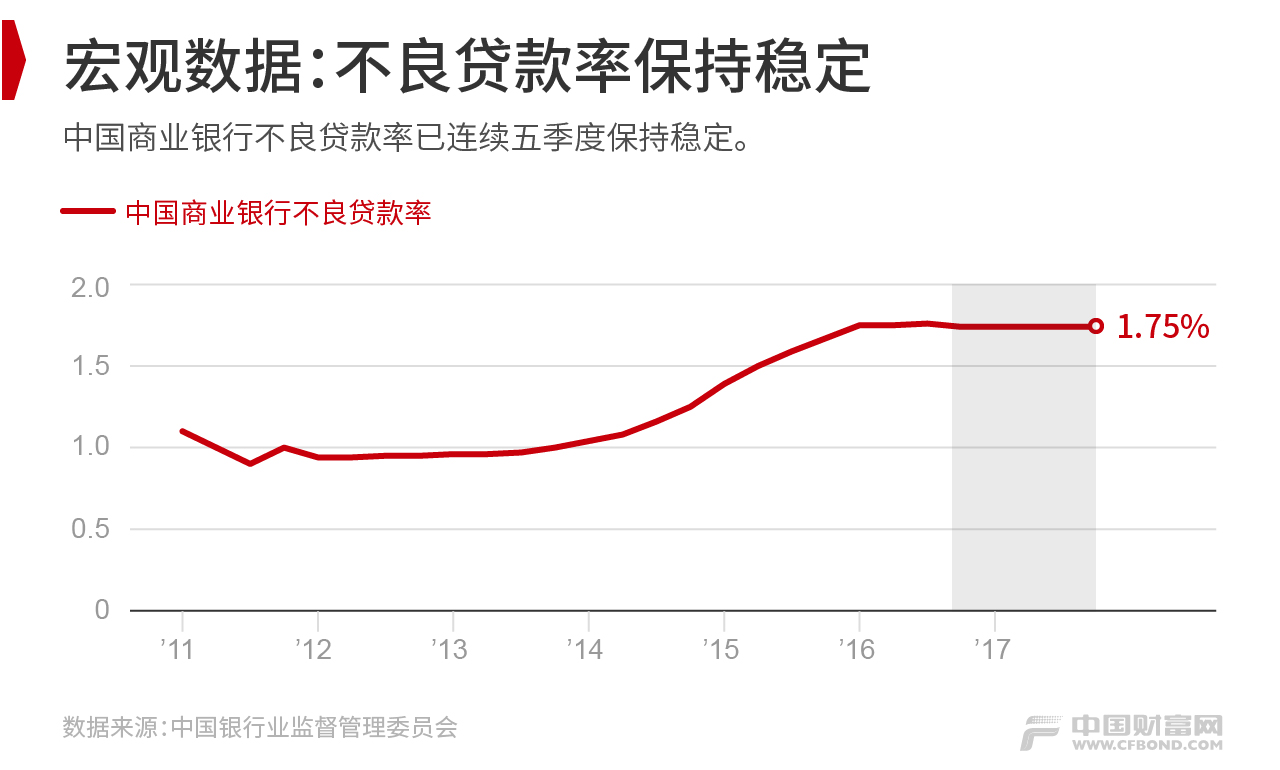

从近日中国银行保险监督管理委员会发布的监测数据来看,商业银行不良贷款率已连续五季度保持稳定。

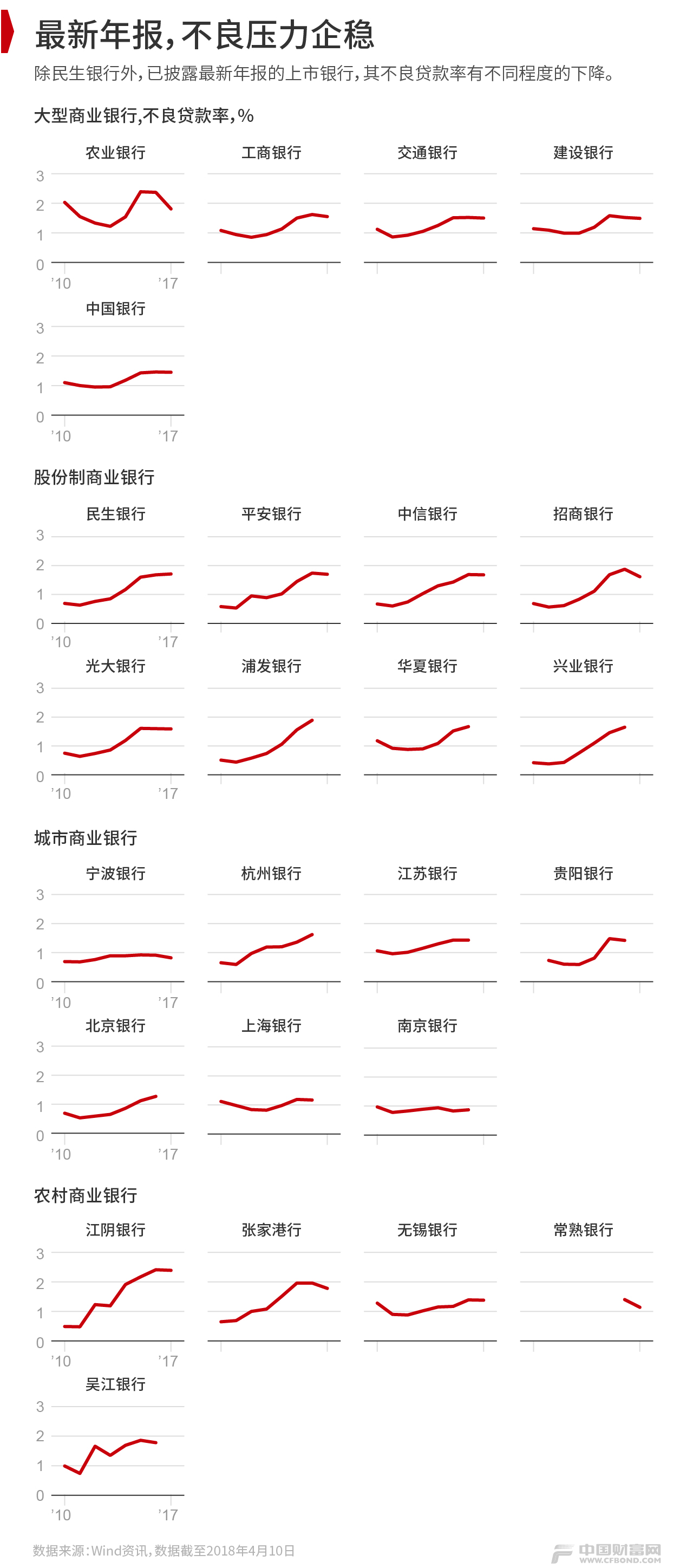

A股上市银行年报数据显示,绝大部分上市银行的不良贷款比率出现下降。表现比较明显的是五大行,根据2017年五大行年报,不良贷款率实现自2012年以来首次集体下降。

具体来看,大型商业银行的不良贷款率均在2%以下。其中,农业银行不良贷款率最高,为1.81%。

在股份制商业银行方面,已有五家银行披露2017年年报,除了民生银行有小幅增长,其他银行不良贷款率均出现下降。其中招商银行从1.87降至1.61%,降幅最大。民生银行的不良贷款率在该类中最高,为1.71%。

城市商业银行中,目前宁波银行已披露年报,其不良贷款率也出现下降,其余各家年报尚未披露。

农村商业银行中,已有四家披露年报。其中,江阴银行的不良贷款率最高,为2.39%。江阴银行在所有已披露年报的上市银行中不良贷款率最高。

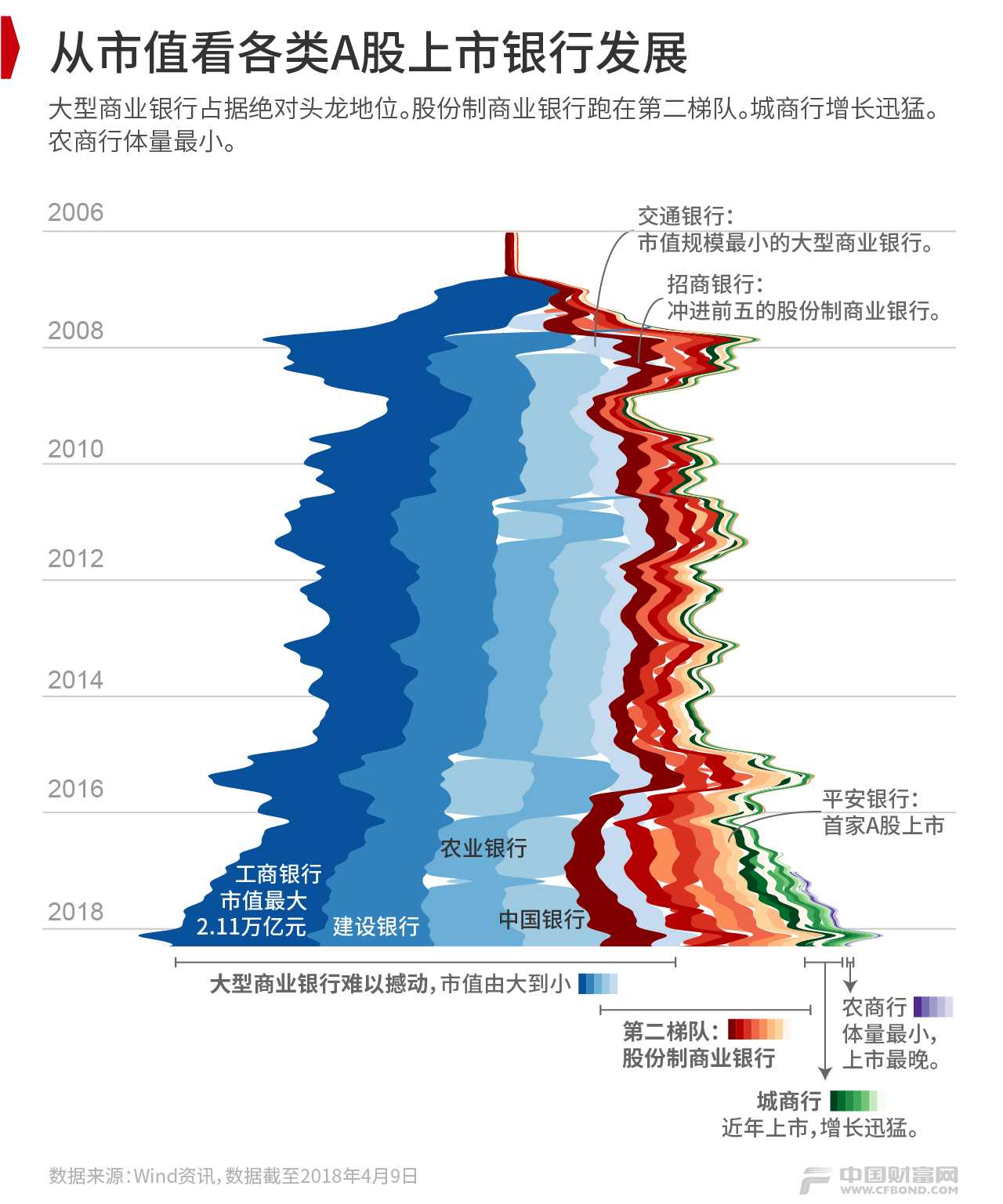

从市值看中国银行业:竞争加剧,分化凸显

根据A股各家上市银行年报数据,大型银行在2017年终于实现盈利能力的改善——业绩向好态势明显,净利润增速普遍提升。但与此同时,行业的马太效应也开始显现,中小金融企业的生存空间也在不断受到挤压。

截至2018年4月9日,五大行的总市值加总后共计6.40万亿元,约占所有A股上市银行市值的三分之二。这一占比自2009年开始下降,于2017年掉至最低点,但近期增长明显。值得一提的是,工商银行自上市之日起,一直占据A股银行业市值的头把交椅。而交通银行是大型商业银行中总市值最小的一家,其市值在2015年8月被招商银行超越,跌出前五。

股份制商业银行跑在第二梯队。截至2018年4月9日,七家股份制商业银行的总市值加总后为2.44万亿元,约占所有A股上市银行市值的四分之一。余下的市值占比被北京银行、宁波银行、南京银行等城市商业银行瓜分,而农村商业银行所占份额最小。