还记得2015年的牛市吗?一晃三年已经过去了。

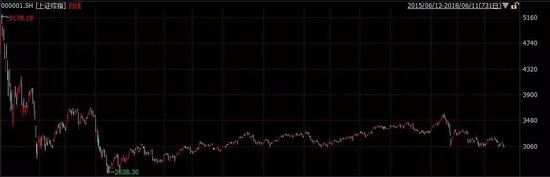

回首三年前,上证综指在一片亢奋的情绪中,一路突破3000点、4000点、5000点大关,并于2015年6月12日达到5178.19点的高点。三年悄然而逝,当时的高点仍遥不可及。自2015年6月12日至今,上证综指三年里的累计跌幅高达40.39%。

2015年6月12日以来上证综指走势

两成偏股型基金已超三年前峰值时期

截至2018年6月11日收盘,上证综指报收3052.78点,相比三年前的高点跌去逾四成。

作为市场的重要力量,公募基金表现如何呢?

数据显示,在现有3700只偏股型公募基金中(包括普通股票型、偏股混合型、灵活配置型和平衡混合型基金),有1369只基金经历过2015年6月12日的A股高点,按复权单位净值计算,其中有1030只基金表现优于上证综指,占比达到约75%。

那有多少只基金的净值已经超过三年前的峰值时期呢?统计显示,在1369只可比基金中,296只基金的净值已经超越了三年前,取得正回报,占比达到21.62%。

多数基金赚钱了但赚钱的基民却不多

从中长期来看,基金能够取得明显的超额收益。中欧基金副总经理许欣提供的数据显示,投资者如果在2001年到2006年期间任一时点入市,即便不加任何选择、等权重投资市场中的所有偏股基金,只要滚动持有十年,组合平均年化收益率近15%,累计回报率更超过300%,不但比绝大多数理财产品的回报要高很多,也远远超越了A股指数的涨幅。

不过,另一组调研表明,虽然多数基金是赚钱的,但真正赚钱的基民却不多。泰达宏利基金副总经理兼投资总监王彦杰解释,长期投资基金一般可以获得较好的收益,但问题在于基金的波动率高,导致基民难以长期持有。对比沪深300指数和混合型基金份额的走势可以发现,在2007-2008年那轮牛熊转换中,许多投资者高位追涨被套,而在2014-2015年那轮牛熊转换中,投资者追涨杀跌,且滞后于市场的表现。

看来,长期投资才是王道。

大消费“抗跌” 长期限基金可“长情”

长期投资买什么基金好呢?中国证券报记者发现,上述超越三年前高点的基金中频现大消费基金的身影。除了2017年消费股行情,大消费本身的抗跌性也是重要原因。此外,数只“长期限”基金的成功也凸显了此类基金的投资价值。

招商中证白酒基金,凭借2017年的白酒行情,业绩排名居于三年来可比基金的榜首。根据该基金2018年一季报披露的前十大持仓为:贵州茅台、洋河股份、五粮液、泸州老窖、水井坊、山西汾酒、口子窖、舍得酒业、今世缘、顺鑫农业。

大消费整体表现出强有力的“翻转力”。易方达消费行业基金、国泰国证食品饮料基金近三年的区间回报分别达49.51% 和39.07%,分别位列1369只可比基金的第11名、第18名。

盈米财富基金分析师陈思贤提示,股市下跌时,资金通常会追求风险较小的品种,因此价值投资属性的基金更“抗跌”。盈利预期明晰的行业,如白酒,常常体现出较强的抗跌性。

值得注意的是,上述1369只可比基金中,区间回报排名前十的基金中,有四只来自东方证券资管的东方红系列——东方红睿元、东方红睿阳、东方红睿丰、东方红中国优势,其中有三只为“长期限基金”。东方红睿丰为三年封闭式基金(目前已封转开),东方红睿元为三年定期开放式基金,东方红睿阳为三年封闭式基金。东方证券资管的优异表现一定程度上表明,在A股市场长期限投资也有望获得优异收益。

值得注意的是,尽管大消费基金整体体现出了较强的抗跌属性,也有一些偏成长性的、偏中小市值的基金区间收益不俗,例如易方达中小盘和安信优势增长A在最近三年分别录得了52.6%和53.5%的收益。其中安信优势增长基金经理聂世林表示,今年的市场,结构比仓位更重要。今年出现两个估值偏高的热点——医药、啤酒。医药市场出现了泡沫,啤酒行业在未来有成长潜能,但目前估值偏高。

展望后市,南方品质优选基金经理李振兴表示,2018年存在诸多扰动因素。在这样的情况下,市场风格较难判断,需要精选优质公司。