在热闹的表象之下,资本市场的担忧有其更深层的逻辑。

抛开“小崔说事”不谈,华谊兄弟等“并购大户”自身头上高悬的三条“高压线”——高商誉、高估值、高业绩承诺才是令人担忧的根源。

华谊兄弟董事长王忠军深知利害,其在6月11日致股东的信中详细解释了并购、商誉及股权质押等问题。

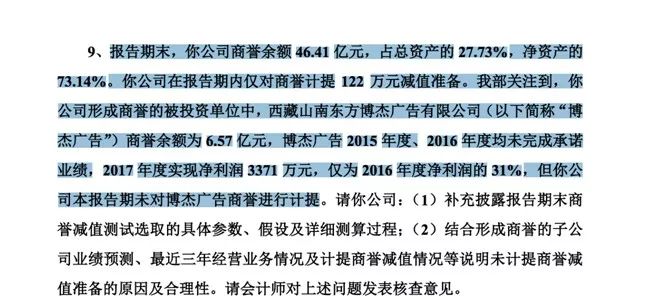

然而,还有一家“并购大户”有着更为巨大的商誉与商誉减值风险。2017年期末,蓝色光标商誉余额达到46.41 亿元,占总资产的 27.73%、净资产的 73.14%。

风波背后的三条“高压线”

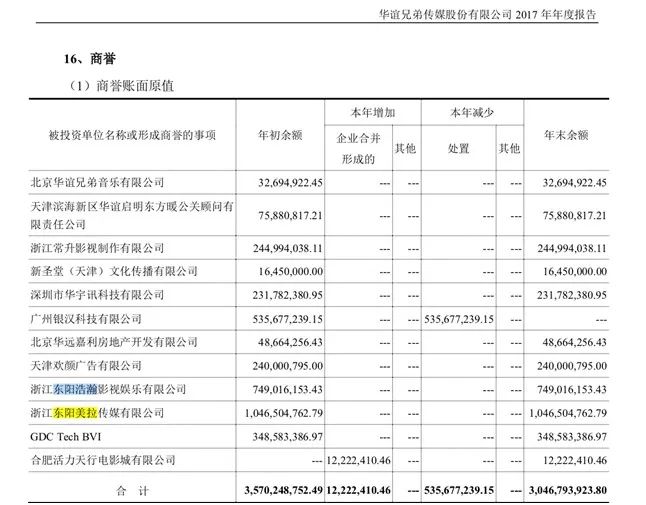

2017年期末,华谊兄弟商誉达到30.5亿元,其中,收购浙江东阳美拉传媒有限公司、浙江东阳浩瀚影视娱乐有限公司各产生了高达10.46亿元、7.49亿元的商誉。

而这两个并购标的与冯小刚及其他演艺界人士直接相关,一旦并购标的业绩不达标,巨大的商誉减值将会严重拖累上市公司业绩。

华谊兄弟董事长王忠军深刻明白这一道理,在6月11日致股东的信中,王忠军重点回应了并购标的——东阳美拉、东阳浩瀚这几年的表现,并强调华谊兄弟的商誉“在影视行业处于中等水平”——截至2018年一季度末,华谊兄弟的商誉是30.47亿元,占净资产比例30.75%。

王忠军或许说得有道理。

然而,对其他“并购大户”来说,三条 “高压线”——高商誉、高估值、高业绩承诺是绕不开的问题。

头几年,不少上市公司指望着超常规发展或股价高涨,进行了大量并购,其中不少并购“很贵”、“标的估值非常高”,净资产几千万的报价几个亿、净资产几个亿的要卖十多亿的案例很多。正是因为高估值的存在,作为支撑,就不得不约定超常规发展的高业绩承诺。

一旦并购标的业绩承诺未能兑现,高估值并购伴生的高商誉就会成为洪水猛兽,商誉减值将对上市公司的估值体系造成极大冲击。

更致命的是,有高商誉、高估值、高业绩承诺问题的上市公司经常也有激进的大股东,股权质押比例往往低不了。

几类问题叠加,一旦形势不对,这类过往的“并购大户”会遭遇较大问题。

超级“并购大户”蓝色光标有点悬

结合过往收购历史,“并购大户”蓝色光标有着极为庞大的商誉与迅猛的商誉减值。2017年年报显示,蓝色光标营业收入152亿元左右,净利2.2亿元,大降65.25%。

与影视行业类似,蓝色光标所处的营销传播行业是轻资产行业,要实现较快速发展更多是依靠并购等方式。蓝色光标坦承,由于并购活动持续推进,收购体量增加,导致公司所确认商誉总额加大,从而促使商誉调整事项对业绩的敏感性逐步增加。

一项关键数据显示,截至 2017 年末,蓝色光标商誉原值 48.76亿元左右,商誉减值金额 2.35亿元左右, 净额为 46.41亿元。

监管部门此前就蓝色光标巨额商誉问题发出问询。深交所注意到,蓝色光标2017年期末商誉额占总资产的 27.73%,净资产的 73.14%,但在报告期内仅对商誉计提 122 万元减值准备。

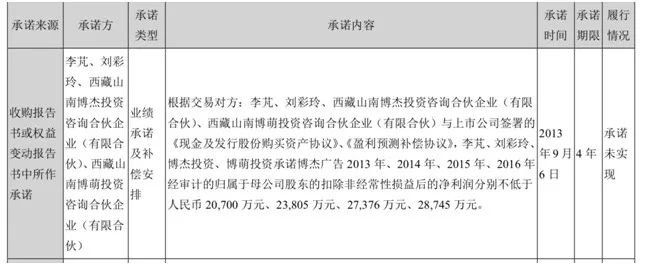

在蓝色光标形成商誉的被投资单位中,收购博杰广告产生的商誉余额为 6.57 亿元,博杰广告 2015 年度、2016 年度均未完成承诺业绩,2017 年度实现净利润 3371 万元,仅为 2016 年度净利润的 31%,但蓝色光标未对博杰广告商誉进行计提。

蓝色光标是一家主要靠并购做大的公司。以2016年年报数据为例,当年蓝色光标超过 120 亿的收入中,源自上市前公共关系业务的收入大约占比 1/4,其余 90 亿均来自于并购标的。即公司上市至今,除公共关系服务业务外,广告业务收入全部来自于并购标的。

并购一方面使蓝色光标得以快速扩张,但同时也给其带来风险。此前,蓝色光标收购的博杰广告即面临业绩承诺不达标及补偿纠纷,甚至为此引致仲裁与诉讼。

蓝色光标2016年年报披露,博杰广告 2015 年、2016 年分别实现扣除非经常性损益后的净利润9480.03 万元、9728.48 万元,未达到原股东作出的业绩承诺,公司要求原股东等配合注销其相应股票并进行现金补偿。

鉴于原股东等拒不配合,公司已分别于 2016 年 6 月 12 日、2017 年 4 月 10 日向中国国际经济贸易仲裁委员会提起仲裁。