6月23日,小米在香港举行全球发售新闻发布会,为IPO造势。此次发布会的亮点,中证君以为四句话足以概括:小米是个新物种,成长空间有十倍,不知激励雷布斯,条件成熟回A股。

7月9日,小米将作为港交所新政后第一家“同股不同权”公司登陆港股市场,股票代码1810。小米发行价区间在17-22港元,预计募集资金61.1亿美元(约480亿港元)。

营收增速全球互联网第一,未来成长空间达10倍

身处手机行业的小米,向来以“低价”自居,其未来的盈利能力和发展持续性一直备受关注。

在发布会现场,雷军将小米的硬件策略阐述为“更高的品质,一半的价钱”,这是小米手机及相关产品保持竞争力优势的关键。此前,在招股说明书中,雷军就强调过小米将永远坚持硬件综合净利率不超过5%。而外界对5%这一标准的制定也提出了疑问,事实上绝大部分硬件企业的净利率都难以超过5%。

“小米承诺硬件净利润不超过5%,如果超过5%,将超过部分返还用户,这是全球唯一一家作出这样承诺的公司。因为硬件公司只有做到数一数二,才能超过5%。小米的理念跟其他硬件公司不一样,小米永远不赚超过5%的硬件利润,这样无论发生什么情况,小米的硬件产品都会具有很强的竞争力。”雷军说。

虽然小米始终会保持较低的毛利率,但这并不意味着小米不赚钱。2017年,小米收入1146亿元,同比增速是67.5%,这个增速在全球大型公司里面排在第二位,在互联网公司里面排在第一位。至于为什么招股书显示小米去年亏损严重,雷军解释称,这是财务记账的原因,实际上小米去年是赚钱的,净利润达到54亿元人民币。

同时,小米目前的商业模式是“硬件+电商及新零售+互联网服务”,雷军表示2017年小米互联网服务收入达到99亿元人民币,其毛利率超过60%,小米绝大部分利润也来源于此。“当硬件和新零售带来大量人流量的时候,我们增加了互联网服务,这一服务既能够增强硬件和电商用户的体验,也能把相关的人流量进行变现,从而获取利润,来支持小米的持续发展。”

雷军认为,手机行业不会继续高速增长,但手机行业是个巨大的产业,小米依然有机会。去年全球消费14.7亿台手机,小米占9000多万,就算手机市场不增长,小米仍有巨大的成长空间。在未来,小米将稳步进入一个又一个领域,获得稳步增长,加上小米全球化,获得10倍成长空间是看得到的。

而能够支撑小米未来获得10倍增长的,除了小米本身的成长,雷军表示还有旗下生态链股权的价值。小米目前投资的生态链企业超过200家,他举了小米与爱奇艺结盟的例子,小米是爱奇艺第二大股东,爱奇艺在美国上市之后,小米持有其股票价值20亿美元。

小米是个新物种,估值550亿至700亿美元

从目前小米的收入结构来看,硬件收入占据绝大多数,因此市场人士认为小米是一家硬件公司,而这一问题也关系到了对小米的估值问题,因为单纯的硬件公司显然无法让小米获得目前这样的估值。

雷军表示,他们并不纠结于小米是一家怎样的公司。“过去的一个星期,我们认真梳理了小米到底是一家怎样的公司。过去8年,小米在每一轮私募投资时,投资者都给了我们非常高的估值,上一轮国际投资者给了小米450亿美元的估值,他们是怎么看小米的呢?”

雷军认为,小米身上有一个独一无二的特征,那就是小米是全球罕见的既能做硬件、也有深厚互联网基因、还是一家有电商基因的综合性企业,在包括腾讯、阿里巴巴、Facebook等在内的全球互联网公司中,小米是唯一一家全方位的、综合性的新物种公司。也许未来一段时间里会有更多小米这样的创新公司崛起,大家会给他们一个新的标签,正是有这样的商业模式小米才具有巨大的成长空间。

在招股说明书中,小米此次在香港IPO筹资最高额达61.1亿美元,IPO定价在17-22港元,按这一价格计算,小米目前估值在550亿美元至700亿美元之间。相比起此前市场传闻称小米将达到1000亿美元的估值已大幅下调。

对此,小米首席财务官周受资在发布会上表示,他们从来没有给小米定过估值,但可以从三个角度理解小米估值:“第一,小米是一家全方位、综合性的新物种公司,不能简单归为硬件公司或者互联网公司;其次,小米产品无论在硬件还是互联网收入方面都保持了高速发展,估值核心在于公司的增长速度以及持续的增长;第三,小米的硬件产品毛利率在2%-3%左右,但不意味着低的毛利率就意味着公司不赚钱,小米的利润来源于互联网服务、生态链股权等。”

股权激励雷军不知情,所有董事都觉得实至名归

对于上市前,小米为何要向雷军授予90多亿元的股权激励的问题,小米方面今天也做出了回应。

小米总裁林斌表示:“这次股权激励,是在雷军完全不知情的前提下,几个董事开会,大家一致赞成通过做出的决定。这也是大家对于雷总过去8年带着团队,从零开始做到今天这个规模,同时还改变了中国制造业付出的努力的肯定和感谢。我们所有董事都觉得是实至名归。”

林斌还表示,董事会对董事长或者CEO在上市时作出激励,是很多新经济公司的常见做法,小米不是第一家。

根据证监会披露,今年4月,经董事会提议,小米公司全体股东一致同意,向雷军控制的Smart Mobile Holdings Limited发行约6400万股B类普通股,作为股权激励。这次股权激励确认98.3亿元股份支付费用,且在上市前发出。

CDR暂无时间表,条件成熟再回A股上市

对于何时再启CDR,小米首席财务官周受资表示目前没有计划,暂无时间表。对于决定延迟CDR,周受资称这实际上是小米和监管单位讨论,为了确保CDR发行质量达成的共识,决定香港先上,再找合适时间到A股上市。

在6月19日,小米官方发文称,公司经过慎重考虑,决定分布实施在香港和境内的上市计划,即先在香港上市,再择机通过发行CDR的方式在内地上市。

7月9日,小米将作为港交所新政后第一只“同股不同权”公司登陆港股市场,此前也给市场带来了很大的想象空间。此次小米IPO引入了包括高盛、顺丰在内的7名基石投资者,合共认购5.48亿美元(约42.74亿港元)股份,小米发行区间在17到22港元,预计募集资金61.1亿美元(约480亿港元)。

不过,由于香港资本市场主要面向的是国际投资者,小米的商业模式最终能否被国际投资者所理解和认同依然值得商榷。

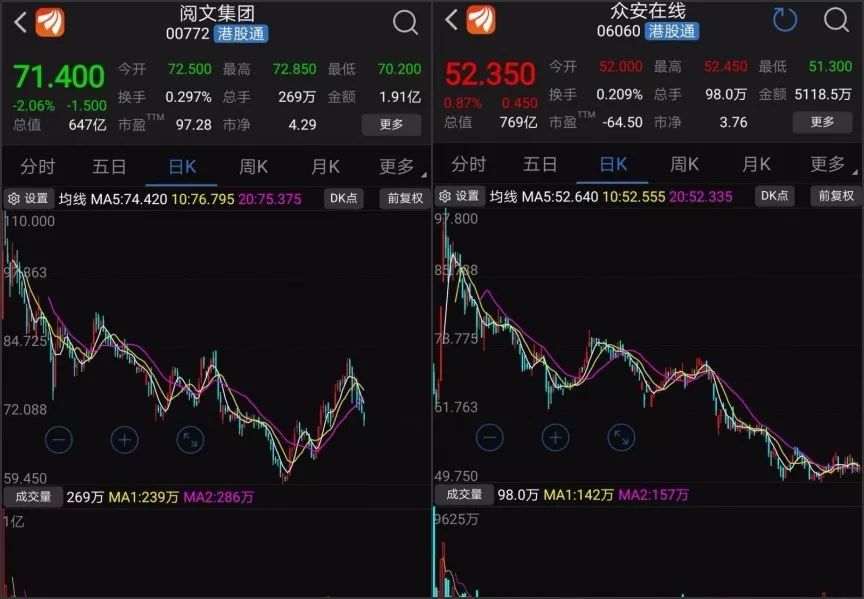

在小米之前,已有阅文集团、众安在线等新经济企业率先在港股上市,但上市后却纷纷遭遇股价“破发”的窘境,这也给即将上市的小米等公司带来了不小的挑战。