A股市场有望迎来首家“浙江籍”农商行——浙江绍兴瑞丰农村商业银行,这家银行也因沉下乡进社区、转型零售银行的模式,被不少农商行视作标杆。

昨日(7月6日),证监会公告显示,浙江绍兴瑞丰农村商业银行(简称“瑞丰银行”)将于7月10日首发上会。该行拟登陆上交所,发行不低于1.51亿股、不超过4.53亿股,发行后总股本不超过18.11亿股,主承销商为中信建投。

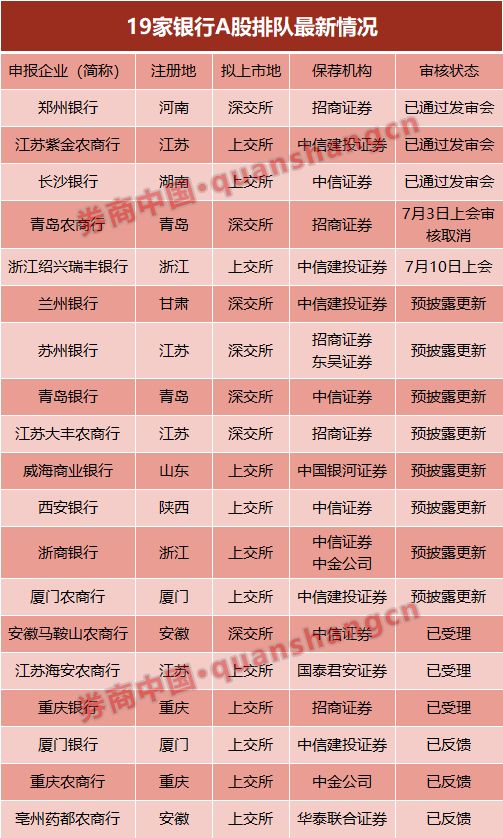

中小银行的排队速度在加快。截至目前,19家A股排队的银行中,除了郑州银行、长沙银行、紫金农商行三家已过会,瑞丰银行下周二上会,目前为预披露状态的有8家。

去年净赚8.03亿,资产和负债规模双降

相比邻省江苏已上市农商行5家、已过会农商行1家的盛况,瑞丰银行目前还是浙江地区首家上会的农商行。

浙江绍兴地区是瑞丰银行的大本营,该行96.56%以上的客户贷款集中于绍兴市,基础客户、网点渠道等重要资源均聚集在绍兴市柯桥区。截至2017年6月30日,该行共有103家分支机构,其中88家分布于绍兴市柯桥区,13家分布于绍兴市越城区,2家位于义乌市。

年报显示,瑞丰银行2017年末总资产1069.15亿元,总负债983.62亿元,同比均负增长,降幅分别是2.36%和3.15%。其中,2017年发放贷款和垫款450.67亿元,比上一年增加10.53%;吸收存款767.42亿元,比上年增加了10.15%,存贷业务仍在快速发展。

不过,从2015年到2017年,该行资产利润率分别为0.92、0.81、0.75,资本利润率为10.5、10.37和9.89,均连续下降。

2017年,该行净利润8.025亿元,比上年的7.9亿略有上升。虽然资产和负债规模同比负增长,但2017年该行的成本收入比为36.14%,同比增13.83%。

图片来源:瑞丰银行2017年年报

瑞丰银行由当地农信合作社改制而来,股权相对分散,仅2017年就有112 笔股权转让、 共计转让1361.67 万股。本公司股东总数为2435 户。其中,法人股东81户,自然人股东2354 户,自然人股东中内部职工股东1030 户。

十大持股以本地国有和民营资本为主,该行两大国有股东合计持股9%(绍兴柯桥天圣投资持股7.47%、绍兴柯桥交通投资建设集团持股1.53%),背后实控人均为当地国有资产投资经营有限公司。此外,该行无其他持有本公司股份5%以上股东。

瑞丰银行前十大股东持股情况

谋划零售银行转型,做成农商行标杆

瑞丰银行为不少华东地区农商行人士所称道的是,它虽然只是区域性中小银行,却早在2009年就谋划零售银行转型,并真正摆脱了单纯依靠存贷利差生存,如今已形成以传统业务为本,大零售、大资管、小微贷三足鼎立的业务格局。

华东某省会城市农商行高管告诉券商中国记者,瑞丰银行通过总结零售转型、微贷技术、总部管理等一系列实践,“做成了区域零售银行的‘瑞丰模式’,不少农商行的同行去考察取经,大家都认可,确实是全国农商行的标杆。”

券商中国记者了解到,瑞丰银行零售银行转型成效,有漓渚支行超高信贷覆盖面的“漓渚经验”;以城市社区银行转型为特色的“柯桥样本”。具体来看,有这两大经验做法:

1、定制化差异审批、减少审批链。

全行授信实施集中审批,审批权限分审批中心(800万以下)、授信审查委员会(800万以上)两级。审批中心根据普惠快车、个人经营、个人消费、小微企业、公司业务条线设置差异化权限,实施独立审批人制度。对150 万(含)以下敞口授信实施单人审批,公司贷款150万-500万、个人贷款150万-250万实施双人审批,公司贷款500-800万、个人贷款250-800万实施会议审批。超过800万的贷款统一上报授审委审批。

2、金融沉下乡入社区。

具体来看,不放弃乡镇网点,建村级迷你银行,截至2017年6月末,该行在农村地区拥有网点74 家,ATM 机173 台,乡村金融服务点389 家;利用分布于乡村、社区的便利店,加快“电商店”、“村中店”和“店中店”金融平台建设;通过整村授信的方式,缩短农户贷款流程,共建立农户信用档案22.22 万户,对16.96 万农户开展了公议授信。截至2017年末,该行农户贷款户数4.57 万户,贷款余额122.12 亿元。

事实上,瑞丰银行的财报数据也显示,作为一家立足区域的农商银行,因为零售业务出色,呈现着三大突出的特征:

1、存款来源中,来自个人的储蓄存款远高于对公的单位存款,前者的金额甚至接近后者的两倍。

2、在2017年,个人消费性贷款比上年大增2.32倍,远高于同期个人经营性贷款的余额和增速。

3、个人业务的营业收入占比为34.98%,个人业务的营业利润占该行总营业利润的38.24%。

立足区域,密集布点深耕,也让瑞丰银行具备了地缘优势。截至2017年上半年,绍兴柯桥区入驻的银行共24家,大型国有商业银行5家、全国性股份制银行7家、城商行7家、农商行3家、村镇银行和邮储银行各1家,竞争非常激烈。不过该行的本外币存款余额占该区域市场总额的比例为41.34%,贷款余额占该区市场总额的比例为33.89%。

业务过于集中于本地,也意味着风险过于集中。在业内人士看来,该行坚持零售银行转型战略,减少了对大企业、大客户的依赖,分散贷款信用风险,但支农支小、分散化,也意味着风险抵御能力会相对薄弱。

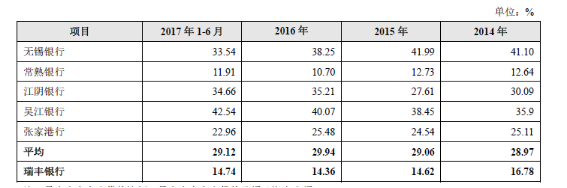

截至2017年末,该行的单一最大客户贷款比例为2.66%,最大十家客户贷款比例为16.16%,这一比率远低于同业。下图可以看出,截至2017年上半年,目前已上市的5家农商行,最大十家客户贷款比例平均达到29.12%,而瑞丰银行却仅14.74%;仅高于同样以零售业务见长的常熟银行。

最大十家客户贷款比例分布

表外理财增长快速

招股书显示,在过去4年,瑞丰银行的代客非保本理财产品余额快速增长,截至2017年6月末、2016年末、2015年末、2014年末,分别为106.71亿元、110.10 亿元、37.41 亿元和1.15 亿元。

上海地区某资深保代人士向券商中国记者分析,发审委审核过程中,除了重点问询贷款五级分类、股权架构、规范治理这些问题之外,在当前资管新规去通道、禁刚兑的严要求下,一些业务如投资理财的合规也会被重点关注。

截至2017年上半年,该行不良贷款余额为7.52 亿元,不良贷款比率为1.73%;到了2017年末,下降至1.56%。而且,该行拨备覆盖率在过去三年出现稳步上升,截至2017年末,达到了227.79%。

截至2017 年6 月30 日,该行中小微企业贷款客户数量3501 户,占全行公司类贷款客户的99.77%,中小微企业贷款余额为217.01 亿元,占全行公司贷款总额的97.45%。瑞丰银行方面也表示,相对于大型企业而言,中小微企业的规模较小、抗风险能力较低、财务信息的透明度较低,甚至没有完整的财务报表;因此,对于中小微企业的贷款不能完全依赖财务报表揭示的信息,还要结合企业主的个人道德品质、信誉等因素。

8家中小银行预披露更新

中小银行的排队速度在加快。除了近三个月已过会的郑州银行、长沙银行、紫金农商行,6月底以来,又有浙商银行预披露更新、青岛农商行公告7月3号上会(后临时公告取消审核)、厦门农商行预披露更新。

截至目前,19家A股排队的银行中,除了三家已过会,瑞丰银行下周二上会,目前为预披露状态的有8家。

这之中注册地在浙江地区的,有回A筹备数年、刚刚预披露更新的浙商银行,截至2017年末该行资产总额1.54万亿元、去年净利润109亿元;和浙江地区另一家A股上市银行杭州银行一样,浙商银行的联席主承销商为中信证券和中金公司。