特朗普正与整个世界“纠缠”,美国向土伊俄三国加码经济制裁,却将世界经济搞乱了,国际金融市场一再出现集体恐慌动荡局面。

为何土耳其一国危机会带来较大影响?显然是它连接欧亚的关键国家。值得注意的是,全球金融市场极易产生“羊群效应”,所以全球金融市场周一走势格外需要关注。又会否对中国股市汇市带来影响?

周五,土耳其货币里拉“崩”了,直接导火索是美国总统特朗普授权把对土耳其征收的钢铝关税翻倍,导致美土关系进一步恶化,里拉暴跌创历史新低。总统埃尔多安喊话更是加大颓势。昨天起,有一则朋友圈刷屏了:

实际上,特朗普要制裁的不止土耳其,正是因为美国近日宣布对多国加码制裁,导致被制裁国货币大幅贬值,更严重的是,新一轮货币贬值潮甚至波及到了欧元汇率和多国股市。

先来看下从周五开始的全球变化:

一是土耳其货币里拉崩盘,进而导致整个欧洲银行业迅速卷入了危机。

因为担心欧洲银行业在土耳其资产的安全,欧洲的银行股纷纷暴跌,一片惨淡。法国巴黎银行大跌超过2%,意大利裕信银行大跌4%,西班牙对外银行大跌2%,德意志银行大跌3%。

二是欧元区,土耳其里拉周五暴跌也引发市场对欧元区的担忧。

由于担心里拉暴跌会导致欧元区银行损失惨重,欧元周五也出现下跌,欧洲银行股指数跌幅也扩大至3.7%。

三是整个欧洲股市,全欧洲股市都处于大跌中。

至周五收盘,跌幅较大的包括俄罗斯,跌幅3.68%;巴西,跌幅2.86%;波兰,跌幅2.77%;意大利跌幅也超过2%,达2.51%。

四是美国股市也未能独善其身,截至周五收盘,三大指数表现惨淡。

再来回上周事件变化:

1、 本周五,特朗普授权对土耳其征收的钢铝进口关税翻倍,铝关税调整为20%,钢铁关税调整为50%。消息一出,市场闻讯大跌,首当其冲的是土耳其里拉,瞬间闪崩近20%。

2、 美国制裁上瘾不仅针对土耳其,本周三,宣布将对今年早些时候英国的两名前间谍中毒事件作出回应,增加对俄罗斯的制裁,制裁预计将会在8月22日左右生效。俄罗斯方面表示,“新一轮制裁意味着经济战争!”卢布一周跌近7%,创两年低点,俄央行宣布将限制外汇购买。

3、 本周二,美国对伊朗重启的第一批制裁正式生效,措施涉及伊朗黄金和其他贵金属、石墨、铝、钢铁的交易以及飞机零部件的进口贸易。随后的第二批制裁清单将于11月4日生效。有报道称,市场担心美国的制裁将对伊朗经济产生冲击,恐慌情绪下,伊朗民众疯抢黄金,二季度伊朗黄金需求翻了3倍,创四年来新高。

在全球金融市场联动性愈发紧密的当下,周一开盘后的中国股市及人民币汇率又会走向何方?

关注一:里拉崩盘的表层和深层原因

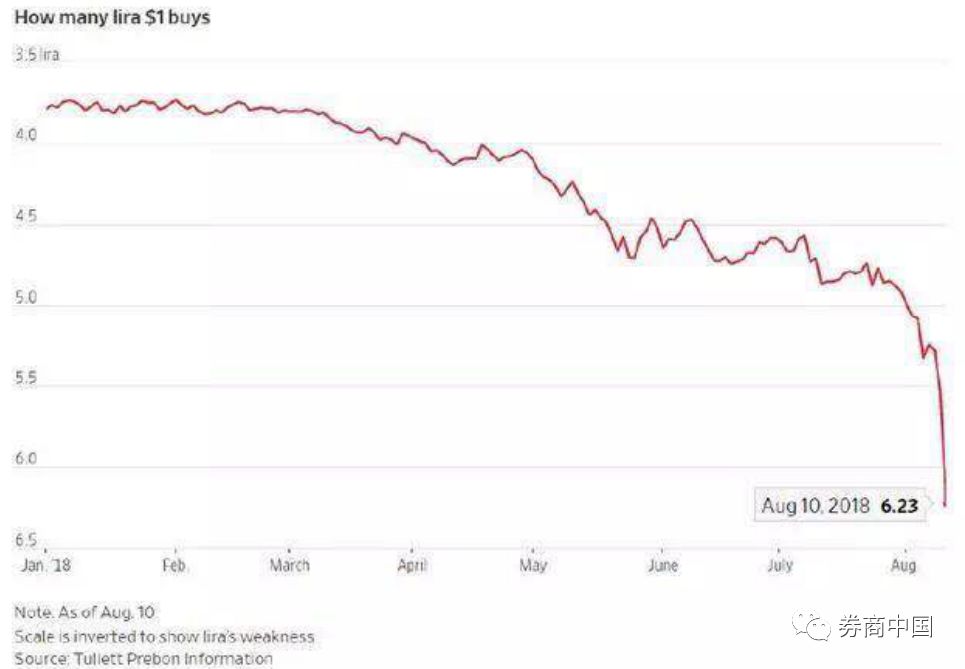

周五,土耳其里拉兑美元一天内跌幅最高到了13.5%,最低至6.30,创历史新低。而今年年初至今,土耳其里拉跌幅近40%。

而这也成为2001年土耳其金融危机以来最大单日跌幅,里拉年内跌幅超40%。

总统埃尔多安要人民自己行动起来力挽狂澜

埃尔多安向民众喊话,要他们自己行动起来力挽狂澜。他说:如果你们有美元、欧元或黄金,到银行去把它兑换成土耳其里拉。这是一场国民战争……也是对那些宣称发动经济战者的回应。

里拉暴跌的导火索缘起于最近美国与土耳其不断升级的外交摩擦。

美国借口土耳其关押牧师Brunson,对土耳其进行持续制裁。同时,土耳其与美国在制裁伊朗的问题上也对着干。土耳其外长在美国威胁将大规模制裁土耳其前曾表示,“土耳其无需在伊朗问题上遵守美国制裁。”

最终,周五,特朗普授权对土耳其征收的钢铝进口关税翻倍,消息一出,土耳其里拉兑美元闪崩22%最低至1美元兑6.8里拉,恐慌指数VIX上升16.77%达到13.16。

里拉8月10日已出现持续下跌迹象后,美国总统特朗普又在推特上宣布,对土耳其钢铝产品加征关税翻倍,铝产品加征20%,钢铁产品加征50%,因为“土耳其里拉因强势美元迅速贬值,抵消了关税效果”。这也让里拉更加雪上加霜。

但探究里拉暴跌的深层次原因,国内外问题都是助推器。

从外部看,美联储进入加息进程,美元升值,全球资本流出新兴经济体,回流美国市场,2018年5月仅一个月新兴市场资金流出超过123亿美元。今年以来,阿根廷、土耳其、墨西哥等多个新兴市场国家的货币均出现过大幅贬值的动荡,此次里拉的闪崩并不是今年国际汇率市场的新鲜事。

从内部看,土耳其与其他容易出现货币大幅波动的新兴市场国家一样,都有一个共性特点,就是外债负担过重。

如是金融研究院首席研究员朱振鑫称,一方面外债总额已达土耳其GDP的53%,外债规模高达外汇储备规模4倍,短期外债超过外汇储备1.7倍,偿债压力巨大。另一方面,私人部门信贷占GDP 80%左右,内部杠杆率高。

“土耳其每年依靠借外债来偿还到期外债的规模占GDP的比重非常高,这是所有会发生经济危机的国家的一个通病,所以土耳其目前的经济状况非常糟糕。”社科院学部委员余永定对券商中国记者表示。

此外,朱振鑫还表示,土耳其自身还有其它四方面因素是导致其币值不稳定的重要原因:

1、贸易长期逆差。土耳其经常账户2002年至2017年间连续16年逆差。2017年贸易逆差高达770亿美元,接近贸易总额的20%,超过GDP总额的9%。

2、国内通胀失控。7月份高达15.85%,10年期国债收益率超过20%。

3、政治局势动荡。经历了2016年针对埃尔多安的政变、2017年修宪公投和2018年的大选之后,国际三大信用评级机构已经将土耳其的信用评级调为垃圾级。

4、资本大幅流出,全球转向紧缩,土耳其资本市场自2月以来净流出超过47亿美元。

关注二:欧元为何也跟着遭殃?

受里拉崩盘的影响,欧元在周五也暴跌,并推动美元指数大涨至13个月新高。

据了解,此次欧元大跌原因是欧元区几个国有银行大量借款给土耳其,导致欧元急挫,引爆全球外汇市场。

据英国《金融时报》稍早报道称,由于里拉暴跌,欧洲各国央行开始对欧元区主要银行贷款给土耳其的风险表示担忧。报道称这些银行主要集中在欧元区三大主要国家银行西班牙BBVA银行、法国巴黎银行和意大利UniCredit银行。

据报道,土耳其分别从西班牙、法国和意大利三国银行借款833亿美元、384亿美元和170亿美元,总借款额度已经高达1387亿美元。

而2017年土耳其国内生产总值(GDP)约3.1万亿土耳其里拉(约合8507亿美元),此次三国银行的借款额已经占到了土耳其去年GDP的16%,可见一旦土耳其利拉的汇率崩盘,将连带影响整个欧盟。

而如果美国后续将对土耳其施加更多破坏性经济制裁,将令本已严重承压的土耳其经济雪上加霜,除了将进一步加剧银行坏账率外,还可能再次引发全球资本市场的剧烈地震,尤其是外汇市场的连锁反应。

最重点:美元强周期下,中国市场会怎样?

随着美国经济的强劲,制造业的复活,全球美元回流美国的速度在今年明显上升,但是在二季度有所停滞。但是,随着土耳其里拉的崩盘,新一轮汇率调整拉开序幕。

目前美元正经历着新一轮强美元周期,尽管二季度美元指数走强趋势有所停滞,主要围绕在95附近震荡徘徊,但不少人士认为,美国经济的强劲表现、美联储货币政策回归正常化以及特朗普一系列政策举措都在支撑未来美元继续走强。

历史上,每次强势美元周期通常会引发经济危机:上世纪八十年代的强美元周期引发了拉美金融危机;九十年代的强美元周期引发了亚洲金融危机。IMF前副总裁朱民认为,特朗普当选后财政政策配合货币政策,美元还会继续走强,目前正处在第三轮强美元周期中。

对中国来说,强美元周期下,我国的金融市场又回如何呢?

社科院原学部委员余永定对券商中国记者表示,里拉崩盘所产生的影响正在外溢,一方面是影响到欧元的稳定,因为欧洲有多个国家的银行借给了土耳其大规模的外债,欧洲银行也面临着巨大的风险敞口;另一方面,金融市场容易产生“羊群效应”,使得跟土耳其情况类似的国家的货币也会因市场情绪的传染而发生波动,如俄罗斯。

值得注意的是,余永定称,尽管目前因里拉暴跌而引发的全球金融市场波动还未波及中国,但根据亚洲金融危机的经验教训,一些国家尽管基本面不差,但由于羊群效应的存在也会被波及到,对这些国家造成沉重的打击,这种可能性也是存在的。

除了里拉外,余永定说,还要关注美国对伊朗重启制裁可能会对中国产生的影响。因为此前在取消制裁期间,有不少国外企业重新在伊朗拓展业务。其中,中国在伊朗做生意的大公司应该有40家左右,一旦美国重启对伊朗的制裁,这些中国企业也会受到比较大的影响。

“目前的国际形势有些乱,涉及到货币、金融、政治、军事、经济等多方面。虽然混乱局面还没有扩展到中国,但中国应该提前做好应对准备。”余永定说。

因此,余永定认为,受国内外形势影响,对于可能会出现的新一轮的资本外流和人民币贬值潮要做好准备,具体来说,跨境资本管理不能放松,要仔细检查是否存在资本大规模流出的渠道,如债券通、沪港通、深港通,以及数字货币是否也会成为资本外逃的新工具等。资本流动跨境管理已经实现常态化,未来应该继续坚持,特别要注意不能临时抱佛脚,等到出事才管制,这样容易加速资本外逃。

此外,在汇率方面,他还认为,央行应该向市场明确不会执着于保住某一汇率点位,并坚持停止对外汇市场的常态化干预,这样可以在此轮人民币汇率波动时实现汇率体制改革在“润物细无声”中完成。

“央行应该坚持不进行常态化干预。市场对于人民币兑美元汇率破7问题很关注,但我觉得6.9和7没太大区别,执着于某一点位是非理性的,央行应该加强与市场的沟通,明确不会对汇率进行干预。”余永定称。