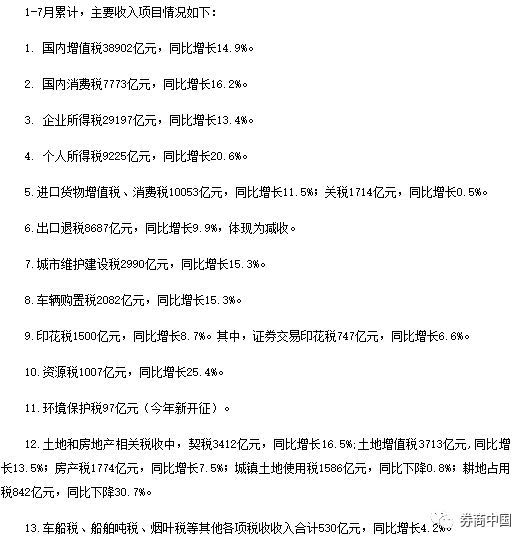

财政部发布的7月份财政收支情况刷屏了朋友圈,其中主要一项数据,个税收入和增幅引发关注。

财政部发布的最新数据显示,1-7月累计,个人所得税9225亿元,同比增长20.6%。这个数据已经超过了2015年全年8618亿元的个税收入。

相比之下,所有税收项目中同比增幅最少的要数印花税。前七月印花税1500亿元,同比增长8.7%。其中,证券交易印花税747亿元,同比增长6.6%。

个税收入同比连年增加

在个税改革呼声渐起之时,财政部的相关数据备受关注。

昨日财政部国库司发布的2018年7月财政收支情况显示,个人所得税9225亿元,同比增长20.6%。这一数字纵向对比已超过2015年全年的个税收入8618亿元。

来看看这几年个税的增幅:

2015年个人所得税8618亿元,同比增长16.8%,主要是居民收入增加,以及财产转让所得税大幅增加;

2016年个人所得税10089亿元,同比增长17.1%,其中二手房交易活跃等带动,财产转让所得税增长30.7%;

2017年个人所得税11966亿元,同比增长18.6%;

2018年1-7月份,个人所得税9225亿元,同比增长20.6%。

可以看出,个税的同比增幅呈现增加趋势,前7月的个税收入在超过2015年全年数据的同时,也达到了去年个税总收入的77%,按此趋势今年个税收入超过去年是大概率事件。

对于个人所得税的较快增长,中国财政科学研究院副院长白景明认为,在国民经济平稳增长和积极就业政策持续发力的支撑下,我国就业形势保持稳中向好,城镇就业规模持续扩大,居民收入平稳增长,进而带动了个人所得税的增长。

个税改革箭在弦上,事关消费和减税降费

在以市场作为资源配置基础的经济环境下,需要政府干预来调节市场经济初次分配带来的收入悬殊,税收便是调节收入分配的重要手段之一。2000年以来,个税收入持续迅速增长,2017年达到11966亿元,占全国总税收收入比重的8.29%,首次突破8%,并在GDP中占比达1.45%。目前,个人所得税已成为中国仅次于增值税、企业所得税的第三大税种。

我国从早些年就开始谋划个人所得税改革。十八届三中全会通过的《中共中央关于全面深化改革若干重大问题的决定》提出,“逐步建立综合与分类相结合的个人所得税制”;《深化财税体制改革总体方案》将“探索逐步建立综合与分类相结合的个人所得税制”列入新一轮财税体制改革中税制改革的重要内容。按照总体方案确定“2020年各项改革基本到位,现代财政制度基本建立”的时间表,进一步改革现行的个人所得税制已势在必行,建立综合与分类相结合的个人所得税制将是改革的重点所在。

华夏新供给经济学研究院首席经济学家贾康认为,未来初次收入分配格局在前期已形成的生产要素存量分配明显不均的基础上,将会在一个时期内趋向更加不均。中国税收在调控收入分配中的作用将更为凸显,而目前中国调节财富存量的税种,如不动产税、遗产与赠与税是缺失的,这就更将调节收入分配差距的重任集中赋予了个人所得税。因此,中国税收体系中个人所得税在目前社会感受中的地位和作用,既有“众望所归”的必然性,又有囿于现阶段税制不全与环境缺陷的“过度期盼”因素。

个人所得税的方案设计是否科学、合理,是否适应本国国情,直接关系到个人所得税功能的发挥。在消费、投资、净出口“三驾马车”中,消费已成为我国经济发展的主动力。今年上半年,最终消费支出对经济增长的贡献率为78.5%,比上年同期提高了14.2个百分点。扣除个人所得税后的可支配收入很大程度上决定了消费支出,从这个意义上讲,如何改革个人所得税,要从进一步增强消费对经济发展的基础性作用上进行通盘考虑。

个人所得税的功能,除了筹集财政收入,还能调节收入分配。虽然调节收入分配需要多种政策工具的组合运用,完全依靠个人所得税“毕其功于一役”并不现实。但是,目前的问题是现行个人所得税在调节收入分配方面是力道不够,因此需要在这方面加把力。

国际上通常把0.4的基尼系数作为贫富差距的警戒线,一般发达国家的基尼系数在0.24到0.36之间。数据显示,我国居民收入基尼系数已超过0.4。在做大“蛋糕”的同时,政府还需实施有效的收入分配政策分好“蛋糕”,通过改革来增强个人所得税的调节功能应该是必然选择。

特别是在减税降费的大背景下,从目前来看,以税制改革促进减税降费,总量减税但高污染高耗能要结构性加税,从间接税向直接税体系转变。下半年要落实增值税税率下调、企业所得税加计扣除、关税税率下调、个税提高起征点的减税效应。

个税法修订中,已收13万民众意见

其中修法是关键,《个人所得税法修正案》正在紧锣密鼓的修订阶段,征求社会意见的阶段已过,从全国人大公布的消息来看,草案征集意见超过13万条,关注度远高于同期征求意见的其他三部法律草案。

根据草案,起征点拟从现行个税法规定的3500元/月提高至5000元/月(6万元/年)。

在草案一审过程中,全国人大常委会部分委员建议将起征点提高到6000元至10000元不等。有不少民众表示,5000元每月的个税起征点偏低,应该从8000元起征。还有的认为,起征点无论定多少,都应该是平均工资以上才合理。

事实上,虽然草案建议起征点为5000元/月,但也并非没有可能变动。2011年个税草案起初建议起征点提高至3000元,经过听取各方意见后,全国人大常委会最终将起征点提高至3500元。

除提高起征点外,草案还提出对工资薪金、劳务报酬、稿酬和特许权使用费等4项劳动性所得实行综合征税。在中国社会科学院财经战略研究院税收研究室主任、研究员张斌看来,这是本次修法的最大亮点,对于有多项劳动所得的人来说,通过这次改革,税负就会增加,与分类征收相比,综合征收更有利于实现量能纳税,更好地促进社会公平。

“目前围绕个税改革还存在一些争论,需要在厘清背后原因的基础上努力寻求最大共识。”

张斌表示,比如,资本所得项目是否要纳入综合所得范围适用超额累进税率?面对国际税收竞争,中国最高边际税率是否要下调?

另外,新增“专项附加扣除”——子女教育支出、继续教育支出、大病医疗支出、住房贷款利息和住房租金,可以从收入中扣除,则提供了更大的制度想象空间。不过,无论是教育、医疗还是住房,往往表现为整个家庭的开支,如何落实到个人?同时,实现专项扣除的前提,是税务机关对纳税人方方面面信息的充分掌握,牵涉到部门协调合作,还需打通不少治理“关节”,目前条件下能否做到尚需确定。

贾康认为,个税改革需考虑更有针对性地对于纳税人的婚姻状况、子女数量、家庭合计赡养人口数量等因素,设计一些必要的专项扣除,以使个税负担更加合理,并配合中国今后人口生育政策向“鼓励生育”方向上的调整演变。

印花税增幅最小

除了个税数据,前七月的其他数据也值得关注。

总体来看,7月份,全国一般公共预算收入17461亿元,同比增长6.1%。1-7月累计,全国一般公共预算收入121791亿元,同比增长10%;全国一般公共预算收入中的税收收入107709亿元,同比增长14%;非税收入14082亿元,同比下降13.4%。

“1-7月累计收入增幅比上半年放缓0.6个百分点,主要是受制造业、交通运输业等行业及农产品等货物增值税税率下调,以及7月份办理部分先进制造业、现代服务业和电网企业增值税期末留抵退税返还等减税降费政策影响。”财政部国库司有关负责人表示。

分项来看,1-7月累计,国内增值税38902亿元,同比增长14.9%。超过2015年全年的31109亿、低于2016年的40712亿元和2017年的56378亿。

前七月国内消费税7773亿元,同比增长16.2%。低于前三年的相关数据,2017年消费税10225亿元。

前七月企业所得税29197亿元,同比增长13.4%。高于2015年的27125亿和2016年的28850亿,低于2017年的32111亿。

前七月进口货物增值税、消费税10053亿元,同比增长11.5%。低于前三年的数据,2017年这一数据为15969亿元。

前七月关税1714亿元,同比增长0.5%。低于前三年的数据,2017年这一数据为2998亿元。

值得关注的是,印花税增幅最小,前七月印花税1500亿元,同比增长8.7%。其中,证券交易印花税747亿元,同比增长6.6%,明显低于2015年的2553亿元、2016年的1251亿元和2017年的1069亿元。一般来讲,证券交易印花税的多寡与股票交易市场活跃度相关。