本周,沪综指在创下2653.11点阶段新低之后,出现V型小幅反弹。沪综指周初的连续两根大阳线,一方面显示了2700点关键点位的强劲支撑,另一方面也表明了当下估值底、政策底、资金底正被夯实,反弹初现曙光。

安信证券首席策略分析师陈果认为,A股市场正在接近底部区域,已经进入可投资阶段。那么,哪些板块值得布局?A股历史上最近三次见底后,哪些板块率先擎起反弹的大旗呢?

下行周期近尾声

自从2015年6月12日以来,A股进入下行周期已有782个交易日,绝对跌幅接近47%。与2001年6月15日至2005年6月6日持续了956个交易日的下行周期相比,持续时间接近、跌幅也相近。简单对比的话,或意味着本轮下行周期已经步入尾声。

陈果指出,市场见底反弹的一致特征,从宏观层面来看,往往伴随着流动性边际宽松,政策层面的不断释放改革信号,以及宏观经济预期的改善。市场层面看,A股在底部会有一些共同特征:如估值中位数处于低位、股票吸引力超过或接近债券、成交量下滑、个股市值萎缩、低价股数量上升、大规模个股破净、强势股补跌和低价股的估值修复等。

目前市场层面的特征已经基本具备。譬如,据安信证券测算,当前Wind全A平均市盈率已经接近2013年底部区间。如果考虑到当前全部A股10%-15%左右的盈利增速,PE将低于2013年。成交量方面,当前万得全A换手率为1.50%,已经低于2013年6月时水平,日成交额不足3000亿元,约为前期峰值(2015年6月8日为22593.09亿元)的12%。当前全部A股破净率达到7.08%,为2013年市场见底至今的最高水平,中小创破净率和破净家数为历次最高等等。

那么宏观层面的风向是否也出现变化呢?答案是肯定的。

流动性层面上,央行副行长朱鹤新21日在国务院政策例行吹风会上表示,下一阶段,央行将提高政策的前瞻性、灵活性、有效性,不折不扣抓好贯彻落实,全力做好金融服务实体经济的相关工作。一方面要加强统筹协调,既形成政策合力,又防止政策叠加。另一方面,要把握好度,保持战略定力。把好货币供给总闸门,保持流动性合理充裕。平衡好多个目标之间的关系,疏通货币政策传导机制,通过机制创新提高金融服务实体经济的能力和意愿,切实有效缓解企业融资难融资贵问题。

政策层面,华安证券策略组表示,7月末政治局会议强调更加积极的财政政策,已经扭转了市场关于财政基调偏紧的悲观预期。”既然政策转向已十分清晰,短期行情的节奏可根据政策细则的出台节奏和政策执行效果分阶段把握。”华安证券表示。

抄底如何布局

“目前从政策、资金、市场特征、投资者情绪及估值多个维度看,A股市场基本具备了底部区域的特征。这意味着虽然指数绝对低点无法预测,但市场在接近底部的区域其实已经进入可投资阶段。”陈果表示。

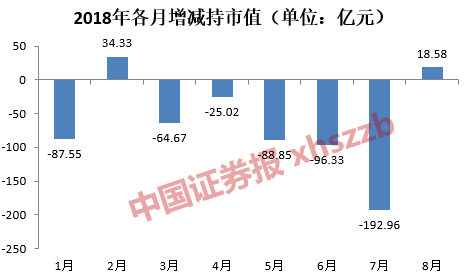

据媒体报道,目前已有险资试探性布局,产业资本也加大增持力度。Wind数据显示,按公告日期计算,8月以来产业资本实现净增持,净增持额度为18.58亿元,创年内第二高。7月整月则净减持192.96亿元。

具体增持金额居前的个股如图:

不过,当前市场热点散乱,板块轮动较快。资金若有意抄底,哪些板块将擎起率先反弹的大旗呢?A股历史上的几次大底之后,率先反弹的又是哪些板块呢?

一般认为,自2000年以来,A股市场的历史底部一共出现过3次,分别是2005年6月6日的998.23点、2008年10月28日的1664.93点和2013年6月25日的1849.65点。

Wind数据显示,三次历史大底之后,涨幅前十行列始终有电气设备和计算机板块;国防军工、传媒、电子、商业贸易等板块则两次上榜。

陈果表示,未来一个阶段的行情不具备系统性上涨基础,主要是结构性的。主线将是符合中国产业升级方向和政策战略支持、景气能够向上的新经济部门,龙头将是其中的真成长公司,是能够在基本面如“订单/收入/利润”等方面,得到验证的公司。重点关注的方向应该在新科技、新消费、新服务领域,包括云计算、航空装备、5G、半导体、新能源汽车等。

华安证券则建议配置上坚守三条主线:一是大众消费类个股,主要是基本面推动的,也是增量资金配置的首选方向,机会具有长期性,建议逢低关注。二是周期股,建议把握政策放松带来的脉冲性机会,如化工、建材、钢铁、养殖等。三是成长股,由于跌幅最大,如电子、5G等,机会主要来自“超跌反弹”。