华西证券昨晚交出上市后首份半年报。

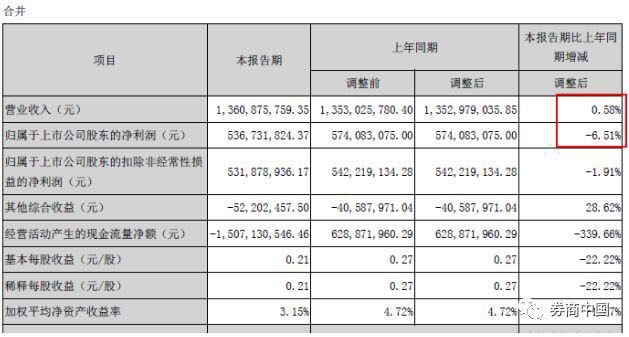

数据显示,华西证券1-6月实现营业收入13.61亿元、同比增长0.58%,实现股东净利润5.37亿元、同比下滑6.51%,每股基本收益达0.21元。

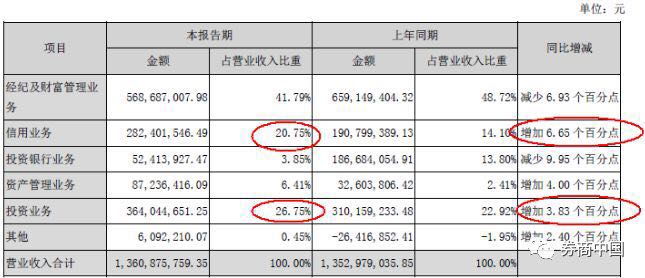

在二级市场持续走弱背景下,华西证券的业务结构快速转变,一度占比超50%的经纪业务继续下滑,同比下降13.72%,但增长动力转变为质押、两融和投资业务。

其中,投资业务首次成为华西证券第二大营收来源,上半年实现营收3.64亿元、占比达到22.92%,主要是公司的自营业务把握住了上半年的债券投资机会。

经纪及财富管理营收减少13.72%

在二级市场的连续疲弱走势下,券商的经纪业务下滑几乎成为必然事件,这对高度依赖经纪收入的华西证券影响较为明显。

8月22日披露的半年报数据显示,华西证券的经济及财富管理业务实现营收5.69亿元、同比下降13.72%,营业利润率达到45.64%、同比减少7.59个百分点。

华西证券表示,经纪及财富管理业务营收与利润率下滑,主要是受2018年上半年二级市场行情低迷影响,公司股票基金市场交易量及佣金率同比下滑导致。

这直接导致经纪业务营收占比进一步下滑。数据显示,经纪及财富管理业务的营收占比达41.79%,同比减少6.93个百分点,第一大业务的拖累效应较为明显。可以作为对比的是,这一占比在2016年和2017年期间曾分别达到70.81%和51.45%。

不过,由于信用业务和投资业务适时发力,华西证券上半年业绩下滑压力有所缓解。上半年期间,华西证券的信用业务获得营收2.82亿元,同比增长48.01%,营业利润率达78.37%、上升7.59个百分点,增长动力主要来自股票质押业务收入增加,以及公司上市后融资成本相应降低综合导致。

同时,由于自营押中上半年债券行情,投资业务收入也做出较大贡献。半年报显示,华西证券的投资业务上的营收达到3.64亿元,较上年同期增长17.37%,营业利润率同比仅下降3.55个百分点。

华西证券表示,这主要是公司加大了对于投资业务的投入,较好把握了债券投资市场机会,收入同比增加所致。

就营收占比来看,上半年,华西证券的投资业务占比达到26.75%、增加了3.83个百分点,首次成为第二大营收来源;信用业务占比达到20.75%、同比增加6.65个百分点,是第三大营收业务。

此外,华西证券仍在积极布局业务网点,6月份新增9家营业部,其中3家位于成都市。

自营押中债券行情,投资营收增长17.37%

质押与投资业务,是华西证券上半年稳定业绩的重要武器,前者受益于业务规模扩大、IPO后融资成本降低,后者则得益于自营部门押中上半年债券行情。

据半年报披露,华西证券的自营投资收入占投资业务收入比重超90%。

在股票投资方面,半年报显示,华西证券期初持有以公允价值计量的股票资产5.19亿元,期间累计获得投资收益2358.8万元。

成功躲过上半年的二级市场风险,与衍生品的运用不无关系。华西证券表示,上半年期间,股票自营量化投资业务通过灵活运用各类衍生品进行风险管理,有效规避了上半年较大的市场风险,获得了较为稳定的收益。

下半年还将继续运用量化投资策略。公告称,量化投资业务将积极探索多种新量化投资策略,主动控制各类风险,通过策略多样性获取更为稳定的投资收益,并计划逐步打造自主的量化投资交易平台,通过更为有效的投资交易方式逐步提高整体收益率

不过,真正的投资盈利大头来自债券。

半年报显示,华西证券期初持有以公允价值计量的债券149.98亿元,期间累计实现投资收益3.28亿元,资金来源均为自有资金。

就证券投资的持仓来看,华西证券持有规模最大5只债券分别是18深建01、18农发06、15恒大04、15人居债和17晋能MTN005,其中15恒大04带来最高期间收益,上半年实现收益接近700万元。

华西证券称,上半年,公司债券投资收入大幅增加,投资收益处于市场较高水平,公司持续加强宏观、信用研究,注重风险防范,未发生信用风险。未来公司将进一步加强投资研究,重视流动性管理,以多品种投资方式增厚投资收益,并大力发展销售交易业务,不断增厚组合收益、实现公司收益最优化。