8月27日,十三届全国人大常委会第五次会议二审个税法修正案草案。

这份万众瞩目、征求意见超过13万条的个税草案,草案二审稿相较一审稿,有什么变化呢?

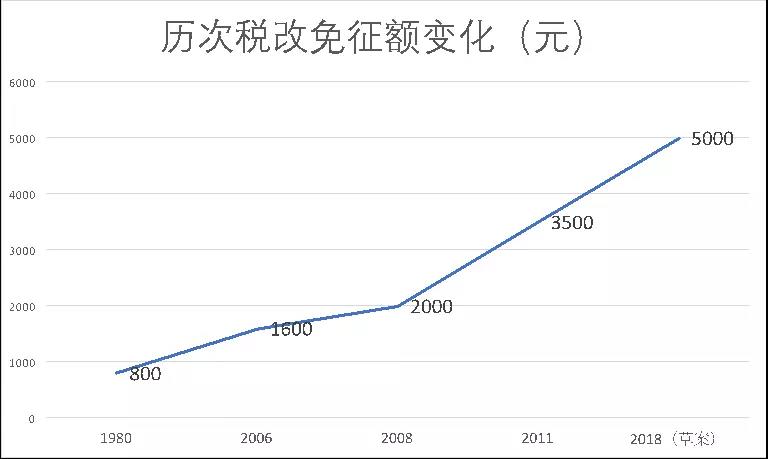

个税起征点5000元

暂时不变

草案二审稿未对个税起征点进行修改,维持了一审稿中起征点调至每年6万元,即每月5000元不变。

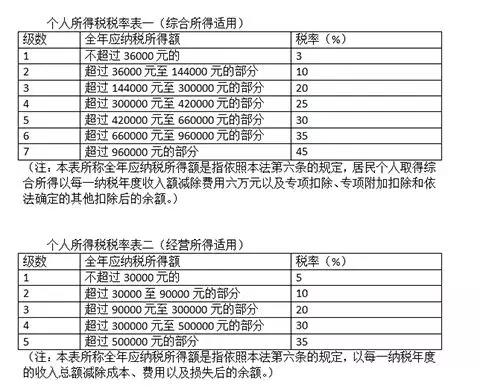

同时,3%到45%的新税率级距不变。

那么,照此测算:

按现有税制,以月入1万元为准,扣除3500元的基本减除费用,再按2000元左右扣除“三险一金”和法律规定的其他扣除费用,在不考虑专项附加扣除情况下,每月需缴纳345元个税。

税制修改后,基本减除费用标准提至每月5000元,“三险一金”专项扣除继续保留的同时,低档税率级距拉大,纳税人只需缴纳90元,降幅超过70%。如果加上增加的专项附加扣除项目,减负力度会更大。

据专家介绍,个税基本减除费用标准主要依据城镇居民的人均基本消费支出水平、劳动力负担系数、居民消费价格指数(CPI)三大要素测算。

财政部部长刘昆在对个税法修正案草案一审稿作说明时曾指出,每年6万元的标准综合考虑了人民群众消费支出水平增长等各方面因素,并体现了一定前瞻性。

数据来源:国家统计局

此前,有不少关于个税起征点应当提高的声音,称应将起征点提至8000元甚至更高。

社科院财经战略研究院研究员杨志勇表示,提高个税起征点需要考虑个人所得税的定位。个人所得税属于“大众税”,不可能只面向少数人收取。此外,个税起征点固然重要,但更重要的是确立综合和分类相结合的个人所得税制,更好地促进社会公平。专项附加扣除因人而异,体现的也是更公平的、有针对性的帮助。

我国目前实行的是分类税制,即将个人不同性质的所得进行分类,分别扣除不同费用,以不同税率课税。党的十八届三中全会决定提出,“逐步建立综合与分类相结合的个人所得税制”,这是个税改革的总体方向。而此次个税法修改最大亮点也正在于,开启了从分类税制向综合与分类相结合的个人所得税制的改革。

45%最高税率

维持不变

此前,社会上有呼声呼吁降低45%的最高边际税率,不过,草案二审稿中并未采纳这些意见,仍与一审稿保持一致。

有专家表示,45%的税率覆盖的是每年96万元以上的应税所得,在这之下的部分都是按照各档的低税率适用的。从我国现在的调节收入分配来看,高、中、低收入差距比较大,维持一定的税收调节率是保持包容性发展、促进包容性增长的必要。

图片来源:新京报

赡养老人支出

拟纳入个税专项附加扣除

草案二审稿将赡养老人支出纳入税前扣除范围。

而草案一审稿中,有4项支出可以在税前予以扣除,即:居民个人的子女教育、继续教育、大病医疗、住房贷款利息和住房租金等支出。

现在变成了5项。

有些常委会组成人员和有关方面提出,为了弘扬尊老孝老的传统美德,充分考虑中国人口老龄化日渐加快,工薪阶层独生子女家庭居多、赡养老人负担较重等实际情况,建议对于赡养老人支出,也予以税前扣除。宪法和法律委员会经研究,作出上述修改。

全国老龄办数据显示,到2017年底,我国60岁及以上老年人口2.41亿,占总人口比重17.3%。预计到2050年前后,这一比例将达34.9%。

杨志勇表示,将赡养老人支出纳入专项附加扣除体现了中华民族尊老传统,但是具体实施方面可能仍存在难度。

为了让税收征管能够有效进行,杨志勇表示,具体税制设计应在各方面考虑征管的适应性问题,应该区分哪些税收征管是可以通过改进技术手段与优化制度而得到改善的。

稿酬所得的收入额减

按70%计算

草案二审稿规定,劳务报酬所得、稿酬所得、特许权使用费所得以收入减除20%的费用后的余额为收入额,其中,稿酬所得的收入额减按70%计算。

在审议过程中,有的常委会委员和专家提出,稿酬所得需要长期的智力投入,在税负上应给予一定的优惠;有的建议,对于劳务报酬所得、稿酬所得、特许权使用费所得,应在减除必要的费用后计算收入额,以体现量能课税、净所得征税的原则。

明确个人所得

用于慈善减税规定

草案二审稿还对个人所得用于慈善捐赠方面的规定进行明确。

一是,在法律中直接对公益慈善事业捐赠扣除予以明确,即:个人将其所得对公益慈善事业进行捐赠,捐赠额未超过应纳税所得额百分之三十的部分,可以从其应纳税所得额中扣除;国务院规定对公益慈善事业捐赠实行全额税前扣除的,从其规定。

二是,将草案关于专项附加扣除的具体范围、标准和实施步骤“由国务院财政、税务主管部门商有关部门确定”的规定修改为“由国务院确定,并报全国人民代表大会常务委员会备案”。

向纳税人

提供扣缴信息

在审议过程中,有的常委会组成人员和有关方面提出,为便于纳税人了解相关信息,准确进行年度汇总申报,扣缴义务人在办理扣缴申报后,应当向纳税人提供相关扣缴信息。

宪法和法律委员会经研究,建议增加规定,扣缴义务人应当“向纳税人提供其个人所得和已扣缴税款等信息”。