今年以来,银行股股价“一言难尽”。

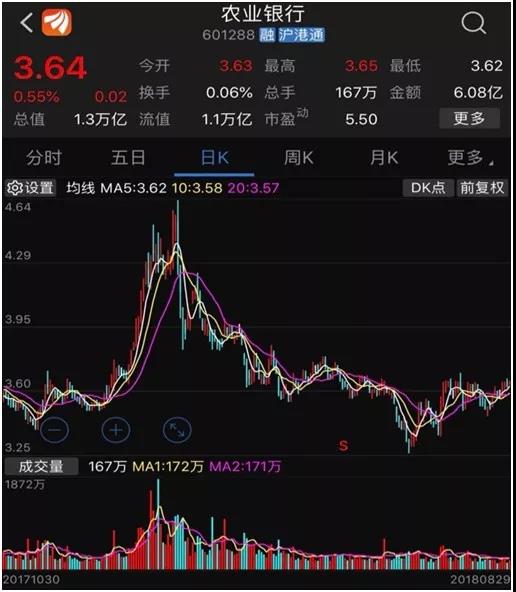

以素有A股“定海神针”之称的四大行为例,在今年1月经历过一波猛烈拉升势头后,从2月开始回调下跌,7月触底后小幅反弹。小编计算,从今年2月初的高点至今,四大行股价下跌20%-27%不等。

是业绩表现不佳?是不良增长太快?从财务指标看,非也。

目前农行、中行、建行已经公布半年报,均录得5%以上的净利润增速,不良率下降,资本充足率总体稳定。

那么,对于银行基本面与股价之间出现的背离,该如何理解?

今天下午,农行、建行都召开了半年业绩发布会,且看大行高管们如何回应“股价下跌”这个棘手问题。

其实银行股跑赢了大盘

“股价问题我们管理层也很关心。我们每天看两次股价。基本上只要是市场交易的日子,哪怕是出差也看。为什么看?我们知道投资者关心。”农行行长赵欢29日回答上海证券报记者提问时坦言。

让管理层每天看两次的股价,上半年到底表现如何?

赵欢介绍,农行股价在一季度涨幅很快,后来跌得多了一些。但农行的股价,无论和大盘还是和银行业板块比,都表现不错。

他表示,截至8月21日,农行A股股价和年初比下降1.6个百分点,但同期银行板块下降10.8个百分点,大盘下降了17个百分点。总体看,农行跑赢大市、大盘。

从整个银行股的角度观察,确实今年银行股虽然跌,但是与整个上证指数相比,银行股还是跑赢了。

根据WIND数据,从年初至8月29日,申万银行股票指数累计下跌10.33%,同期上证指数则下跌16.26%。

申万银行股票指数

上证指数

大市拖累 股价与基本面现背离

赵欢表示,对于管理层而言,重要任务是为股东提供价值回报,不管是即期还是长期回报。

“虽然每天看股价,但是更关心的是银行的基本面。”他说,作为管理层,能够努力的地方,就是把上市公司做好。而股价的波动,有时候和管理层的期待不一致。

目前农行、中行、建行已经公布半年报,均录得5%以上的净利润增速,不良率下降,资本充足率总体稳定。可以说,基本面相当良好。

以建行为例,2018年上半年建行实现归属于该行股东的净利润1470.27亿元,同比增长6.28%。净利息收益率为2.34%,同比上升20个基点。

建行首席财务官许一鸣在回答上海证券报记者提问时指出,确实,上半年股价表现与业绩表现之间出现背离,除了盘子本身比较大以外,整个形势是一个影响因素,银行股受到大市的拖累。

如何去缓解这种背离状况?许一鸣提到了“沟通”。

他表示,即使在香港这个比较开放、流动性更强的市场上,也是这种情况。整个投资者,对于大的背景还是缺乏一些深入的了解,或者说信任度。

“我们自身在市场上除了业绩的表现以外,跟投资者、市场的沟通,虽然做得不错,但是还有必要加强。在业绩做好的同时,加强跟投资者的沟通,(让大家)认识到我们的价值,我们还是有空间或者是有潜力可以去做的。”许一鸣表示。

期待时间修复估值

赵欢认为,对农行乃至银行业整体而言,估值没有反映它们作为上市公司增加的价值。

赵欢给出了一组对比数据:

美国的一些商业银行,无论是资本回报率还是资产回报率比农行低不少。但在农行“破净”时,这些银行的市净率(P/B)还保持在1.6-1.7的水准;农行的市盈率(P/E)为6-7倍,那些银行则达到了16-17倍。

根据东方财富网数据,截至8月29日收盘,目前工、农、中、建的市净率分别为0.98、0.86、0.76和1.02。

“市场有市场的看法,管理层左右不了,但会坚持把银行的基本面做好,让时间、让市场修复应有的估值。” 赵欢表示。

小编采访的分析师们指出,银行股被低估。

天风证券银行业首席分析师廖志明

总体来看,农、中、建、交这四家大行的业绩增速明显上行,其中农行资产质量改善很大。

目前大行的估值普遍破净,基本上只有0.8、0.9的P/B估值。这种估值水平,我们认为是严重低估的。

银行股估值这么低,和大盘有一定关系。这种低估值,一定程度上反映了市场对未来经济相对比较悲观。但我们认为,实际上这种预期过于悲观了,股价还是可以往上走的。

某家证券银行业首席分析师

前期我们与市场沟通得比较多,最主要的原因还是大家对于未来经济的预期不确定性比较大,例如未来经济下行压力、外围贸易摩擦因素、汇率贬值预期等。