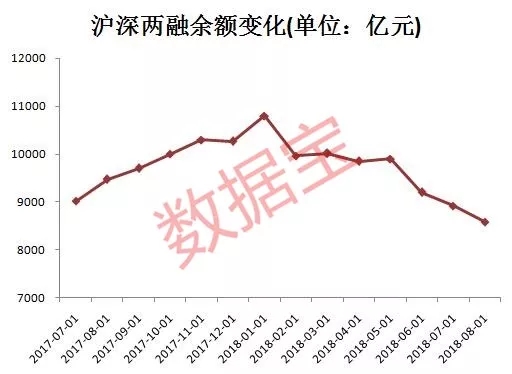

两融余额频频走低,与历史最高值相比,杠杆资金下降已逾1.4万亿元。

杠杆资金撤离A股市场,或已成为常态。今年年初,两融余额一度维持在万亿元以上,1月30日,两融余额达到年内峰值1.08万亿元。过去的七个月时间里,两融余额持续下降,截至昨日收盘,沪深两市两融余额降至8572亿元,创两年来新低。

将时间轴拉长,从两融余额历史数据来看,两融余额在经历2015年股灾后出现大幅下滑趋势。2015年6月18日,两融余额达到历史峰值2.27万亿元,如今三年过去,与历史峰值相比,两融余额减少1.42万亿元。

月成交额较峰值减少近30万亿

通常情况下,融资融券可以放大证券供求,增加交易量,放大资金的使用效果,对于增加股市流通性和交易活跃性有着明显的作用,从而有效地降低了流动性风险。

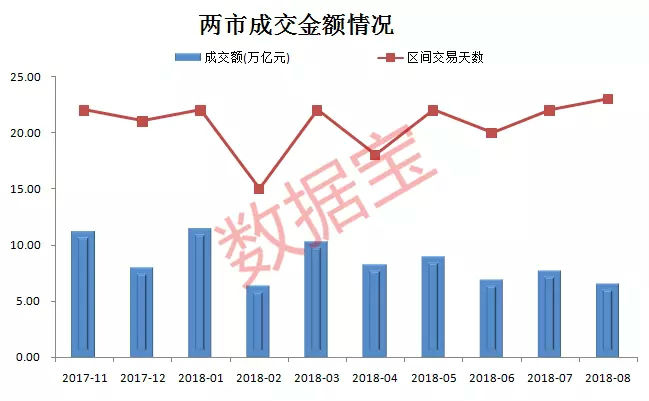

作为A股市场重要的参与方,杠杆资金为激活市场人气贡献了不小力量。现在杠杆资金的大幅退出,对市场的活跃度形成了不小冲击。从A股市场的历史成交情况来看,今年两市的成交量与以往相比,成交低迷可见一斑。

数据宝统计显示,今年2月份,两市成交金额创下近三年来新低。排除2月份春节期间成交天数较少因素外,8月份成交金额为近三年最低,仅6.55万亿元。2015年6月份,两市成交额达到历史峰值36.49万亿元,上个月的成交金额与其相比,整整少了近30万亿元。此外,今年4月份以来的各月度成交金额均不足10万亿元。

在两融余额与成交金额持续下滑的背景下,部分融资融券标的股也受到了杠杆资金的抛售。数据宝统计显示,今年以来,814只个股遭融资净卖出,占比八成以上。12股融资净卖出10亿元以上,如京东方A、中国平安、中兴通讯、中信国安、科大讯飞等。

京东方A融资净卖出金额居首,为54.38亿元,其最新融资余额为86.28亿元。受杠杆资金大幅抛售及业绩下滑影响,京东方A股价表现不尽人意,年内该股累计跌幅40.23%。今年上半年,京东方A实现盈利29.75亿元,比上年同期下降30.85%。

中国平安遭融资净卖出金额34.77亿元,中兴通讯遭融资净卖出29.38亿元。值得注意的是,这3只融资净卖出金额居前的股票中,去年的表现均不俗。如京东方A去年累计涨幅翻倍104%,中国平安去年累计涨幅101.46%,中兴通讯去年累计涨幅也实现翻倍。

市场风险偏好下降

一般说来,融资融券资金具备较高的风险偏好,融资融券的开户资金最少也得50万,一般大部分为有一定资金积累的个人投资者。两融余额的大幅下降,或许意味着激进型投资者的撤离,一定程度上也可视为市场风险偏好有所下降。

另外两项数据也从侧面反映了这种情况。数据宝统计显示,今年以来机构资金呈现净流入的态势,尤其是MSCI中国A股、中证500、沪深300等宽基场内基金今年资金流入较多。A股市场震荡下行,但资金借道ETF布局市场的热情不减。

数据显示,8月份ETF市场净增427亿份。市场主流的股票型ETF、货币型ETF皆延续资金净流入态势,两类产品8月份总份额环比7月份分别增长80亿份、348亿份。今年中报数据显示,股票型ETF的持有人结构中,机构资金平均持有占比为63.3%,中位数为75.6%,作为机构资金拥趸的股票型ETF,资金的进出特点也呈现出更为理性的态度。

此外,中国基金业协会发布的7月份公募基金规模数据显示,截至7月底,各类管理人管理的公募基金总规模达到创纪录的13.83万亿元。从各类型基金规模变动看,货币基金毫无疑问是规模增长的最大来源。截至7月底,348只货币基金净值规模达到8.64万亿元,环比大增9282亿元,增幅达12.03%。

而除了货基之外,其他类别基金在7月份也呈现规模增长之势,混合型基金、债券型基金单月规模分别增加902亿元和673亿元,封闭式基金和股票型基金规模增加也都超过200亿元。不过,对7月份公募规模增长贡献最大的依然是货币基金。

业内分析人士认为,由于今年上半年权益市场表现欠佳,市场风险偏好不断下台阶,叠加近期资金面宽松导致银行同业存单利率、交易所回购利率下降,市场上的超额收益资产都在减少,这些因素都突出了货币基金的配置价值,机构和散户都在涌入货币基金。

声明:数据宝所有资讯内容不构成投资建议,股市有风险,投资需谨慎。