中国财富网讯(柳川) 根据“股票价格与任何商品价格一样其绝对性都是用货币来表示的”这一观点,中国财富网通过将GDP平减指数和上证综指对比作图发现,上证综指长期趋势线斜率和GDP平减指数斜率基本一致。

而上证综指的长期趋势线对应着技术分析语言——月线趋势线。事实上,目前上证综指已经运行到26年来重要底部都有支撑的月线趋势线处。

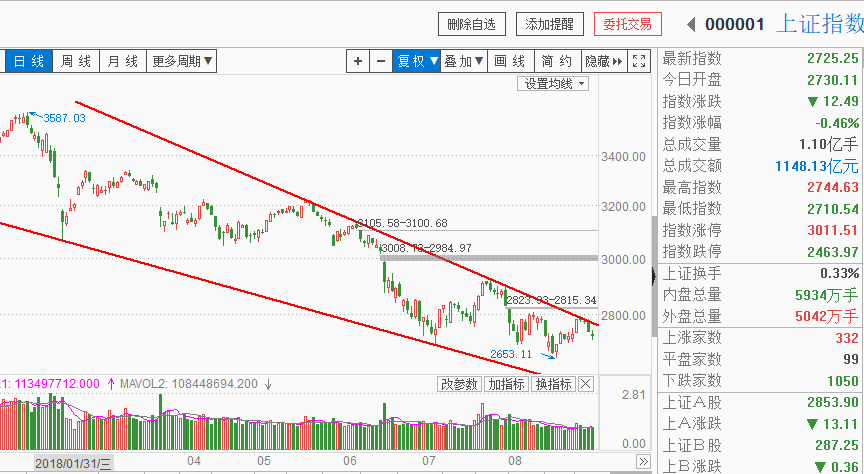

值得注意的是,上证综指自3587点以来,日K线运行出下降楔形的技术形态,同时成交量逐步萎缩。中国财富网研究上证综指、恒生指数和日经225指数的历史K线图发现,在长期熊市之后,出现伴随着成交量不断萎缩的下降楔形的K线走势,往往意味着熊市已经走到尽头。应该说,A股或已行到水穷处,坐看云起时。

上证综指到“通胀底”

2012年10月9日,西南财经大学证券期货学院院长冯用富曾在《中国证券报》发表了《A股“否极泰来”已不远》的文章。他在文中提出:“将股票价格与任何商品价格一样其绝对性都是用货币来表示的。我们可以把A股市场看作是一只股票,这只股票的市值由整个社会的货币存量加以定价,如果整个社会货币存量多,其价格就高;反之则反是。”

据此观点,中国财富网对上证综指和GDP平减指数进行了对比。以1992年GDP平减指数为基数,截至2018年2季度,我国GDP平减指数累计增长了330%。中国财富网将历年GDP平减指数累计增幅乘以1000,同上证综指时间序列拟合到同一张图表中。通过图表可以清晰地发现,我国GDP平减指数的斜率和上证综指长期趋势线斜率几乎一致。这也印证了将股票价格和任何商品价格一块类比的合理性。

中国财富网 柳川 制图

值得注意的是,在对数坐标下,目前上证综指已经运行到了月线级别趋势线的位置。

从图中我们可以清晰地看到,图中红色支撑线囊括了上证综指26年来几乎所有重要的熊市低点。包括1992年11月的386.85点、1996年1月512.83点、2005年6月998.23点、2013年6月1849.65点。截至2018年8月31日,上证综指报收2725.25,月K线目前已经跌至上证综指26年支撑线处。

通过对比上述两幅图,我们可以发现,上证指数月线支撑线的斜率和上图中GDP平减指数斜率、上证综指长期趋势线斜率基本一致。

需要提到的是,对于股票K线图,对数坐标中纵坐标和价格涨幅成正比,普通坐标中纵坐标和价格成正比。投资者实际在进行卖出决策,关心的更多是涨幅而不是价格,这就决定了技术分析时对数坐标的合理性,同时分析周期越长对数坐标相较于普通坐标敏感性越强。因此本文使用了对数坐标。同时在经典技术分析著作中,趋势线被认为时间跨度越长,连接的点越多,支撑作用会越强。

向下楔形往往预示着熊市尽头

中国财富网研究上证综指的日K线图发现,自3587点下跌以来,走出了下降楔形的走势。如下图所示,上证综指日K线在两条同时向下,并逐渐收敛到一点的直线构成的区间内运动。这种下跌强度都小于上一次的K线走势,往往说明空头的力量正在减弱中,而成交量的逐渐缩小,意味着市场卖压在逐渐减弱。

从技术分析的角度,经过长时间熊市之后,K线呈现出下降楔形的走势,往往预示着熊市走向尽头。

中国财富网梳理上证综指等股票指数历史发现,上证综指在“998点到6124”牛市之前,就曾经历过长达一年的楔形下跌。

上证综指由2001年6月的2245.43点长期走熊之后, 2004年4月到2005年4月间,上证综指日K线呈现出下降楔形的走势,同时成交量逐渐萎缩。在2005年6月走出998的低点后,上证综指开启了一轮时间长达两年的大牛市,一直涨到6124点。

中国财富网发现,香港恒生指数,以及日经225指数,也呈现出同样的K线技术特征。

2000年3月香港恒生指数受“互联网泡沫”破灭的影响,由18397.57点开始,构筑M头部结构后开启熊市之路。从2002年5月到2003年4月间,恒生指数运行出下降楔形的技术形态。在跌至8331.87点后,恒生指数开启新一轮牛,一路涨至2007年10月的31958.41点。

2000年4月日经225指数由20833.21点再次开启一波熊市,经过两年的下跌后,2002年5月到2003年4月,日经225指数逐步走出下降的楔形走势,在7683.76点触底后开始走牛。日经225指数在近四年的时间内一路攀升至18300.39点。

基本面构筑底部支撑

中国财富网研究发现,从基本面的角度来看,目前A股的整体估值已经落到了上述四次市场底部的估值区域。

截至2018年8月31日,上证A股平均市盈率12.08倍,平均市净率1.29倍,深证A股平均市盈率23.71倍,平均市净率2.24倍。而1996年1月19日512点、2005年6月6日的998点、2008年10月28日的1664点、2013年6月25日的1849点四次市场底部来看, PE11.5~18.4倍、PB1.4~2.1倍。

从换手率看,截止2018年08月31日,A股年化周平滑换手率为142%,较今年以来的均值182%已大幅下降,前四次市场底A股换手率分别为204%、290%、172%、259%。在市场底部区域A股破净股数量往往剧增,比如2005年2季度破净数占比为20.2%,2008年4季度为16.7%,2013年2季度为10.9%,2016年1季度为2.9%。今年三季度以来A股破净数达到377家,占全部A股的10.7%,也接近前几次底部区域水平。

对于目前A股市场的低迷,各大券商也纷纷给出解读。

海通证券认为,目前市场担忧主要集中在A股企业盈利的二次探底,去杠杆过程中股市微观资金供求难以出现大的改善,以及悬而未决的中美贸易摩擦等。中期磨底的右侧大拐点仍需等待:第一,等去杠杆出现拐点,特别是非金融企业部门杠杆率和地方融资平台风险得到妥善解决,资金面将迎来拐点。第二,未来的宏微观数据下行压力多大需要跟踪确认。

方正证券认为,在经济和流动性拐点不具备的背景下,风险偏好变化是反弹与否 的关键。而风险偏好的观察因素,一是“稳社融、保 基建”政策落地后的效果,二是中美贸易摩擦的变化,三是人民币汇率。

中银国际证券认为,从近期路演交流的结果来看,近两周的市场情绪似乎没有6月7月那么恐慌了,部分机构投资者认为现在已经进入了底部加仓的时机。 而从外资来看,其实已经开始进入A股抄底,北上资金净流入规模已经连续两周过百亿。