今年来,美股回购规模创历史新高,与此同时,美股也走出历史最长牛市;A股今年回购规模同样创出新高,但市场表现并不尽如人意。

回购的“淮南淮北”

高盛日前发布的一份报告显示,今年上半年,美股回购金额达3840亿美元,同比大增48%。截至9月中旬,美股回购授权批准的规模也达7620亿美元。而在8月初的一份报告中,高盛更是预测美股全年的回购规模将突破万亿美元大关。

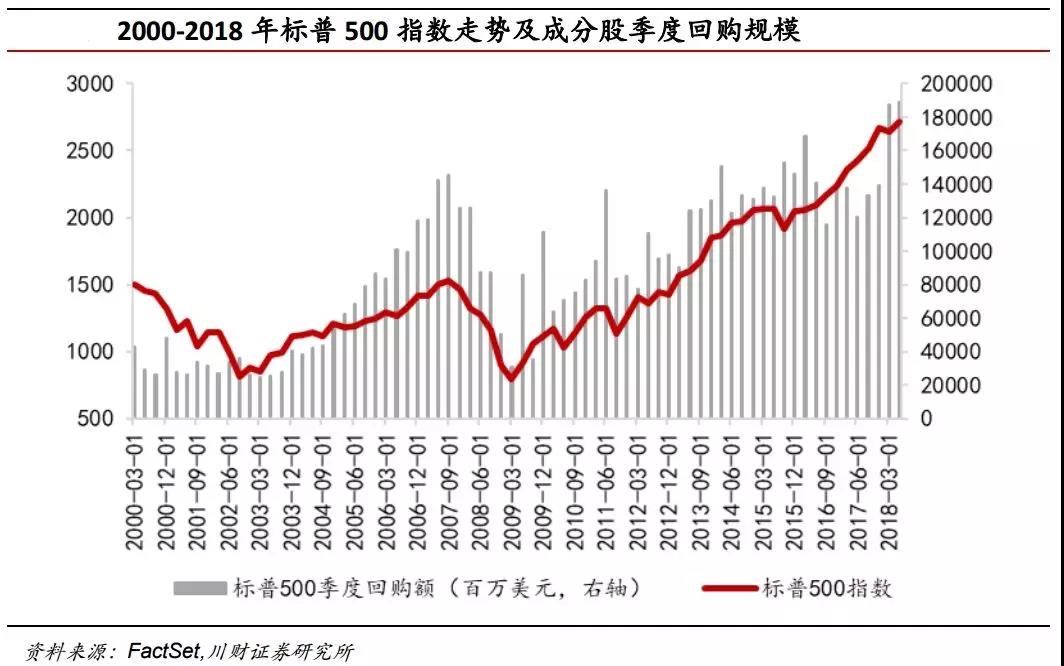

在回购规模创出历史新高的同时,北京时间今年8月23日,标普500指数报收于2861.82点,自2009年3月9日美股开启牛市以来持续时间长达3453天,一举超越上世纪90年代由科技股点燃的长牛行情,创造美股历史最长牛市。

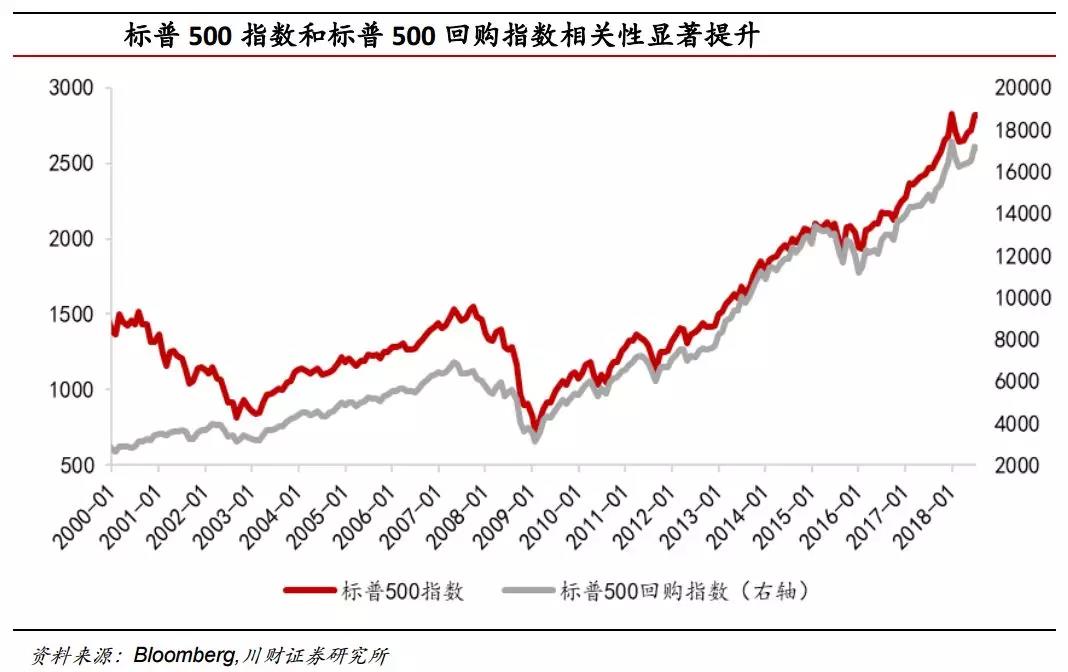

不少市场人士将过去9年多美股最长牛市的到来,很大程度上归结于规模屡创新高的回购的助推,而川财证券通过对标普500指数走势与成分股季度回购规模、标普500回购指数走势等相关性的研究也在一定程度上佐证了这点。

同时,从行业和公司来看,股价涨幅与回购规模也存在很大的正相关性。比如,信息技术行业不但是标普500指数中涨幅最大的行业,也是回购规模最大的行业。而苹果公司在市值突破万亿美元大关的同时,今年上半年高达436亿美元的回购规模同样创历史新高。

说到这里,不得不让人联想到今年同样创下回购规模历史新高的A股。统计数据显示,截至目前,今年以来已有510家A股上市公司实施回购,累计回购达687笔,回购总规模达248.07亿元。

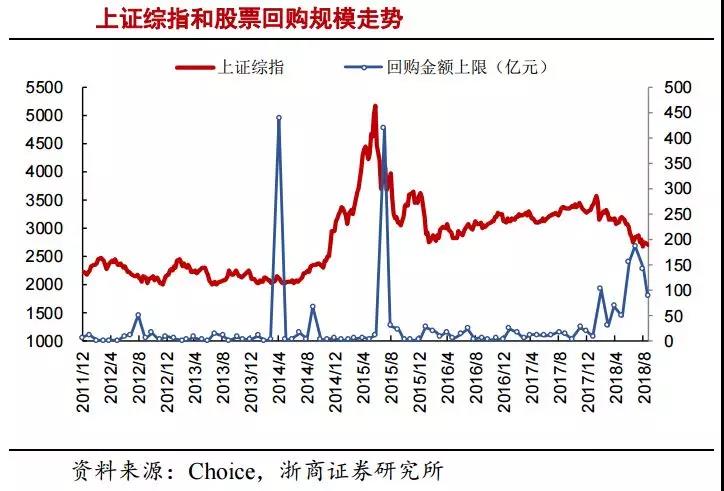

不过,A股今年以来的整体表现却不尽如人意。浙商证券指出,A股历史上共有五次股票回购潮,其中四次发生在股市低迷期,但股票回购规模与股市走势并无直接关系,股票回购潮短期并不能改变大盘低迷态势。

同样是回购 美股A股大不同

一个最直观的区别是:A股与美股的回购强度不可同日而语。

还是以标普500为例,据国盛证券统计,从2001年至2018年7月,标普500指数共纳入过903只股票,其中871家公司实施过回购,总计斥资7.19万亿美元,月回购量占市值比重达2.73%。

由于美国资本市场发展较早,从上世纪50年代就开始出现回购行为,至今已经成为非常成熟的一项制度,分布较为平均,频次也非常高,加上小布什政府和特朗普政府推出税改法案促使资金回流,美股回购规模也随之增加。

与之相比,A股发展历史较短,上世纪90年代初才开始零星地出现回购行为,而直到2013年之后才慢慢多起来,并更多地是作为一项应对股市下跌的临时性手段,无论是制度的成熟度还是回购频次、回购金额占市值比例都与美股相去甚远。

另一个重要的区别是:美股回购是一种顺周期行为,发生在经济复苏、企业盈利好转的背景下。川财证券指出,在股价、估值稳中上升的时候,美国公司往往会通过回购增强投资者信心、稳定股价和提振估值,这一点也在2009年以来的美股长牛中得到验证。

与之相比,A股上市公司多在市场走低阶段开始集中回购,在几轮市场持续下行的过程中,都出现了上市公司集中回购的情况。上市公司希望通过回购来维持股价水平、增强投资者信心,A股上市公司在回购期间股票的估值水平也相对较低。

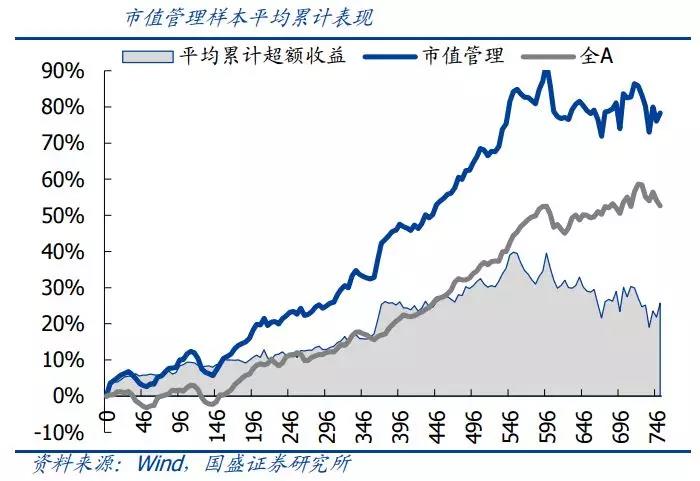

不过,虽然对大盘指数没有显著的拉升作用,但回购,特别是以市值管理为目的的回购对于个股股价的稳定仍然大有裨益。国盛证券统计了2012年以来的回购样本发现,市场对于市值管理类的回购态度积极且反应迅速。

还有一个重要的区别是,对于美股上市公司而言,回购是一种非常主动的行为,除了稳定股价,提升投资者信心外,通过回购减少股本从而提升EPS受到公司管理层的高度重视,同时,在“门口的野蛮人”虎视眈眈的背景下,通过回购增强控制权的需求也很大。

与之相比,在A股,除了出于市值管理和股权激励的目的而主动回购之外,盈利补偿的被动式回购占比不小。所以,与美股上市公司更多地是将回购作为一种与股东分享经营成果的手段相比,A股的回购特别是被动式回购,反而与业绩对赌密切相关。

完善回购制度

当然,回购并不一定越多越好。比如,回购过多会在一定程度上减少资本开支,对企业长期发展不利,高管也存在通过回购提升EPS从而提升自身薪酬的道德风险,通过回购推高短期股价的风险也较大。

当然,对于回购还不甚发达的A股来说,完善回购制度促进资本市场稳健发展仍然任重而道远。

川财证券指出,与美股“原则允许、例外禁止”的回购规则相比,A股属于“原则禁止、例外允许”,《公司法》规定公司不得收购本公司股份,但有以下四种情形除外:(1)减少公司注册资本;(2)与持有本公司股份的其他公司合并;(3)将股份奖励给本公司职工;(4)股东因对股东大会作出的公司合并、分立决议持异议,要求公司收购其股份。

在此背景下,浙商证券认为,A股回购制度存在三大不足:

(1)回购情形范围窄。现行《公司法》将股份回购限定于四种特定情形,不能有效发挥股份回购的市场功能和作用。特别是在股市大幅下挫过程中,尽管有大量上市公司股价已经低于每股净资产,因回购情形限制,公司无法适时采取回购措施,稳定市场预期。

(2)回购程序较复杂。一般情况下,公司回购必须召开股东大会,涉及各种事先通知、公告等事项和期限要求,程序规定较为复杂,特别是适应特定市场目的的股份回购,过于严格的程序要求使得上市公司难以及时把握市场机会,合理安排回购计划。

(3)库存股制度缺失。现行《公司法》不允许将购回股份以库存方式持有,而且属于减少注册资本回购股份的应当在收购之日起十日内注销;奖励给本公司职工的也要在一年内转让,限制了股份回购的市场化功能作用发挥的必要条件和空间。

对此,证监会网站9月6日发文称,拟修法完善股票回购制度,以充分发挥股份回购制度在优化资本结构、稳定公司控制权、提升公司投资价值、建立健全投资者回报机制等方面的重要作用。修正案草案对目前的回购制度存在的问题作出了多项修订。

比如,针对回购情形范围窄的问题,《公司法》修正案中新增了三类股份回购情形,拓宽了股份回购的选择范围;针对回购程序较复杂的问题,《公司法》修正案极大地简化了回购程序;针对库存股制度缺失的问题,修正的《公司法》允许部分股份回购情形下回购的股份可以以库存股持有,最长可以持有3年,给回购制度的市场化功能提供足够的发展空间。