“市场的最低点往往不是最坏事情发生的时点,而是投资者预期最为悲观的时点。”

一语中的。

上周市场还沉浸在前期低点2638点必破的一致悲观情绪之中。而9月21日收盘,沪指报收2797.49点,本周上涨4.32%,创2016年3月以来两年半最大周涨幅。

上证指数2016年来走势(周线)

新时代证券研究所投顾总监刘光桓表示,目前看大盘不仅放量突破了60日均线,还突破了下降趋势线,因为是权重股带量突破,所以突破有效,节后金秋反弹行情还会延续。

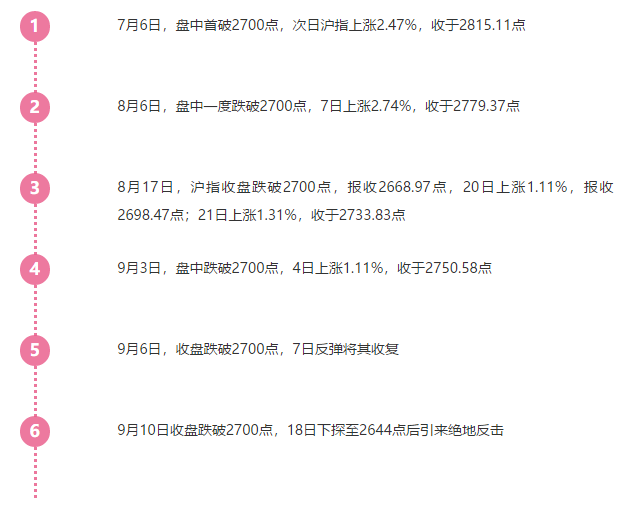

2700点六下六上

前期沪指曾五次跌破2700点,随即引发一轮反弹。这一次虽有迟到但却更加震撼。

此次反弹力度之大超出市场预期,是何因素导致?

“本轮市场反弹的因素众多,从市场层面来看,持续下行后各个口径的估值、换手率、交易量等都已经到了相对低位,技术层面已经具有反弹的条件。”招商证券首席策略分析师张夏向中国证券报(ID:xhszzb)记者表示,从政策层面看,基建补短板加码、降社保费率以及减税等政策有望出台,这些都是稳增长的有效手段,市场对于政策出台的信心增加,情绪回暖。

“在政策暖风频吹的背景下,场内投资者风险偏好出现明显抬升。”华鑫证券高级分析师严凯文表示,首先,基建补短板将继续推进,且要稳住固定资产投资,保持正常增长。而前几月基建投资持续下行,是拖累固定投资增速的重要因素,预计在后续基建补短板的财政扩张作用下,固定资产投资将成为未来一阶段至关重要的对冲政策。其次,要进一步激发企业活力,加大减税降费的力度。

“上述两因素基本为投资者解除了对市场的过分担忧。”严凯文表示,最后则是促进外贸增长,推进更高水平贸易便利化,进一步降低进出口企业成本,完善出口退税政策等等。

刘光恒补充道,“这一轮反弹行情应该是市场主流资金主导的,北上资金是其中一股重要力量”。

据Wind数据,截至9月20日,北上资金累计净买入2353亿元。值得注意的是,在本轮反弹前的3个交易日,即13日-17日期间,北上资金逆市净买入62.39亿元。20日指数缩量回调之际再度买入48亿元。

又到了改变信仰的时刻?

三根大阳线后,“空翻多”者不在少数,“大底探明”、“反转已至”等论调重出江湖。那么是否真到了改变信仰的时刻?

严凯文表示,A股行情目前暂难定义为筑底反转。

虽然从空间上讲,2600-2650点区间是相对低位,之前几轮下跌均终于此,开始反弹行情,不过前几轮反弹时间周期均较为短暂,9月份仍大概率维持2650-2850点区间震荡,暂难出现趋势性行情。历史上接近9月中下旬,由于连续的假期因素,指数均难有大的表现,所以目前更大的可能性仍属于修复性反弹行情。

刘光桓则认为,今日大盘放量向上突破下降趋势压力线,更加确立了这一轮起始于2644点的反弹,是一轮级别比较大的金秋反弹行情,后市还有比较大的空间,乐观地预计,大盘未来反弹的目标位就是:反攻年线3140点。

广发证券首席策略分析师戴康认为,当前的反弹主要还是来源于股权风险溢价的阶段修复,是否能够持续仍需观察信用缓和的力度和传导进程,M1与社融回暖、低评级信用利差的回落等可作为较好的观察指标。

“连续两天收阳然后缩量回调再上攻意味着大底大概率出现。2018年是资本市场重要的一年,根据康柏周期理论,目前资本市场是低位的一年。国内经过经济转型升级的阵痛,预计2019年市场会迎来全面反转。”北京一不愿署名大型券商分析师表示。

A股生态悄然生变

这一轮深刻调整之后,A股市场的生态和投资逻辑发生了哪些变化?又该如何应对?

“今年市场的调整无论对有仓位限制的公募基金还是对相对灵活的私募基金等机构投资者都产生了巨大的杀伤力。”张夏表示,对A股市场投资逻辑产生三方面影响:

第一,今年以来伴随着去杠杆进入深水区以及市场调整因素,部分公司的财务问题浮出水面。在一系列的爆雷后,投资者的投资思路开始产生一些变化;第二,白马不再都是“纯白”,白马也会爆雷,财务看起来无瑕疵的公司也可能因为市场博弈因素带来较大的调整,例如在2017年白马蓝筹持续上涨后,一旦2018年公司业绩增长不达预期,抱团即瓦解,导致股价的持续调整。价值投资者对于市场博弈和风格调整会更加关注;第三,对于外部风险的考虑会更大。此外,海外市场的风险联动也比以往更加明显,投资者对于外部风险的考察会更加注重。

戴康表示,2018年A股融入全球资本市场步伐继续加快,对A股的影响日益扩大,主要体现在“量”和“价”两个方面。

“量”的方面,北上资金2017年以来流入规模不断扩大,海外资金、公募基金和保险资金已构成A股机构投资者最重要的三股力量;“价”的方面,外资对A股边际定价权有所上升,北上资金对可投资标的的持股市值占比、交易额占比在2018年均有显著提高,其“低换手、重价值”的投资风格也在潜移默化中改变A股的生态。

针对这些变化,张夏建议投资者,首先对于公司风险考量的权重和范围尽可能扩大,做投资决策时不仅需要考虑公司静态财务状况,还需要对公司承受风险的能力做敏感性测试,以规避可能因外部因素加大公司的风险;其次,经历2017年的蓝筹风格和2018年的深刻调整后,投资者需要对市场博弈和风格调整更加关注;最后,更加注重对外部风险的考察。