资本市场的双向开放又有标志性进展。

华泰证券25日晚公告,拟发行GDR(全球存托凭证)并在伦敦证券交易所上市,成为A股首例!据悉,沪伦通年底有望正式起航,伦敦上海两地资本市场将实现互联互通。

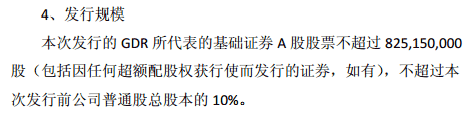

华泰证券公告,董事会会议25日同意公司发行GDR(全球存托凭证)并在伦敦证券交易所上市的议案。本次发行的GDR以新增发的A股作为基础证券,A股增发总量不超过8.25亿股,即GDR发行前总股本的10%,拟募集资金总额不低于5亿美元。

发行价格是投资者最关注的议题。

华泰证券称,其发行价格将根据发行时境内外资本市场情况、参照同类公司在境内外市场的估值水平确定。发行价格拟不低于公司最近一期经审计的每股净资产。

至25日收盘,华泰证券收报15.15元/股,明显高于每股净资产价格。

就发行方式看,华泰证券将采用国际发行,拟发售对象为合格国际投资者。

华泰证券是首家宣布发行GDR的A股上市公司。未来此方案还需提交股东大会,在获得股东大会表决通过后,还有待监管机构的批准方才成行。

华泰证券宣布发行GDR之际,沪伦通正在有条不紊地推进。8月31日,证监会就《上海证券交易所与伦敦证券交易所市场互联互通存托凭证业务监管规定(试行)》向社会公开征求意见,目前已完成意见反馈,沪伦通业务正式规则发布在即。

沪伦通包括东、西两个业务方向。其中,西向业务就是指上交所A股上市公司在伦交所挂牌全球存托凭证。

某位不愿具名的上市券商非银分析师表示,华泰证券8月初刚做完定向增发,募资142亿元。在两融、股票质押等重资本业务收缩的大背景下,华泰证券并不缺钱。公司之所以考虑试水发行GDR可能是出于拓展国际业务、提升国际知名度的考虑。

华泰证券半年报显示,公司主要境外经营实体有两家,分别是华泰金融控股(香港)有限公司及AssetMark Financial Holdings, Inc.,分别注册于中国香港及美国,公司在欧洲大陆布点寥寥。

华泰证券也在公告中表示,发行GDR的募集资金将用于境内外业务发展及投资,以进一步优化公司业务布局,提升市场竞争力和抗风险能力。

具体用途包括三方面,其中就有支持国际业务内生及外延式增长,扩展海外战略布局,包括增强香港子公司的资本实力,进一步扩展跨境业务。具体举措包括:增强香港子公司的资本实力,进一步扩展跨境业务;逐步完善美欧业务布局,拓展投资银行、资产管理、财富管理等潜在领域的业务机会。

此外,公司还将持续投入现有主营业务,深耕财富管理、机构服务、投资管理等业务板块,进一步推动业务转型升级,补充运营资本等。

据查,此前东电B股曾发行过GDR,而随着东电B股2013年被浙能电力换股吸并,其GDR也已退市。