中国人保已经拿到A股IPO批文!

9月28日,证监会核发中国人保A股IPO批文,不太寻常的是,批文未涉及人保发行股数信息。不过,人保在港交所公告称,证监会核准其A股发行所发行股数不超过23亿股。

这意味着,人保获批的发行量,较其最初计划发行的不超过45.99亿股,缩水了一半。

获批的发行量为何会打折?从计划发行45.99亿股到获批发行23亿股,对人保来说有何影响?若按市净率法保守估算,发行23亿股的募资额在80亿元左右,发行方式是否会有特别安排?中国人保A股上市还有哪些看点?

过会后3个多月拿到批文

中国人保9月28日拿到IPO批文,这较其6月5日过会时各方预期的获得批文时间,要晚一些。

在等待批文的这一段时间里,A股市场行情发生显著变化,上证指数从3100点附近震荡下行,最低到了2644.3点。不过9月下旬,行情出现好转,大盘呈现企稳态势,指数回升至2800点以上。

顺利的话,中国人保国庆假期之后即有望刊登招股文件、成为国内第五家A+H上市险企。目前,已实现A+H股的上市险企有中国人寿、中国平安、中国太保和新华保险4家,而且自2011年新华保险上市后,A股已有7年没有保险公司IPO上市。

此前,中国人保于2012年在港交所上市,股票简称为“中国人民保险集团”,从2017年5月16日公告拟登陆上交所,到9月28日拿到IPO批文,历时一年4个月。期间的重要时点包括:

获批发行股数缩水一半

中国人保获得A股IPO批文,市场一个关注点就是该公司能获批多大的发行额度。

中国证监会此次并未在批文中涉及这项信息,不过人保在港交所公告称,中国证监会核准其A股发行股数不超过23亿股。这一数量,较其此前计划发行的不超过45.99亿股,缩水了一半。

此前,曾有宁德时代、药明康德等出现募资额打折的情况。分析人士认为,一般而言,募资打折的一种情况是证监会对于募资用途存有疑虑,另一种情况是募资额过大,为避免对市场产生较大冲击而采取的折中方式。

中国人保或是后一种情况。人保此前计划的发行45.99亿股,是2010年8月光大银行上市8年以来最多的,在A股发行历史上也可以排到第八。

而按照中国人保最新获批的23亿股发行股数,在A股历史上则可以排到第21位,远高于中国人寿、中国平安、中国太保和新华保险四大保险股,后四者A股首发股份数仅分别为15亿股、11.5亿股、10亿股、1.59亿股。

其实,中国人保获批发行额度缩水并不让人意外。此前即有券商投行业务负责人对券商中国记者称,中国人保的获批发行数量或将低于其申请额度,这是从市场环境以及近段时间的企业获批发行股数情况来分析的。

发行量打折对人保影响几何?

据券商中国记者了解,中国人保此前的45.99亿股的A股拟发行数量,早在2012年11月港股IPO时即已确定。

来源:中国人保2012年11月发布的港股招股书

2012年港股上市之时,中国人保偿付能力并不太乐观,除人保财险稍好外,中国人保集团和寿险、健康险都存在资本补充需求。港股招股书披露,2012年6月30日,中国人保偿付能力为156%,人保财险、人保寿险、人保健康分别为184%、136%、101%。彼时尚在偿一代监管制度下,偿付能力分为100%、150%两档,高于150%才是最理想的水平。

而从目前看,中国人保并不存在资本金紧张的情况,因而今番A股发行数量打折对其影响有限。目前中国人保资本金充足,截至2018年6月末,其综合偿付能力充足率为320%、核心偿付能力充足率为244%,两个指标远高于各自的最低监管要求100%、50%。子公司的偿付能力指标也都在200%以上。

中国人保内部人士对记者称,A股上市,一方面是完成国务院批复的A+H股两地上市工作,2012年由于市场原因,中国人保先在港股上市;另一方面也是打响品牌知名度的重要一步,有利于提升公司的社会影响力和声誉。

是否会采用战略配售方式?

即使A股IPO发行23亿股,人保集团的募资额也不小。若按市净率法来估算,人保集团2018年6月30日每股净资产为3.43元,若发行23亿股股份,保守估算,募资额也在80亿元左右。这一水平的募资额,是6月8日工业富联(富士康)上市以来,最高的一笔。

募资额较大的情况下,如何减小对市场的“抽水”效应?其中的关键在于发行方式,会不会采用战略配售方式。

此前工业富联(富士康)由于融资额较大,预计达到271亿元,就采取了A股市场4年多未见的向战略投资者配售(战略配售)的方式,且为锁定发行。

上次A股市场采用战略配售这一方式的,是2014年1月份的陕西煤业首发10亿股,募资40亿元时,战略配售了5亿股。

富士康通过战略配售方式,发行19.7亿股只有7.03亿自由流通。战略投资者获配股票中,50%的股份锁定期12个月,其余锁定期18个月,部分投资者可自愿延长其全部股份锁定期至不低于36个月。

那么,采用战略配售的新股发行方式,有何好处?分析人士认为,主要有以下两大方面:

一是,从发行人自身看,采取战略配售的方式,能够吸引到长期投资者参与,同时由于战略配售方式下自由流通股变少,会降低市场投机行为和频繁交易给股价带来的不良波动,稳定公司股价,有利于公司的长期发展。

二是,从A股市场看,募资较大的企业上市,如果通过战略配售方式,能够降低对二级市场资金的挤占效应和抽水效应,对A股市场短期冲击较小。

保险股A股估值高于H股

中国人保2017年5月16日公告计划回归A股时,正值A股市场的保险股涨势凌厉之时,其很可能没有想到2018年A股市场环境会有诸多变化,上半年保险板块行情归于平淡,市场对新经济情有独钟。中国人保这一传统金融保险企业,A股估值几何?

一位外资券商非银分析师对记者称,中国人保已在港股上市,港股股价可以提供一定估值参考。

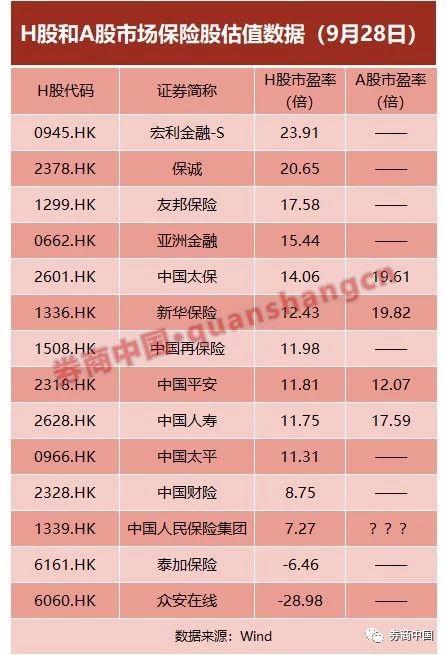

WIND数据显示,截至9月28日,在港股所有保险股中,中国人保的市盈率为7.27倍,仅高于2家为负的公司,在所有正市盈率保险公司中垫底。

从已实现A+H两地上市的4只保险股估值来看,均为A股市盈率高于H股,这对于中国人保的A股估值形成一定利好。

在今年中期业绩通报会上,中国人保相关负责人曾就“估值”称,中国人保在资本市场被显著低估。原因一方面在于,中国人保以财险业务为主,业务稳定性更高,且消费属性高于金融属性,类刚需,有发展潜力。另一方面,人身险业务正在逐渐向好,随着价值逐步被市场发掘,其估值将日益体现。“我们相信,随着市场认识逐步加深,以及我们不断努力,我们的市值会逐步提高。”该人士称。

中国人保半年报显示,今年上半年实现归母净利润100.5亿,同比增长14.0%;总保费2861.6亿,同比增长2.3%;6月末个人客户数1.8亿,较年初增长3.6%;加权平均ROE为14.1%,同比提升0.6个百分点;总资产突破万亿关口,达10406.1亿,较年初增长5.3%。

中国人保副总裁李祝用在8月27日中期业绩通报会上表示,在人保筹备A股上市的关键期,召开此次业绩通报会,将有助于社会各界进一步深入了解人保2018年上半年所取得的良好经营业绩,进一步提振市场和投资者对人保的投资信心。

目前,中国人保正在从要素驱动向创新驱动转变,推进实施向高质量发展转型的“3411”工程,确立了创新驱动发展、数字化、一体化、国际化四大战略。招银国际研报认为,中国人保的创新驱动发展战略要点在于三点,一是差异化竞争、二是以客户为中心、三是质量驱动增长。创新驱动发展将释放中国人保的价值。“相信创新将逐步释放中国人保集团财险、寿险及健康险商业价值,有估值吸引力。”

不过,至于中国人保的保险全产业链布局以及创新驱动转型,是否能对估值提升发挥作用,还尚难确定。有保险行业研究员对记者表示,创新因素在市场行情好的时候会加分,在行情不好的时候不会体现。“市场好的时候讲虚的,不好的时候都捞干货。”

此前,中国人保在2012年赴港上市过程中即感受到了市场定价与心理价位的落差。今番登陆A股是否会一改估值低的局面?答案即将揭晓。