新兴市场货币暴跌的魔咒再次上演,这一次是危机前兆,还是对美元指数大涨的过激反应?

国庆假期,全球股债汇市并不太平,受强势美元和高油价冲击,新兴市场货币这两天又跌惨了。土耳其里拉、印度卢比、印尼盾,甚至是澳元也遭受“血洗”。

全球金融市场的动荡,也加剧了市场恐慌。全球恐慌指数VIX涨近30%至15.03左右。

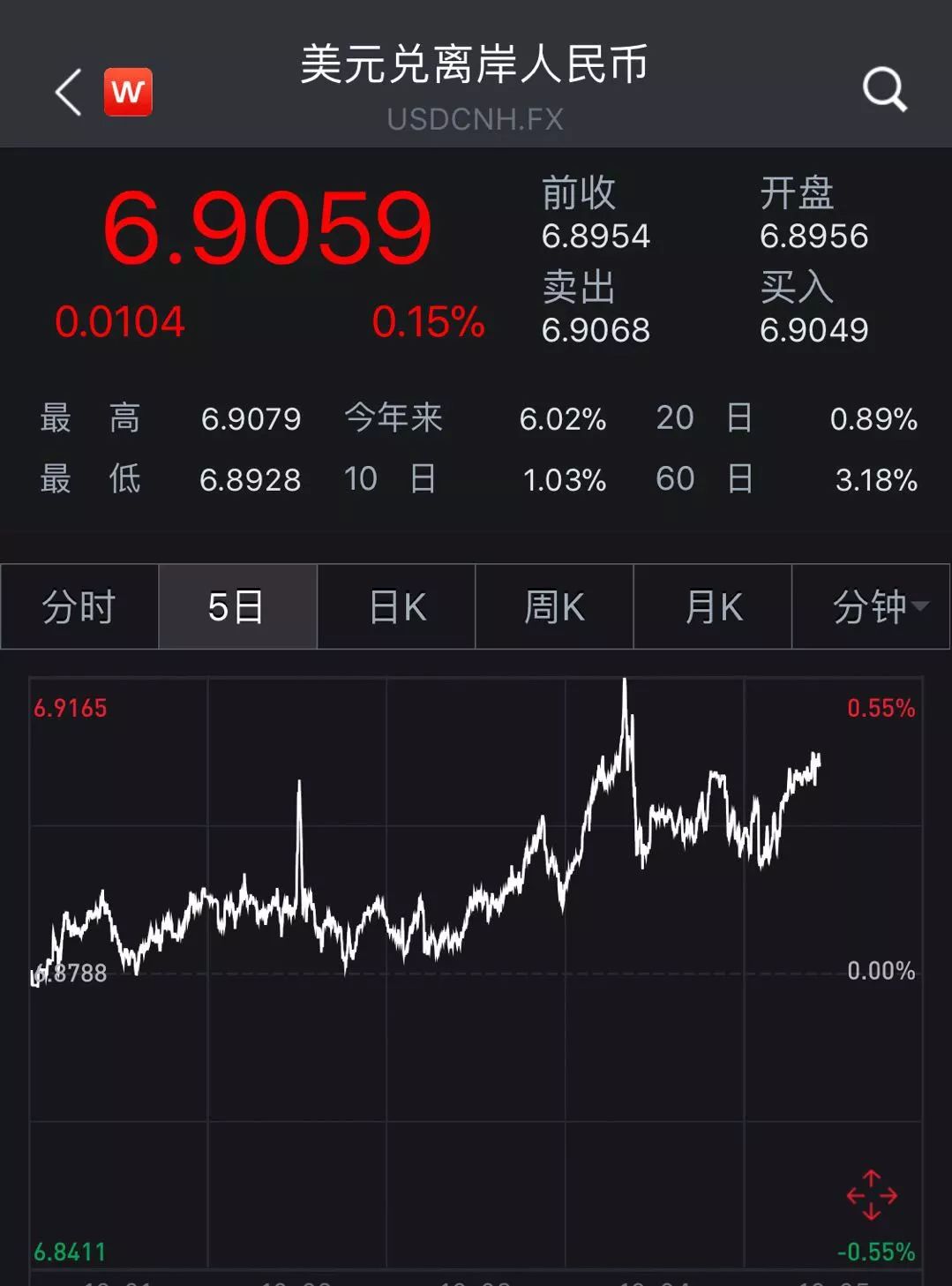

相比之下,中国内地因为国庆假期休市而免遭波及,但考虑到下周一就要开市,市场尤为关注国内股债汇三大市场后市走势。不过,对汇率来说,从近几日离岸人民币兑美元汇率(CNH)的表现看,预计下周一内地开市后,在岸人民币兑美元汇率(CNY)会继续贬值,但幅度会相对可控,市场普遍预计,短期内破7难度仍大。

不过,不可否认的是,随着美联储持续加息,人民币汇率贬值压力会不断积累,7作为重要心理关口究竟能撑多久,或许才是市场最关心的问题。

多个新兴市场货币再度大贬

土耳其里拉今年跌幅已近40%

作为今年新兴市场货币的领跌者,土耳其里拉近日再度大跌。4日一度跌超2%,今日则继续下跌。券商中国记者截稿前,今日已跌超0.42%。

土耳其里拉今年已经下跌近40%,货币大幅贬值也进一步恶化了通货膨胀。据路透社周三报道,土耳其9月CPI较上月环比上涨6.3%,远超路透社调查的分析师预期的上涨3.6%,显示出土耳其货币危机的影响已经扩散到更广泛的经济领域。

彭博社则指出,土耳其物价的飙涨,显示出土耳其央行此前加息策略收效甚微,而土耳其经济发展已显著放缓,土耳其央行可能已经无计可施。

印度卢比贬值20年来新低

美联储加息使得新兴市场资金持续外流,加之高企的贸易赤字,使得印度卢比今年大幅下跌,兑美元汇率累计下跌约15%,成为年初至今亚洲表现最差的货币之一。昨日卢比甚至一度跌至73.77,创20年来新低。不过,随后跌幅开始收窄。

为此,印度政府9月26日已经出台了限制进口的措施,包括宝石、航空燃油、塑料、家电和鞋履等十九种商品进口关税提高,以阻止卢比继续贬值。

印尼盾跌至20年来新低

4日,印尼盾兑美元跌0.6%至15160印尼盾,逾20年来新低,年初至今跌幅约10%。印尼10年期国债收益率升至8.306%,为9月19日以来最高。印尼股市日内跌幅一度扩大至1.7%,至近一个月新低。

印尼央行五月以来已经5次上调了基准利率,上周刚紧随美联储加息,但从近几日金融市场的表现看,并未成功安抚市场情绪。

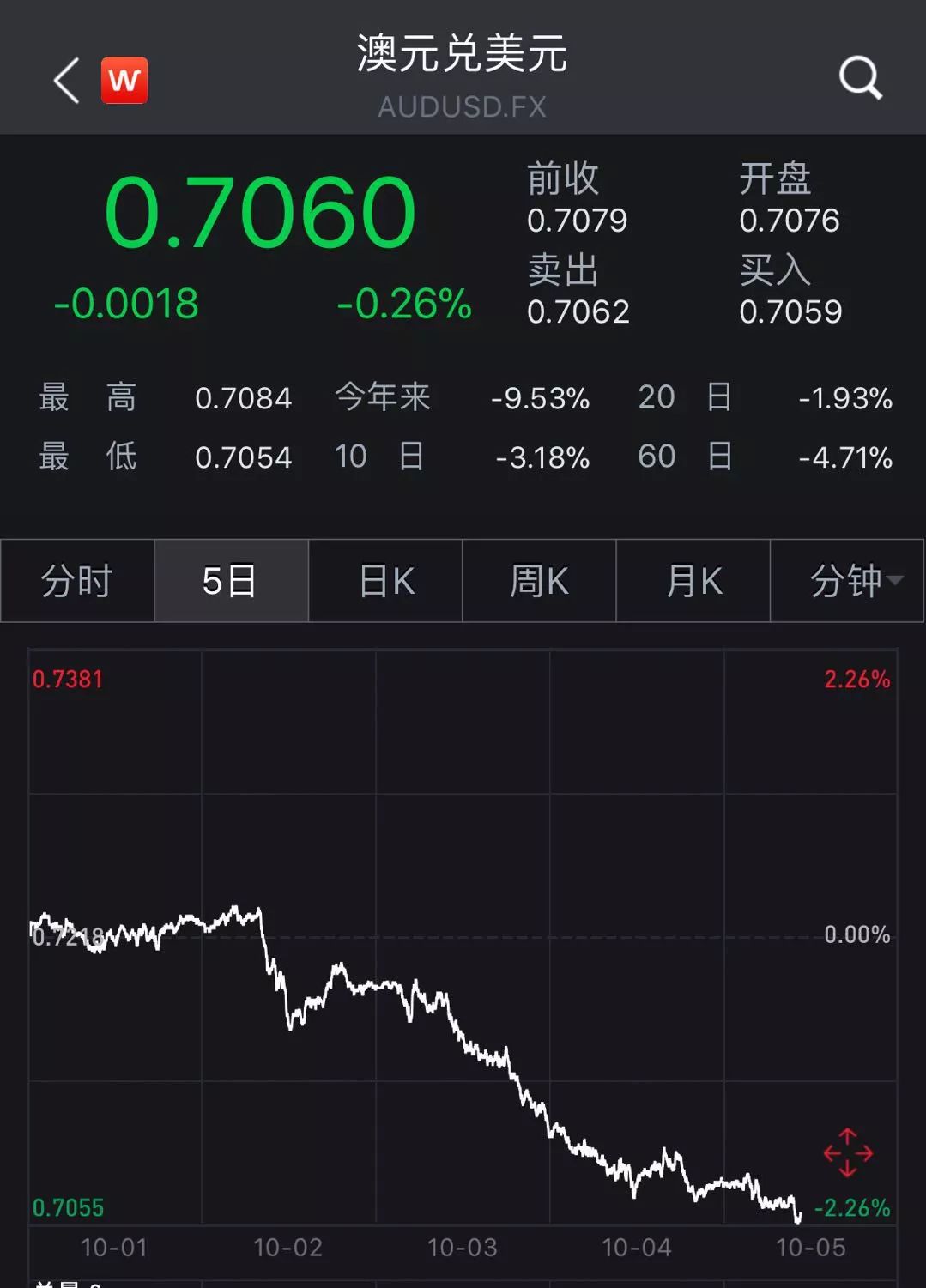

澳元成表现最差发达市场货币之一

有意思的是,因高度依赖海外资金的澳洲银行受全球流动性紧缩承压,叠加市场对保护主义及澳洲经济的担忧,澳元跌成今年表现最差的发达市场货币之一。

近几日也跟着新兴市场货币一起大跌。4日跌至2016年2月以来最低水平,过去三周下跌超3%。

市场普遍认为,澳元下跌可能与美国与澳大利亚之间的国债收益率息差扩大有关,10年期美国国债收益率比澳洲高出51.2个基点,为1981年以来的最高水平。

这一关键数据或再度掀起外汇市场动荡

本周新兴市场货币遭受的又一轮“血洗”,始作俑者主要是美元走强。受美联储加息因素影响,自9月26日以来,美元指数连续6日走强,一度再次站上96关口。

更为重要的是,美东时间10月3日周三,美联储主席鲍威尔接受PBS采访时表示,美国经济表现“相当正面”(remarkably positive),没有理由不认为当前的经济扩张“可以延续相当一段时间”,“经济非常弱的时候,我们确实需要相当宽松的低利率,现在再也不需要,它们再也不适合了”。

正是鲍威尔的这一讲话,使得美元指数大涨,讲话期间一度逼近96关口,日内涨幅0.5%左右。采访结束后,在纽约尾盘升破96,创六周新高。而近几日新兴市场货币大幅回调也主要集中在鲍威尔接受采访之后。记者截稿前,美元指数在95.79附近徘徊。

值得注意的是,美国劳工部将于北京时间本周五20:30公布9月非农就业报告。市场普遍认为,即将公布的美国非农就业数据将再度导致外汇市场剧烈波动。

海外知名外汇资讯网站Fxstreet分析师Flavio Tosti撰文称,美元指数依然处于上涨趋势,美元多头下一个目标是触及位于97的2018年高点,而非农就业数据可能成为美元指数重夺2018年高点的下一个催化剂。

CNY下周开盘后大概率补跌

反观人民币,假期并未休市的CNH本周也上演了过山车般的惊魂走势。10月2日,CNH短线跳水140个点,失守6.9关口后又迅速短线拉升近140点,收复6.89关口。

10月3日又短线急跌150个点跌破6.9关口,4日一度逼近6.91。5日,虽然CNH跌幅收窄,但已在6.9上方持续徘徊。

相比之下,假期休市前,CNY的价格为6.8725。也就是说,目前CNH和CNY的价差已超过300点。预计下周一内地开市后,CNY也将会补跌。

不过,国盛证券首席宏观研究员熊园认为,美联储持续加息,全球流动性考验刚刚开始。美元短期走强,但不改中长期趋弱格局,全球汇率走势主要取决于欧元。往后看,欧央行年底将退出量化宽松,明年下半年可能启动加息,但加息预期大概率在年底开始逐步发酵,这也是中长期看涨欧元、看跌美元的最主要因素。

“站在当前时点,利差、通胀等传统因素已不是关键变量,汇率更多地变成了大国博弈的工具,预计人民币将贬中趋稳,但破7难度大。”熊园称。