海外金融市场度过了惊心动魄的一周,就在大家担心明日国内金融市场开盘会大跌之际,中国央行刚刚送来了重磅利好。

即便市场猜到了央行近期要降准,但都没想到会选择在国庆假期最后一天宣布此消息。

10月7日午间,央行发布消息称,为进一步支持实体经济发展,优化商业银行和金融市场的流动性结构,降低融资成本,引导金融机构继续加大对小微企业、民营企业及创新型企业支持力度,从2018年10月15日起,下调大型商业银行、股份制商业银行、城市商业银行、非县域农村商业银行、外资银行人民币存款准备金率1个百分点,当日到期的中期借贷便利(MLF)不再续做。

这是今年以来的第四次定向降准,虽然在市场预期之内,但本次直接降准1个百分点,释放的增量资金高达7500亿元,还是超乎预期。市场普遍认为,选择此时点宣布降准,将直接利好节后开盘的股市,避免A股跟随海外股市震荡补跌调整。

不过,即便第四次降准释放7500亿元增量资金,央行相关负责人仍强调,本次降准仍属于定向调控,银行体系流动性总量基本稳定,银根是稳健中性的,货币政策取向没有改变。

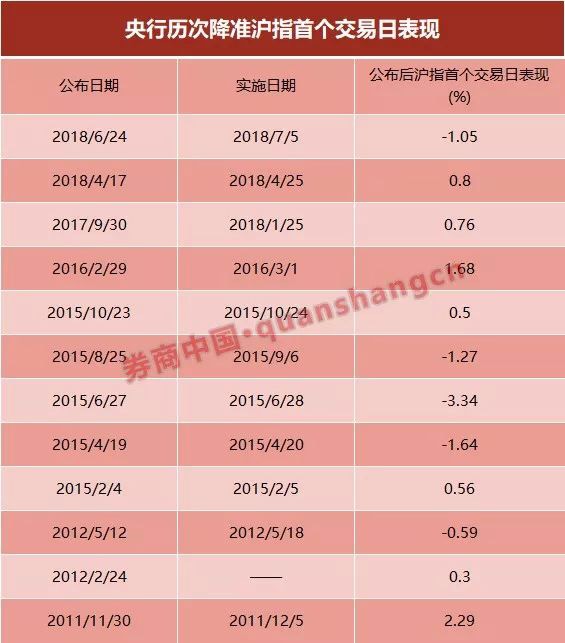

近年来降准后股市表现如何?

关键点一:为何要再次定向降准?

实际上,机构对于央行定向降准早有预期,且普遍认为第四轮降准会在10月落地。这主要是因为市场确实存在流动性缺口,需要靠降准释放更多的资金来补充。根据统计,10月13日将有4515亿MLF到期,10月16日将有1500亿国库现金定存到期,二者合计回笼资金6015亿。因此,如果10月降准并置换MLF既不会使资金面出现过大的波动,又有助于改善商业银行的资金来源期限结构、支持实体经济融资。

东兴证券固定收益团队认为,除了货币政策需要回归经济“降成本”和金融“防风险”之外,近期不断飙升的货币乘数也越来越成为银行扩表的阻碍因素。在“融资回表”的大背景下,银行不仅会受到资本金的约束,还可能会面临货币乘数不断攀升的问题,为了能够缓解银行的“货币乘数”约束压力,更好地实现融资回表,法定准备金率还有继续下调的必要性。

光大证券首席固定收益分析师张旭对券商中国记者表示,定向降准置换MLF可以向银行体系提供稳定的低成本刺激,刺激银行的信用投放意愿。

因此,也就是说,再度定向降准的主要目的,仍在于刺激银行扩表,增加对实体经济的支持力度。与此同时,用降准这一低成本、释放中长期资金的方式替换期限短、成本相对较高的MLF资金,可以降低银行资金成本,进而降低企业融资成本。

兴业银行首席经济学家鲁政委也表示,再度降准置换MLF,可拉长资金的期限结构,有助于压缩期限利差;持续的降准,最终会有助于改善市场风险偏好,压缩信用利差,改善民营企业融资条件。

央行相关负责人也表示,本次降准的主要目的是以下两方面:

1、优化流动性结构,增强金融服务实体经济能力。当前,随着信贷投放的增加,金融机构中长期流动性需求也在增长。此时适当降低法定存款准备金率,置换一部分央行借贷资金,能够进一步增加银行体系资金的稳定性,优化商业银行和金融市场的流动性结构,降低银行资金成本,进而降低企业融资成本。

2、释放约7500亿元增量资金,可以增加金融机构支持小微企业、民营企业和创新型企业的资金来源,促进提高经济创新活力和韧性,增强内生经济增长动力,推动实体经济健康发展。

关键点二:此时宣布降准消息的特殊用意

不过,即便市场猜到了央行近期要降准,但都没想到会选择在国庆假期最后一天宣布此消息。要知道,按照央行过去的习惯,都是周五傍晚发重磅消息。所以结合上述分析的MLF和国库定存大规模到期时点,以及央行发消息的习惯,此前市场不少分析人士预测,第四轮降准会在10月12日(下周五)宣布。

但为何央行会选择在今日宣布呢?有何特殊用意?

有市场人士认为,这或许是为了对冲国庆假期海外金融市场剧烈波动,防止明日国内金融市场开盘后大幅度补跌有关。在过去一周里,受美元持续走强影响和美债收益率大涨影响,海外多国金融市场再度上演股债汇三杀,离岸人民币兑美元汇率上演过山车行情,多次跌破6.90重要关口。外围市场的波动必定会波及国内市场,此时宣布降准消息,无疑是释放重大利好对冲负面影响。

西南证券宏观团队认为,在外部利率攀升,美国国债利率达到近7年高位,而美元再度升值环境下,央行继续降准,显示央行政策已经明确的以稳定国内经济和金融市场为主。

前海开源基金管理有限公司执行总经理杨德龙就表示,节假日期间,外围市场出现不同程度下跌,由于美债收益率不断攀升,美股开始出现抛售,而港股跌幅更大,欧洲和其他亚太股市也普遍出现下跌,给A股节后开盘造成很大压力。央行降准无疑是场“及时雨”,可以抵消外围市场下跌的压力,有利于提振市场信心,延续节前反弹走势。此时宣布降准可以大幅提升股市信心,有利于“红十月”行情展开,进而四季度启动中级反弹行情。

因此,明日A股开盘后的走势,可能会比此前预期的要好不少。

关键点三:降准力度超预期,央行称不改货币政策取向

本次定向降准有两大超预期的方面,一是宣布的时点超预期,另一个则是降准的力度超预期。

本次降准1个百分点,共释放资金1.2万亿元,除置换到期的4500亿元MLF资金外,还另外释放增量资金高达7500亿元。相比之下,今年6月宣布的第三次定向降准只下调0.5个百分点的存款准备金率,释放净流动性约4000亿元;今年4月宣布的第二次定向降准尽管也下调了1个百分点的存款准备金率,但释放的增量资金也只有4000亿元左右。

在此之前,不少机构认为央行本次降准会下调0.5个百分点,但实际却降了1个百分点。为何央行会释放如此多的增量资金,是否意味着大水漫灌?

对此,央行有关负责人解释称,本次降准仍属于定向调控,银行体系流动性总量基本稳定,银根是稳健中性的,货币政策取向没有改变。降准释放的部分资金用于偿还中期借贷便利,属于两种流动性调节工具的替代,而余下资金则与10月中下旬的税期形成对冲,因此,在优化流动性结构的同时,银行体系流动性的总量基本没有变化。央行将继续实施稳健中性的货币政策,不搞大水漫灌,注重定向调控,保持流动性合理充裕,引导货币信贷和社会融资规模合理增长,为高质量发展和供给侧结构性改革营造适宜的货币金融环境。

民生银行首席研究员温彬也表示,另外新增的7500亿元会和缴税形成对冲,因此,在流动性总量保持相对稳定的前提下,有助于优化流动性结果,一方面相对于MLF工具而言,降准可以使金融机构获得稳定的长期资金,做好资产负债管理;另一方面降准后有利于降低金融机构资金成本,进而降低实体经济融资成本,体现了货币政策继续保持稳健中性的基调。

中信证券首席固定收益分析师明明称,降准支持实体经济。从GDP增速、工业增加值和PMI指标来看,当前实体经济确实面临一定的下行压力,而在金融收缩阶段,以民营企业、小微企业为代表的微观经济主体的融资渠道收窄、融资需求难以得到满足。总体来说,M2增速和社融增速仍然处于较低水平,本次降准仍然以满足融资需求为目的,并不是大水漫灌。

关键点四:人民币贬值压力犹存

毫无疑问,再次降准释放长期低成本资金,对银行、股市、企业来说都是利好,但在给市场提供利好的同时,有机构担心降准会给人民币汇率造成贬值压力。

交银国际董事总经理洪灝表示,此次降准市场应早已预期。选择这个时间节点操作,对流动性、预期、情绪影响皆偏中性。看来九月经济数据进一步明显放缓,人民币贬值压力仍存。

不过,市场也在普遍认为,尽管人民币贬值压力仍存,但相对可控。明明表示,本次降准仍然是实质中性的货币政策操作,而央行也不排除使用其他必要措施(包括逆周期因子、掉期操作等)稳定市场预期,维持汇率的基本稳定。

央行相关负责人表示,本次降准弥补了银行体系流动性缺口,优化了流动性结构,银根并没有放松,市场利率是稳定的,广义货币(M2)和社会融资规模增长率与名义GDP增长率基本匹配,是合理适度的,不会形成贬值压力。本次降准有利于促进经济结构调整,推动高质量发展,经济基本面对人民币汇率的支撑更加巩固。作为大型发展中经济体,中国出口有较强的竞争力,同时,中国经济以内需为主,制造业门类齐全,产业体系较为完善,进口依存度适中,人民币汇率有充足的条件保持在合理均衡水平上的基本稳定。中国人民银行将继续采取必要措施,稳定市场预期,保持外汇市场平稳运行。

不过,由于国庆期间离岸人民币兑美元汇率上演过山车般行情,多次突破6.90重要关口,目前在岸和离岸价差高达300点,所以市场普遍认为,节后在岸人民币兑美元汇率仍会小幅补跌,但幅度可控,短期内不太可能破7。

百万用户都在看

假期不平静!多国货币遭冲击,22个主要货币贬值排名出炉,人民币啥情况?明天开盘补跌恐难免

范冰冰偷逃税事发其实无关小崔,更无关戾气和运气!决定个人命运的是"判断"而非"选择"

影视行业寒冬来了!冯小刚徐静蕾等明星资本大撤离,霍尔果斯上百家影视公司集体注销,节后影视股承压

重磅!多家券商暂停股票质押业务,融资门槛一提再提,地产行业已有券商拒接单,场外、绕标质押成两大风险点

新兴市场危机又来!多国货币暴跌重启,美国今晚公布这一数据或再掀全球动荡,节后人民币汇率如何应对

十一假期海外股市揪心!港股连跌三日蒸发1.4万亿,美股昨晚全线下挫,新兴市场股债双杀…A股节后能安否?

券商中国是证券市场权威媒体《证券时报》旗下新媒体,券商中国对该平台所刊载的原创内容享有著作权,未经授权禁止转载,否则将追究相应法律责任。

ID:quanshangcn

Tips:在券商中国微信号页面输入证券代码、简称即可查看个股行情及最新公告;输入基金代码、简称即可查看基金净值。

有一种美好习惯,叫做阅后点赞