券商股探底回升,券商业绩探底了吗?

算上刚刚上市的长城证券,目前已有10家上市券商公布了三季度报。正如业内预期,五大业务线全线下滑,10家券商前三季度归母净利润全部下滑,山西证券是唯一营收实现同比正增长的券商,原因是其他业务的仓单收入增加。

包括股权质押业务在内的信用业务被视为今年券商业务最大的风险点之一,该板块在各业务线中表现最差,成为拖累券商业绩的最主要因素。据目前披露情况初步计算,该项业务净收入整体同比下滑71.58%。

受一级证券发行审核趋严、趋缓等因素影响,投行业务的业绩难看。10家券商前三季度投行业务手续费净收入均同比下滑,券商中国记者简单计算,平均净收入同比下滑43.88%,需要提醒的是,本文数据均为合并口径。

不过,随着近日多部委联合发声表态稳定市场,并积极稳妥化解股票质押流动性风险,各大救市资金也已经蠢蠢欲动,有望初步缓解股权质押难题。上周,受政策利好影响,券商股走势领先大盘,实现区间涨幅为18.08%。招商证券认为,政策底明确显现,行业政策刺激可期。从增量资金角度来看,券商板块具备持续上涨的基础。

仅1家券商营收正增长,净利润全下滑

券商正遭遇小年,是业界共识。就前三季度营收来说,山西证券是目前唯一实现同比正增长的券商,但多个业务线业绩下滑,其他业务中仓单收入增加近八成,是营收正增长的主要原因。

受错综复杂的宏观经济环境影响,10家上市券商归母净利润全部下滑,其中下滑幅度最大的为东吴证券和国海证券,同比下滑超75%。

之前国海证券发布的业绩预告中解释了净利润下滑的原因,2018年前三季度,一级市场股权融资业务节奏放缓,二级市场股票走势持续回落,两市成交额同比下降幅度较大。受股票市场持续下跌、成交额萎缩、股权融资规模减少等市场因素及报告期内公司部分业务受限的不利影响,公司投行、自营、经纪等业务收入同比下降,整体业绩下滑。

山西证券虽然营收同比增长近三成,但归母净利润下滑近七成。为何会出现这种的反差?营收增长主要原因是其他业务的仓单收入增加近八成;归母净利润下滑既因其他业务支出大增,也与低迷的市场直接相关,经纪、投行、信用等各业务板块收入大幅缩水。

信用业务:5家亏损,仅1家收入正增长

包括两融业务和股权质押业务在内的信用业务被视为今年券商业务最大的风险点之一,而前九月业绩与业界预期一致,在各业务线中表现最差。

就目前公布三季报的10家上市券商中,5家该项业务实现亏损,其中3家亏幅增大。华西证券是唯一该业务实现正增长的券商。券商中国记者初步计算,该项业务净收入整体同比下滑71.58%。

东吴证券前三季度的利息净收入为亏损4.81亿元,较去年同期亏幅增大,原因主要是由于存放金融同业利息减少及外部融资利息支出增加所致。

国海证券前三季度利息净收入亏损4.10亿元,同样亏幅增大。除了上述原因,国海证券还表示,卖出回购金融资产款利息支出、拆入资金利息支出、应付债券利息支出增加。

就在国海证券披露的10例其他诉讼、仲裁事项中,有8例关于股票质押式回购交易合同违约,其中有一起已经计提资产减值准备金额逾3000万元。据三季度报以及计提资产减值准备的公告,2017年3月27日,公司与融资人开展一项初始交易金额为4800万元的股票质押回购交易业务,截至2018年9月30日,该笔业务融出资金本金余额为3510万元。融资人未按照业务协议约定履行购回或补充质押的义务,构成违约。公司根据相关会计政策对该笔金融资产进行减值测试,确认累计计提买入返售金融资产减值准备3037.03万元,包括对股票质押式回购业务按单项计提资产减值准备1998.59万元、对股票质押式回购业务按组合计提资产减值准备1038.44万元。

投行业务平均收入下滑4成

受一级证券发行审核趋严、趋缓等因素影响,投行线的业绩数据比经纪业务的数据更加难看。

8家券商前三季度投行业务手续费净收入均同比下滑,券商中国记者简单计算,平均净收入同比下滑43.88%。

投行收入下滑幅度超过一半的有华西证券、山西证券、国海证券、广发证券等。其中广发证券上半年投行业务手续费净收入为9.25亿元,较去年同期下滑51.09%。券商中国记者据wind梳理,广发证券前三季度共完成了1279.23亿元的主承销金额,较去年同期募资1336.85亿元,略少4.31%。其中今年前三季度的首发募集金额34.76亿元,较去年同期首发募资139.99亿元,缩水了75.17%。

据券商中国记者梳理,今年前三季度,证券发行审核趋缓、趋严,不论是过会率还是融资额,同比都缩水不少。今年前三季度月均上会企业数量为18.44家,较去年同期锐减59%;今年月均过会企业数量为9.78家,较去年同期月均过会数量减少7成。

整体来看,今年前三季度,券商股权承销金额为1.02万亿,去年同期的股权承销金额为1.17万亿,同比减少了12.82%。其中,首发承销金额为1154.23亿元,同比减少了三成;增发金额(包括投行为主承销商和财务顾问)为6349.40亿元,同比减少27.72%。

经纪业务全线下滑

一方面佣金率不断下滑,另一方面股票成交量日益低迷。10家上市券商经纪业务全部同比下滑。广发证券前三季度经纪业务手续费净收入27.29亿元,目前排名第一,同比下滑17.40%。

这10家券商中,经纪业务手续费净收入下滑幅度最小的是天风证券,前三季度实现经纪业务手续费净收入4.20亿元,同比下滑2.78%。其他券商经纪业务手续费净收入同比下滑幅度均在20%左右。

2018年1-9月累计日均股基交易额3905.7亿元,同比下滑15.3%。各家券商经纪业务都受市场波及。据券商中国获悉的数据,9月份北京地区所有券商营业部的盈利总额不足500万。今年年中以来,券商减员、降薪的传闻不绝于耳,券商中报数据也证实上市券商的确在减员,大多为经纪业务人员自然流失或减员增效。

自营收入实现分化

根据“自营收入=投资净收益-对联营企业和合营企业的投资收益+公允值变动的净收益。”的公式来计算,10家券商的自营业务收入正在分化,有券商该项业务同比增幅超过8成,也有券商自营业务降幅超过4成。

广发证券前三季度实现自营业务收入35.10亿元,较去年同期下滑了42.26%。其中公允价值变动收益为亏损19.46亿元,较去年同期亏损额大幅增加,广发证券解释原因为本期交易性及衍生金融资产公允价值变动所致。

申万宏源的自营收入为35.55亿元,同比增加51.33%。其中投资收益为36.83亿元,较去年同期增加40.09%;公允价值变动损失减少,是因为受金融资产公允价值变动影响。

东吴证券的自营收入同比下滑了32%,其中,对联营企业和合营企业的投资收益减少72.11%,主要是由于报告期内对联营企业的投资收益减少所致;公允价值变动收入亏损1.92亿元,主要是由于本期公司金融工具浮亏较上期增加所致。

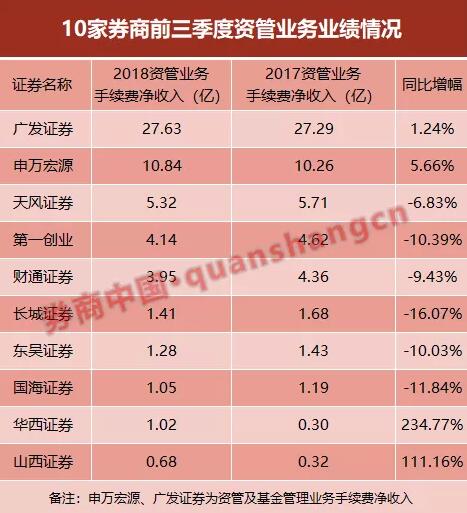

资管业务:6家同比下滑

根据10家券商公布的资管业务手续费净收入(有些券商公布数据为资管及基金管理业务手续费净收入,同比口径一致),有4家券商实现了同比增长,有6家券商同比下滑。其中华西证券和山西证券基数较小,同比增幅均超过了100%。

广发证券前三季度的资产管理及基金管理业务手续费净收入为27.63亿元,同比微增1.24%。据wind统计,今年前三季度,上市券商资管子公司累计营收超过10个亿的有东证资管、华泰资管、国君资管以及广发资管4家,这4家净利润都超过5个亿。

就行业来看,资管新规威力之下,券商资产管理规模继续萎缩,据基金业协会日前公布的9月资管最新数据,券商资管三季末管理规模仅剩13.84万亿,比今年年初16.57万亿减少了2.73万亿,更比去年规模最高峰(18.77万亿)下降了近5万亿。

行业寒冬到来,或正是行业重新洗牌的时机,回归主动管理将成为券商"长周期"发展阶段需要练就的核心竞争力。

机构:券商板块四季度可期

上周,受政策利好影响,券商股走势良好。从22日至26日,券商板块的区间涨幅为18.08%,该区间内大盘的涨幅仅为1.90%。招商证券研报表示,近 10 年来,券商板块在四季度均有明显表现,并较市场具有明显超额收益。

近日,多部委联合发声表态当前股市估值处于历史较低水平,积极稳妥化解股票质押流动性风险,支持民营经济高质量发展。招商证券认为,政策底明确显现,行业政策刺激可期。从增量资金角度来看,券商板块具备持续上涨的基础。

中信建投证券表示,下半年国内经济结构调整仍面临诸多挑战,中美贸易战的发酵使得经济前景面临较大的不确定性,市场对资本外流的担忧加剧,券商板块业绩或继续承压; 在监管层底线思维的指导之下,券商板块向下风险较小,但向上动力不足,短期内或继续磨底态势。 同时,证券业分化逐步提速, 龙头券商普遍拥有较强的资本实力、丰富的机构客户资源和完善的风险控制制度,在传统业务的转型升级及创新业务的牌照申请上均占得先机,长线价值投资机会逐步显现。

广发非银认为,中长期而言,首批养老目标基金获批,长线增量资金可期;行业加速分化,龙头券商抢占机构客户、衍生品业务先发优势;腾讯入股中金、阿里入股华泰,头部券商的反卡位,将在未来行业复苏中凸显优势。