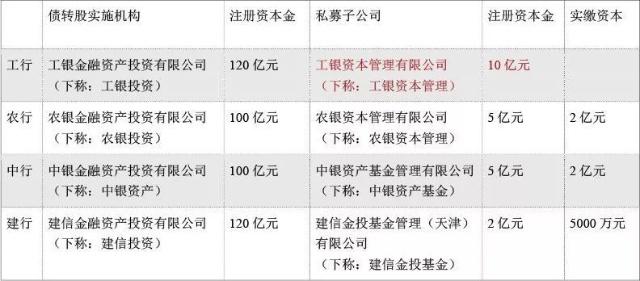

去年11月,中行旗下债转股实施机构中银资产获批开业,宣告四大行债转股实施机构全部落地。

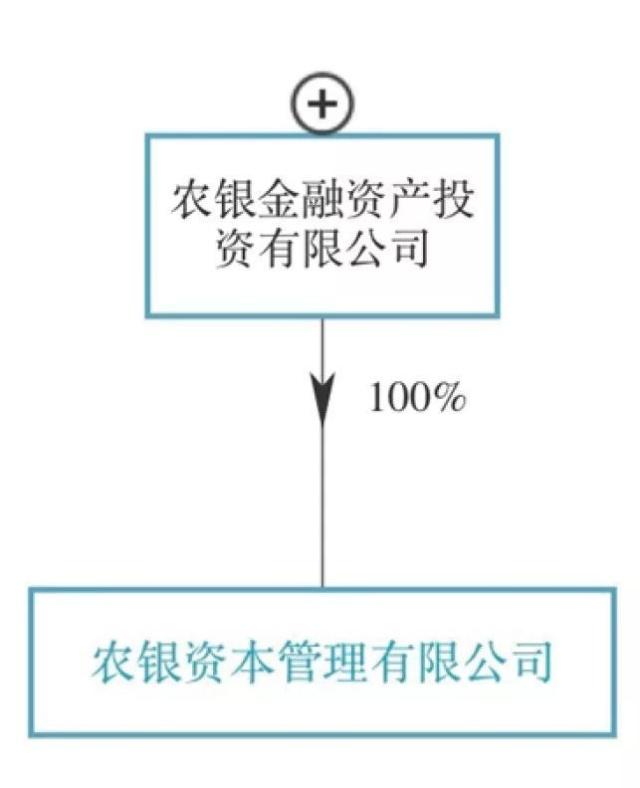

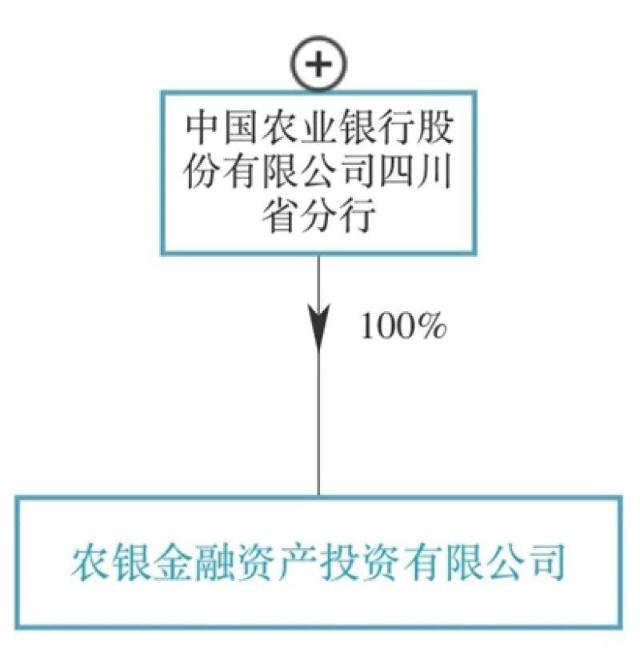

一年后,农行、建行、中行的市场化债转股实施机构,均全资设立私募基金子公司,并在基金业协会完成备案登记;工行则是债转股实施机构本身作为私募基金管理人,进行了备案登记。

中国证券投资基金业协会信息显示,中银资产基金管理有限公司于11月28日完成私募基金管理人登记

不过,四大行齐齐进军私募,也不是奔着什么甜头,还是为了解决那个棘手的“债转股”市场化募资问题。

中国证券投资基金业协会(下称“基金业协会”)信息显示,这四家私募基金管理人的机构类型均为:私募股权、创业投资基金管理人。

从股权结构看,四大行100%持有债转股实施机构,实施机构也100%持有私募子公司。

(来源:wind)

高管多具备投资、风控经验

人员构成上,债转股实施机构与私募子公司存在高管间互相任职。高管层多曾任职于金融市场部或风控部门。

比如,中银资产基金法定代表人李盛是公司执行董事、总经理,同时兼任中银资产总经理。曾就职于中行风险管理部和公司金融部。

农银资本管理法定代表人宋迎春是公司执行董事、总经理,同时兼任农银投资党委委员、投资决策委员会委员,此前任职于农银国际(中国)投资有限公司。

建信金投基金法定代表人谢海玉是公司执行董事、总经理,同时兼任建信投资副总裁兼首席投资官,此前就职于建行金融市场部。

工行10亿元新设私募基金子公司

尽管工行已有债转股实施机构本身作为私募基金管理人进行备案登记,但wind中国企业库显示,11月22日,工银投资全资设立工银资本管理,注册资本金10亿元,其法定代表人陆胜东是工银投资副总裁;经营范围与建信金投基金、农银资本管理相类似,疑似工银投资的私募基金子公司。

农行私募基金率先落地

农银资本管理率先登记备案私募股权投资基金“润农瑞行一号(嘉兴)投资合伙企业(有限合伙)”(下称“润农瑞行一号”)。农行是其托管行。

西安瑞行城市热力发展集团有限公司(下称“瑞行集团”)官网信息显示,9月28日,瑞行集团与数家机构签署增资扩股协议及股东协议。其中,农银资本旗下的润农瑞行一号增资10亿元,成为该轮增资扩股的领投方。

“债转股”募资难,监管的焦灼点

谋求设立私募股权投资基金的背后,是政策的推动。因为债转股项目投资规模大、期限长、收益波动大、退出难度高等,客观上存在募资难度。

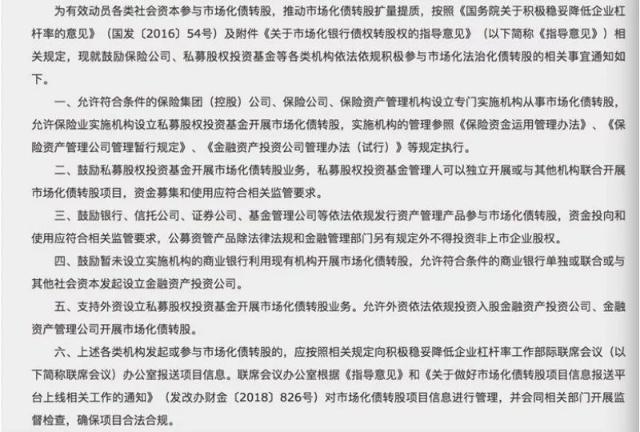

监管也在多个文件中,试图探求解决路径。

6月,银保监会发布《金融资产投资公司管理办法(试行)》明确,作为银行市场化债转股实施机构的金融资产投资公司,可以设立附属机构,由其申请成为私募股权投资基金管理人,设立私募股权投资基金,面向合格投资者募集资金实施债转股。

8月,发改委等五部门印发《2018年降低企业杠杆率工作要点》,明确支持金融资产投资公司通过发行专项用于市场化债转股的私募资管产品、设立子公司作为管理人发起私募股权投资基金等方式,募集股权性资金开展市场化债转股。

11月,发改委等五部门发布《关于鼓励相关机构参与市场化债转股的通知》,鼓励保险公司、私募股权投资基金等各类机构积极参与市场化债转股。

总体影响或有限

市场化债转股自推进以来,便面临着来自募、投、管、退各环节、各方面的挑战。东吴证券研报指出,市场化债转股资金主要来源于银行出资和社会募集。然而,期限、风险和收益的不匹配,导致从市场募集资金存在困难。

交通银行首席银行分析师许文兵告知记者,目前债转股最主要的资金来源依然是银行自有资金和人民银行提供的流动性支持。

具体而言,一是银行成立债转股实施机构时投入的资本金,在前期资金体量较大;二是人民银行为进一步推进市场化法治化“债转股”,下调了人民币存款准备金率0.5个百分点,也可释放出一笔资金。

那么,设立私募股权投资基金,能否有效缓解债转股在市场化募资方面的难题?投资者对债转股投资标的感兴趣吗?

一位银行资产管理部人士坦言,需要进行债转股的企业,一般存在经营、融资结构等方面问题,市场对此类企业态度偏谨慎。银行可以通过注资、政策扶持等去吸引融资,但市场机构在研判上还是会看重公司主体的信用情况。“可能会吸引一些高风险偏好的投资者。”

“发起私募股权投资基金,可能对债转股资金来源的丰富有一定帮助,但从对债转股资金的运用看,帮助相对有限,更多地是拓展债转股可面对的投资者群体。”许文兵说。

他进一步分析,未来可能有资管计划或相匹配的投资者提供市场化的资金来源。但在资管新规不允许期限错配的政策影响下,过去可以通过非标产品或信托计划来对接债转股项目,未来这样的对接渠道会减少。因此资金进入债转股领域的增速可能有限。