史上最严停复牌制度出台后,停牌长达9个月的上海莱士(002252)复牌了,但开盘即告跌停且全天趴在跌停板上纹丝不动,收盘时仍有227.61万手的封单,投资者对上海莱士公布的391亿元人民币并购重组案采取了“用脚投票”的态度。

重压之下 复牌发布并购重组公告

上海莱士成立于1988年,属中外合资血液制品大型生产企业,专业从事血液制品、疫苗、诊断试剂及检测器具生产和销售并提供检测服务。今年2月13日,上海莱士因筹划重大资产重组事项停牌且一停9月,被称为“停牌钉子户”。

11月6日,证监会出台最严停复牌制度,明确提出将压缩重大事项停牌期限,上市公司股票超过规定期限仍不复牌的,原则上应当强制其股票复牌,“不得以相关事项不确定为由随意申请股票停牌”。

上海莱士此次复牌并公告重组预案,被视为停复牌制度重压之下匆匆做出的应对之举。

公告称,拟通过发行股份及/或支付现金方式,获取天诚德国和GDS100%股权,天诚德国的100%股权拟作价约5.89亿欧元,GDS的100%股权拟作价约50亿美元,两项交易总金额折合人民币约391亿元。

同时,本次交易拟向不超过10名投资者非公开发行股票募集配套资金,募集配套资金总额不超过30亿元。

GDS是基立福的全资子公司,专业从事血液检测设备和试剂生产的血液检测,主要业务涵盖输血医疗中的核酸检测、免疫抗原和血型检测等;天诚德国为非经营性持股公司,其下属实际经营主体为Biotest。

上海莱士称,与GDS的重组将会大大提升公司在血液检测市场方面的实力与行业知名度,同时也能弥补国内血液检测市场产品品类较少、技术能力不高的不足。

如若并购顺利,这将是中国医药界截至目前最大的并购案。

复牌即跌停 市场信心不足

从公告的预案来看,显然有些准备不足,多项核心条款并未确定和披露,如标的最终作价、购买GDS的股份比例、购买资产发行股份的数量、标的财务数据等。对此,市场似乎并不是特别看好这次并购重组。

一方面,上海莱士手上的现金并不多。10月29日披露的三季报显示,前三季度公司实现营收14.09亿元,同比下滑3.99%;同期归母净利润为亏损12.93亿元,同比下滑237.51%;扣除非经常性损益的净利润则为4.08亿元,同比下滑16.76%。同时,公司预计2018年度净利润亏损9.6亿元至12.11亿元。

今年3月,上海莱士一季度炒股亏了近9亿元。上海莱士回应,公司主营业务经营稳定,由于资本市场波动,公司证券投资产生较大损失,这是导致净利润亏损的主因。

业绩不佳的上海莱士能否募集配套资金30亿元,人们不禁要打一个问号。

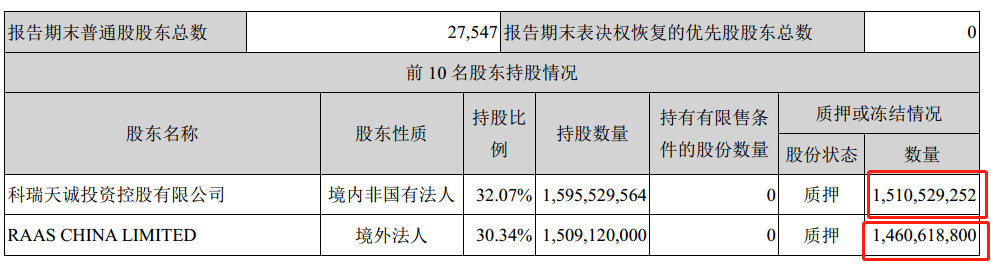

另一方面,高质押也是市场不看好此次并购重组的原因之一。截至三季度末,控股股东科瑞天诚和莱士中国合计持有上海莱士31.05亿股。科瑞天诚质押股份数量为15.11亿股,莱士中国质押股份数量为14.61亿股,合计质押股份数量为29.71亿股。

上海莱士停牌前换手率极低,停牌前4个月里,上海莱士多数交易日换手率都在0.10%以下,最大的换手率发生在2017年12月27日,换手率为0.22%。

从盘面来看,公司股价从2012年底至2015年11月大幅走高,涨幅一度超过10倍,随后基本处于盘跌状态。并购重组的消息并未能进一步刺激上海莱士的股价,今日一开盘便直扑跌停,截至收盘,上海莱士报17.57元,跌幅9.99%,成交额1921万元,换手率0.02%。