12月12日,青岛银行发布公告称,原定于12月13日的新股申购,延迟至2019年1月4日,发行价格为4.52元/股。青岛银行相关负责人对此表示,延迟发行是因为定价市盈率超过行业平均市盈率。

据公告显示,截至2018年12月10日,中证指数发布的行业近一个月平均静态市盈率为6.72倍。青岛银行本次发行价格4.52元/股对应的摊薄后静态市盈率为10.81倍,高于中证指数上述静态市盈率和可比公司平均市盈率。

事实上,多家A股上市银行来说都曾遭遇过相同的烦恼。

一位业内人士向券商中国记者表示:“这个现象很正常,很多银行都遇到过这种情况,因为市盈率是根据行业平均市盈率决定的,若按照监管要求,发行价必须保证1倍静态PB,这就导致目前很多银行市盈率很容易就高于行业平均,这个也可以说是制度或者定价上的约束所造成。”

青岛银行推迟发行

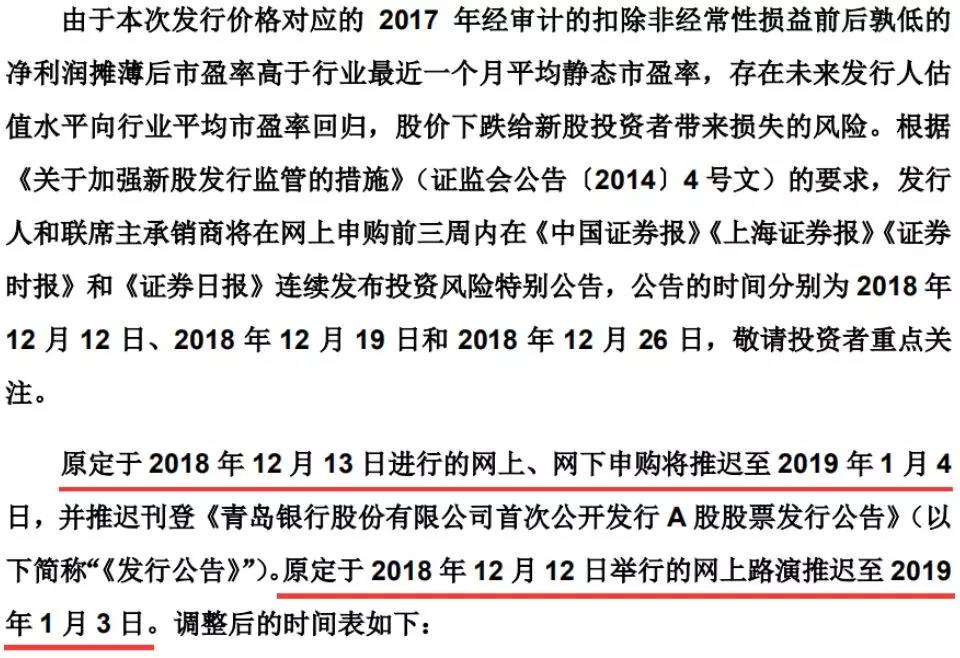

12月12日,青岛银行发布公告称,原定于12月13日的IPO新股申购,延迟至2019年1月4日,发行价格为4.52元/股。另外,原定于2018年12月12日举行的网上路演推迟至2019年1月3日。

据公告显示,青岛银行所属行业为“J66货币金融服务”,截至2018年12月10日,中证指数有限公司发布的行业最近一个月平均静态市盈率为6.72倍。青岛银行本次发行价格4.52元对应的摊薄后静态市盈率为10.81倍,高于中证指数有限公司发布的行业最近一个月平均静态市盈率和可比公司平均市盈率。

青岛银行在公告里也表示:“由于本次发行价格对应的2017年经审计的扣除非经常性损益前后孰低的净利润摊薄后市盈率高于行业最近一个月平均静态市盈率,存在未来发行人估值水平向行业平均市盈率回归,股价下跌给新股投资者带来损失的风险。”

据悉,青岛银行首次公开发行不超过4.51亿股人民币普通股,全部为新股转让,发行定价为4.52元/股。本次发行的保荐机构(联席主承销商)为中信证券,联席主承销商为中泰证券。

此外,若本次发行成功,青岛银行预计募集资金总额为20.38亿元,扣除发行费用约7584.72万元后,预计募集资金净额为19.63亿元。银行本次公开发行新股所募集的资金扣除发行费用后,将全部用于充实核心一级资本,提高资本充足率。

多家银行都曾面临同样问题

事实上,随着多家地方银行不断成功上市,银行推迟首发申购的案例也不再是个例,券商中国记者注意到,这些银行推迟发行原因只有一个——银行新股发行市盈率高于所属行业二级市场平均市盈率。

据悉,2018年成功在A股破冰的紫金银行就遭遇过同样的境遇,据其11月公告称,由于当次发行价格对应的2018年摊薄后市盈率高于中证指数发布的定价日前一个月行业平均静态市盈率,因此推迟发行时间。

若按询价确定的发行价格计算市盈率,其中每股收益按照2017年经审计的扣除非经常性损益前后孰低的归属于母公司股东净利润除以本次发行后的总股本计算,紫金银行发行价格3.14元/股对应的市盈率为10.85倍。

若按询价确定的发行价格计算市盈率,其中每股收益按照2017年经审计的扣除非经常性损益前后孰低的归属于母公司股东净利润除以本次发行前的总股本计算,该行发行价格3.14元/股对应的市盈率为9.76倍。不难看出,上述市盈率均高于中证指数发布的该行业当月平均静态市盈率(6.86倍)。

值得注意的是,此前上市的成都银行、无锡银行、江苏银行以及江阴银行均因“新股发行价对应的摊薄后发行市盈率高于所属行业二级市场市盈率”,而被迫延期发行。

有行业分析师称:“这个现象很正常,很多银行都遇到过这种情况,现在上市公司的市盈率是根据行业平均市盈率来定价的,但大部分银行的PB是破净的,若股价按照监管规定来定价,发行价按要求应该定在静态PB一倍以上,因此市盈率很容易就高于行业平均水平,这个也可以说是制度或者定价上的约束所造成。”

上述人士表示,但是这个规定是针对所有上市公司规定,其实发行价定高基本在别的行业不太存在,一般以发行价定价的话市盈率都是合规的,这个规定也是为了保护投资者的角度出发,避免部分个股炒高股价,只不过从银行业来看可能存在一定不合理的地方。

原标题:又增加一例!市盈率过高,青岛银行网上网下申购推迟进行,多家银行都曾经历这一烦恼