原标题:金融委定调,证监会快速放行银行千亿再融资!不过,发行“姿势”要换一换

在金融委办公室召开专题会议研究多渠道支持银行补充资本后,银行股再融资重新提速。本周,四家银行1460亿元再融资计划火速获得证监会核准批复。

未来六个月内,新一轮银行再融资将成为市场亮点。与此前不同的是,银行股再融资已从此前定增模式,演变到了可转债模式。市场人士强调,1460亿元的可转债再融资对于二级市场冲击有限。

四家银行再融资计划火速获批

27日晚间,证监会一口气核准了三家银行再融资方案,1200亿元可转债发行即将正式启动。其中交通银行、中信银行和江苏银行,分别发行600亿元、400亿元、200亿元可转债。

加上26日拿到批文的平安银行,共计有4家银行的1460亿元转债蓄势待发。

而此前,融资方案从过会到拿到批文,多半需要花超过一个月的时间。而交通银行、中信银行和平安银行耗时不超过10个工作日。

根据公告,这些可转债将在未来6个月内启动发行。除此之外,浦发银行500亿元可转债方案也已通过股东大会,等待监管放行。

此轮再融资与之前不同。步入2018年,可转债渐渐成为主流融资方式,而定增案例仅有两例,而配股在2013年后就再无启动。

天风证券分析师廖志明表示,可转债是银行补充一级资本的重要工具。可转债在转股之前权益部分可计入其他权益工具,补充其他一级资本,转股后则可补充核心一级资本。近一两年,顺应监管引导,不少上市银行推出规模较大的可转债发行计划,以缓解一级资本压力。

资料显示,从2017年开始,不少银行便开始尝试发行可转债融资,比如光大银行、宁波银行以及多家农商行累计发行了7只可转债,已成为银行股再融资的重要工具。

“与其他资本工具不同,可转债可以在未来条件合适的情形下,转换成股票,从而补充核心一级资本,这也是上市银行发行可转债的初衷。不少银行在发行过程中已经明确说明转债转股对于核心一级资本的拉动作用。”一位金融机构人士向记者表示。

补充核心一级资本也是当下银行再融资的主要诉求。

兴业银行首席经济学家鲁政委表示,由于信贷对于实体经济支持力度不会减弱,信贷增速又明显快于资本留存增速,因此外延性融资不可避免。此前金融委拟推动发行的永续债在补充一级资本方面有比较大的优势,但并不能缓解银行对于补充核心一级资本的压力。

发行仍存挑战 定价是关键

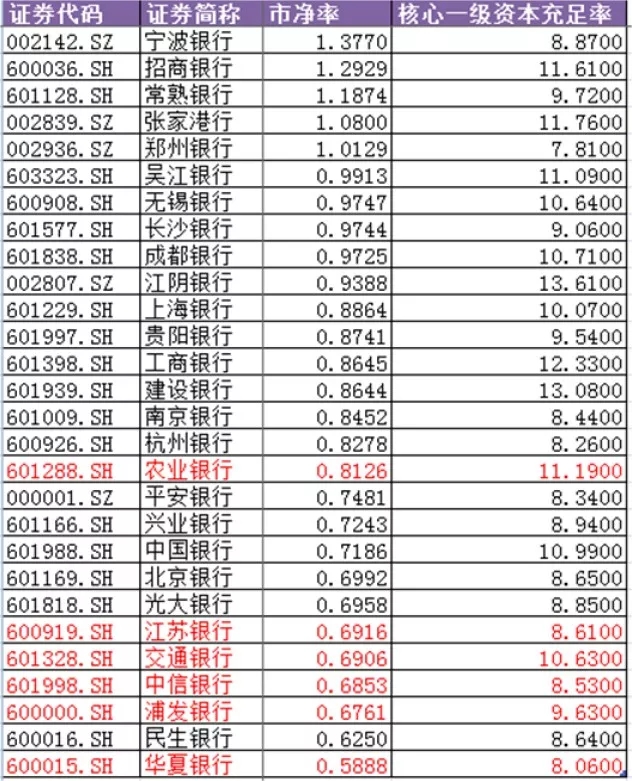

虽然证监会快速放行了千亿可转债,但银行股价低迷,让可转债定价十分困难。

数据来源:Wind资讯

上述金融机构人士表示,可转债发行过程中,转股价格不能低于净资产。而目前即将发行可转债的四家银行股价都十分低迷,仅在每股净资产七折附近。因此,如何顺利在未来六个月内启动发行,对这几家银行而言是一个不小的挑战。

多家券商机构在其最新研报中表示,解决这个难题的最好办法,是有一轮银行股的估值修复行情。不过,在市场一致悲观预期下,不少机构也提出了提高债券利率的想法。

廖志明表示,实际上此前银行再融资过程中,出现了战略股东较高溢价认购的现象,比如华夏银行。而可转债转股价也可以参考这点。

同时,更多投资者还是要看银行未来的成长性。

从近期机构调研反馈看,四家银行经营亮点都较为突出。其中,交通银行有着较强综合性优势,经营稳健,同时在信用卡领域优势明显,风控能力强;平安银行和中信银行都在金融科技领域有着不错的探索;江苏银行在金融科技服务小微企业领域有很强的竞争力。

中泰证券韩坪在其最新的报告中表示,目前静态看,四家银行转债发行有一定难度,但此种方式对于二级市场影响较小。重要的是,2019年在经济企稳后,有可能会出现银行股估值修复行情。

鲁政委告诉记者,一些银行实际应该注重再融资问题,适度释放业绩,增加内生资本补充的路径。