百隆东方称其持有的棉花期货持仓合约浮亏7108.74万元。而在众人正唏嘘上市公司参与商品期货交易风险极大时,却出现一家公司靠“炒”棉花期货,实现盈利6631万元。

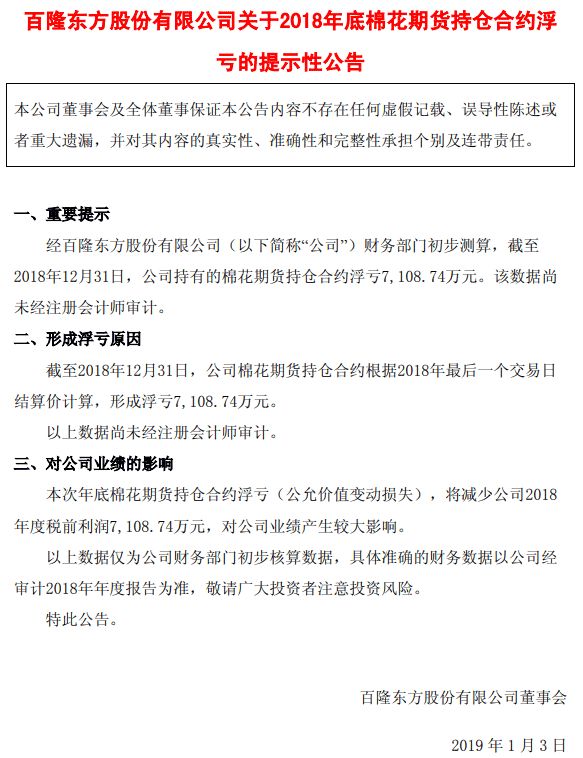

1月2日晚间,百隆东方(601339)1月2日晚间公告发布称,经百隆东方股份有限公司财务部门初步测算,截至2018年12月31日,公司持有的棉花期货持仓合约浮亏7108.74万元。

本次年底棉花期货持仓合约浮亏(公允价值变动损失),将减少公司2018年度税前利润7108.74万元,对公司业绩产生较大影响。

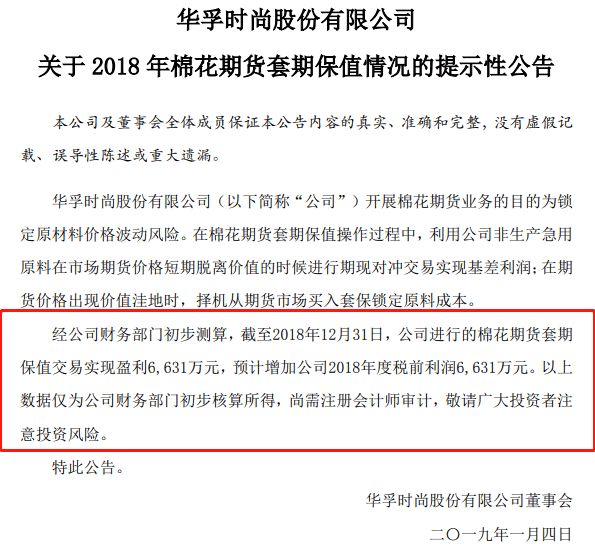

紧接着,1月3日晚间,华孚时尚股份有限公司(以下简称“华孚时尚”)发布公告称,华孚时尚开展棉花期货业务的目的为锁定原材料价格波动风险。

经公司财务部门初步测算,截至2018年12月31日,公司进行的棉花期货套期保值交易实现盈利6,631万元,预计增加公司2018年度税前利润6,631万元。

据此,上证报采访不少业内人士。其中大部分受访对象认为,两家企业从公开信息看,都并未超过套保范围,所产生的浮盈浮亏也均在可控范围,并不像是利用期货工具投机产生的亏损或收益。

据了解,该企业的常规库存量在10万吨左右,而该企业的现货库存量较低,买入套保对应的棉花数量在6.5万吨,用期货建立了虚拟库存替代了现货库存。

该企业的操作并未超出套期保值的范围,套期保值效果要看期货和现货综合表现,是将价格波动风险转为基差波动风险,基差=现货—期货,基差风险大大小于价格波动风险。基差走弱会使得买入套保总体有所盈余,基差走强会使得买入套保总体有所亏损。

百隆东方曾在2018年5月30日发布公告称审议通过《关于开展期货套期保值业务的议案》,决定于2018年度开展棉花期货套期保值操作,期货交易总规模不超过10万吨。从当时到现在期货基差的表现来看,基差相对走强的,也就是说该公司通过买入套期保值总体会有所亏损。

其次,期货的“浮亏”有望在生产部门中以棉花现货成本降低的的方式进行部分补偿。公司在会计处理上或把期货部门和生产部门分开,导致期棉合约价格下跌的过程中期货部门出现浮亏。若公司套保得当,“浮亏”有望在生产部门中以棉花现货成本降低的方式进行部分补偿。

南华期货研究所高级分析师赵广钰表示,实体企业经营中的大宗商品是多种多样的,其经营的商品很有可能是和我们期货上市品种高度相关的非标准品,长期来看标准商品和非标准商品的运行趋势是一致的,但是中短周期中价格会出现一定的背离。

即便经营的就是与上市品种完全一致的标的商品,期现基差也会存在一定幅度的波动。所以无论是运用期货,还是风险管理子公司的场外期权,都会存在一定的风险敞口。

另外,企业现代风险管理中,专业机构会基于价格趋势的判断,实施动态调整套保敞口的管理方法,主动性的保留部分风险敞口,那么对于套保敞口大小和流动资金的管理就需要足够的专业度,如果处理不好,有一定概率会带来实际亏损。

一个巨亏,一个浮盈,两家公司被公众热议,但在很多专业人士眼中,大宗商品相关的企业,进行套期保值过程中,发生浮盈浮亏都是正常现象。

赵广钰认为,企业运用商品期货的本质是发挥其转移风险的功能,根据企业自身经营情况对冲现货链条中的货权及价格风险,而非通过期货市场盈利。

关键在于,部分企业在运用期货套期保值的过程中违背了对冲风险的初衷,将期货作为投机性的工具试图牟利,此种情况很可能带来较大的实际亏损。