今年春节,有没有出境游计划啊?告诉你个好消息——人民币升值了!

1月10日,人民币对美元中间价大涨366基点;在岸和离岸即期汇价双双升穿6.80元关口,创出2018年8月以来新高。截至16:30,在岸人民币收盘大涨505基点,盘中最高涨至6.7762元。有分析人士认为,人民币贬值压力最大的时候已过去,2019年企稳有望。

根据人民币中间价简单测算,兑换1万美元,2018年10月底需要约69800元人民币,而现在只需要68160元人民币,节省了1640元!

新年新气象,7元关口渐行渐远

自2017年以来,每年年初人民币都有一波升值行情,今年也没有缺席。

1月10日,人民币对美元中间价大涨366点,涨幅为0.53%,是2019年以来首次出现超过300点的上调;上调后,中间价报6.8160元,再次回到2018年8月底的位置,创下4个多月新高。

同日,在岸和离岸人民币双双升穿6.8,创出2018年7月末以来新高,7元关口已渐行渐远。

内地银行间外汇市场上,人民币兑美元即期汇率高开在6.8170元,较6.8330元的前收盘价高出160基点。开盘后,在岸人民币快速走高,一举站上6.8元;截至16:30日间交易结束,最高触及6.7762元,收报6.7825元,较前收盘价涨505基点。

香港人民币离岸市场上,人民币兑美元即期汇率亦在内地市场开盘后上演拉升走势,很快升破6.8关口。截至北京时间16:30,最高至6.7823元,最新报6.7861元,较前收盘价涨264点。

人民币升值背后的四大原因

自2017年以来,人民币在1月频繁上演升值戏码。原因何在?美元!美元!美元!

2017年初,美元指数封顶103.82的十余年高位后掉头直跌,点燃了非美货币一轮持续超过20个月的反弹行情。

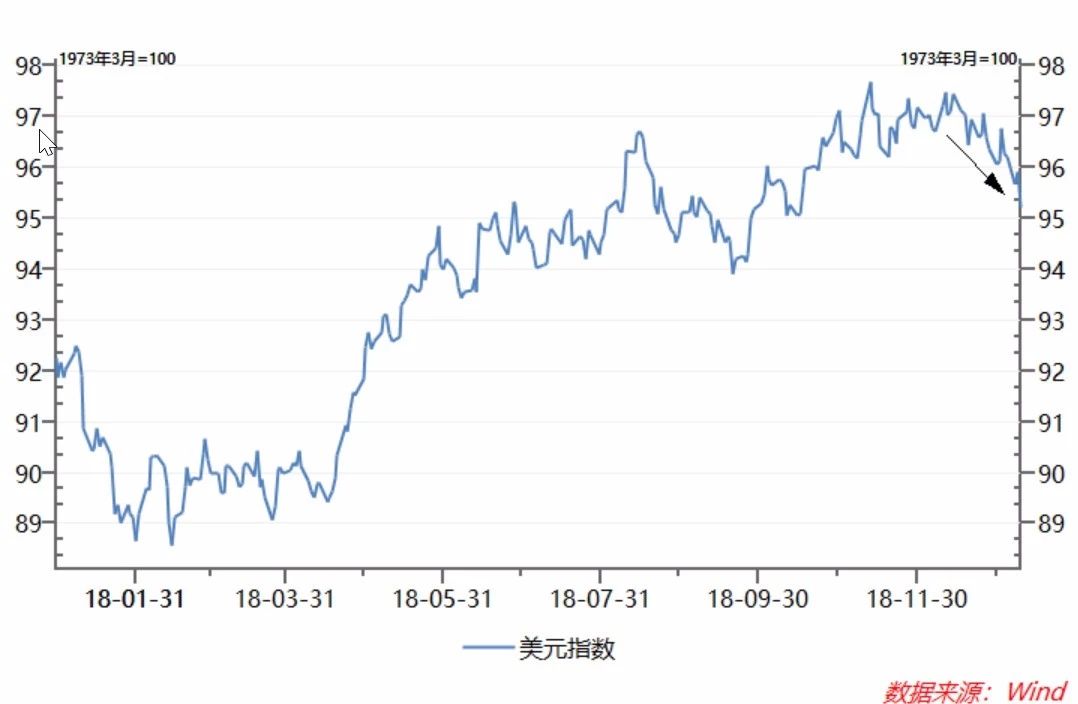

2018年初,美元指数仍未摆脱跌势,人民币对美元在2018年一季度又升值了接近4%。当然,从2018年4月开始,随着美元指数重新走强,人民币对美元旋即转向贬值。

这几天人民币升值,美元还是脱不了“干系”。

美元指数在2018年12月14日创出97.716的18个月新高后趋于回落。本周三,国际市场上美元指数盘中最低至95.117,创了2018年10月18日以来新低。

美元走弱,很大程度上解释了人民币对美元汇率的走强,这应该最近人民币升值的首要原因。

除了美元,还有别的原因吗?有!

“近几日人民币走好与大家对经贸问题担忧情绪趋缓有很大关系。”紫金矿业财务公司外汇运营高级经理黎伟杰认为,近一阶段,人民币对美元升值主要受经贸磋商和美元走势两因素驱动。

1月10日早间,商务部发表声明:中美在京举行经贸问题副部级磋商。

人民银行在2018年第三季度货币政策执行报告中提到,2018年第二季度以来,人民币汇率有所贬值,提到的两点原因,正是“美元指数走强”和“贸易摩擦”。

随着美元指数震荡回落、市场对经贸问题担忧趋缓,前期打压人民币走弱的“负面”因素都逐渐转为边际“利好”,人民币对美元出现修复式反弹也就不足为奇了。

“除此以外,财政减税降费力度持续加大,央行降准政策陆续出台,财政和货币政策纷纷加大了逆周期调节力度,市场对中国经济基本面的谨慎预期也有趋缓迹象。这些因素也对人民币汇率走势起到支撑作用。”黎伟杰称。

还有业内人士透露,前期人民币处于贬值趋势,企业倾向于少结汇、多持汇,积压了不少的外汇头寸;随着美元走势逐渐明朗,特别是最近美元跌势加快,企业结汇意愿增强,短期卖出美元的现象比较集中,一定程度上加快了人民币对美元的升值。

央行曾称,外汇市场容易出现“追涨杀跌”的顺周期行为和“羊群效应”,加剧市场波动。这就是外汇市场的顺周期波动。

市场人士表示,顺周期波动可能出现在人民币贬值的时候,同样也可能出现在升值的时候。如果人民币继续升值,不排除有更多集中结汇的现象,进一步推高汇价、加快人民币反弹。

2019年人民币汇率企稳有望

美元指数回调、人民币汇率反弹,会成为新一轮趋势的起点吗?越来越多的人认为,2019年人民币贬值压力将减轻,但趋势性升值可能还难以看到。

2019年美元指数走低的可能性在增加。招商证券谢亚轩称,2019年美元指数将终结自2012年开启的强势周期。

他认为,美元指数的强弱转换,归根结底是美国经济基本面与其他有关经济体之间力量对比变化的结果,推动美元结束强势的原因包括:

1、欧、美、日之间经济基本面和货币政策由分化到趋同;

2、日本和欧元区再次竞争性贬值推高美元指数可能性的降低;

3、人民币汇率浮动对美元产生的反向外溢效应;

4、美联储加息并不能构成美元指数的支撑因素。

谢亚轩认为,过去数年美元指数的走强对包括人民币在内的诸多资产价格产生压制作用,未来强势美元周期的结束将对一系列资产价格产生重要影响,新兴市场货币有望摆脱承压的局面,人民币汇率有望企稳回升,流向新兴经济体的国际资本有望逐步恢复。

“汇率走势终归要回归基本面。”黎伟杰称,从中美经济相对预期变化来看,中国经济最差的时候正在过去,美国经济增长放缓也是不争的事实,两个国家的基本面一个见底一个见顶,人民币贬值压力最大的时候已经过去。

也有市场人士认为,当前中国经济仍存在下行压力,前些一些不利因素的影响才开始显现,经济见底需要过程,基本面对人民币汇率的支撑还有待增强。中短期看,人民币很难出现大幅升值行情。不过随着美元走弱,人民币兑美元贬值压力将较2018年明显减轻。

股市债市出游留学,升值影响不小

人民币贬值压力减轻,总体上对人民币资产构成边际利好。

对股市来说,人民币汇率走势通过影响企业盈利预期来引起股价波动。例如,航空股、造纸股就被认为是传统的升值受益股。

事实上,人民币升值对部分企业可能构成利好,但也可能对部分企业构成利空。在其他条件不变时,人民币对美元升值有利于原材料进口板块,不利于产成品出口板块。因此,谁越依赖原材料进口、谁的外债头寸越大,谁可能越受益。

以航空股为例,在日常营运中,航空器购置维护成本、航油采购成本占了大头,这些基本依赖进口,人民币升值有利于航空公司降低成本。同样,钢铁、旅游、造纸等板块受人民币升值的影响,也多偏正面。不过,由于人民币尚难以走出趋势性升值,这种影响可能主要是时点性、情绪性的。

10日上午,随着人民币升破6.8,航空板块曾出现明显异动,华夏航空一度上涨超过4%。

对债市来说,人民币升值的影响可能体现在:汇率升值可减轻货币政策内外平衡压力,从而拓宽央行调整货币政策的空间。就当前来说,央行放松货币的可能性会更大。

中金公司固收研究团队认为,随着市场对美联储放松预期增强和美元走弱,今年人民币破7压力不大,中国有望开启新一轮货币宽松的大门,中国债券市场的牛市没完。

不少机构认为,2019年10年期国债收益率很可能跌破3%。

对老百姓来说,人民币升贬值主要影响其家庭财富的对外价值,在不发生实际的外汇收付款时,影响不明显。但如果有用汇需求,人民币升值将是显性利好。

比如,对正在筹划春节出境游的人来说,人民币在春节前的快速升值无异于提前派发“过节红包”,来得及时而有力。

以兑换1万美元为例,用人民币中间价简单测算,2018年10月底的时候一度要将近69800元,现在只需要68160元,差价约1640元。

对于留学党等外汇高频用户来说,由于日常用汇需求更大,人民币升值的利好也更明显。

(原标题:人民币急涨500点!开门红助稳A股,今年有望企稳?炒股结汇还看后市怎么走)