中国债市将迎来进一步对外开放,央行副行长潘功胜今日亲自“站台路演”,向国际机构推荐中国债市。

1月17日,中国债券市场国际论坛在京召开,央行副行长潘功胜在会上表示,要建立一个更加开放透明、安全高效、具有深度广度的债券市场,是我国金融改革开放的重要内容。

统计表明,2018年中国债券市场外资净流入规模约为1000亿美元,占新兴市场流入外资规模的80%。2018年末,境外机构投资者数量1186家,持债规模1.73万亿元。其中,“债券通”下的境外机构投资者数量505家,持债规模1800.89亿元。

中国目前是全球第三大债券市场,有分析认为,今年有望超越日本,成为全球第二大债券市场。境外投资者持有中国国债占比已达8.1%,持有全部境内债券占比在2.3%左右,虽然2017、2018年两年随着中国债市扩流入,外资持有量占比有显著增长,但国际比较看,我国债市在吸引外资流入方面仍有很大空间。

潘功胜称,中国债券市场具有较强吸引力,下一步,将继续完善债券市场相关安排,进一步将从以下三方面推进对外开放:

1、债券市场互联互通:研究推出债券ETF等指数型产品发展;债券中央存管机构(CSD)互联互通;

2、境外投资者关心的部分制度安排:有效支持境外投资者的特殊结算周期需求;外汇局正研究优化境外投资者参与外汇对冲交易相关安排;财政部计划增加2019年关键期限国债续发次数;

3、回购和衍生产品:适时全面放开回购交易;大力推进人民币衍生品使用。

央行副行长亲自为中国债市“站台” :中国债券市场具有较强吸引力

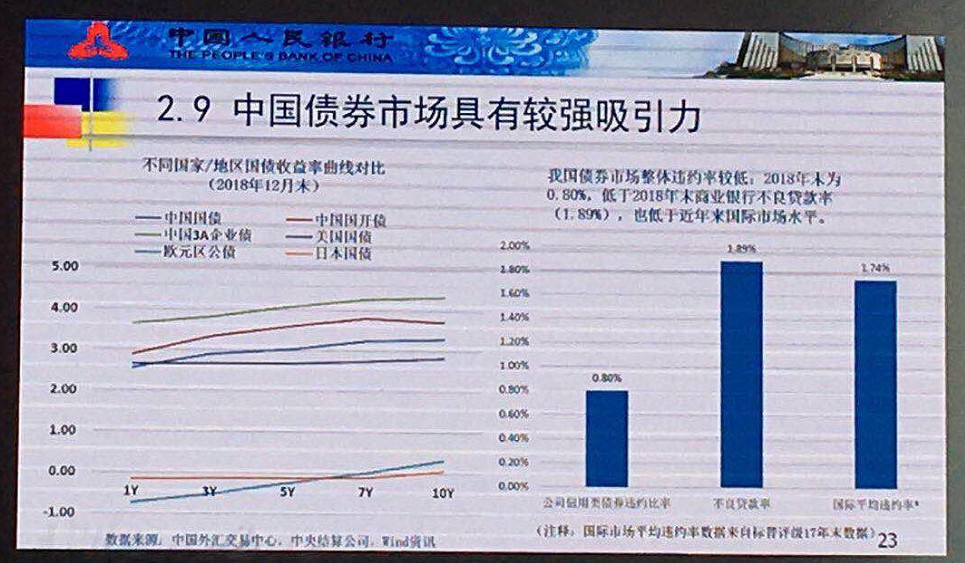

“中国债券市场具有较强吸引力,中国国债的收益率比日本国债高出不少,中国债市发展也具备良好的经济基础。”潘功胜称。

在潘功胜看来,中国债券市场对外资的吸引力主要体现在两方面,除了上述提及的中国国债收益率曲线相较于美国、欧元、日本等其他国家高出不少外,中国债市的整体违约率也较低。2018年末,中国债市的违约率只有0.8%,低于2018年商业银行1.89%的不良率,也低于近年来国际市场水平。

在谈及去年以来中国债市的债券违约常态化问题。潘功胜表示,个别债券违约是风险的释放,“就像一个人偶尔会生小病一样”,有风险的释放才不会有风险的累积。过去中国债市存在刚性兑付,投资者可以“闭着眼买债”,不同信用评级的债券体现不出风险溢价,随着债市打破刚性兑付,风险的暴露利于债市健康发展,对强化市场参与者信用风险意识、完善市场定价、强化市场约束等来说是好事情。

对于国际投资者关心的中国经济发展前景,潘功胜表示,当前中国经济增长速度下滑并不是什么坏事,我国现在不追求过高的经济增长速度,而是追求经济增长的可持续性。中国有完整的产业体系,有迅速成长的中产阶级阶层,还有重要一点,中国人太勤奋了,这一点是很难匹敌的。中国正在推动经济增长方式的转变和经济结构的改变。

“国际投资者对于中国经济中长期增长前景的判断,主要取决于我们正推动的经济增长方式转型能否成功,如果你们判读能成功,那么未来中国经济增长会更有效率更可持续。”潘功胜称。

下一步中国债市还有三方面改革举措出台

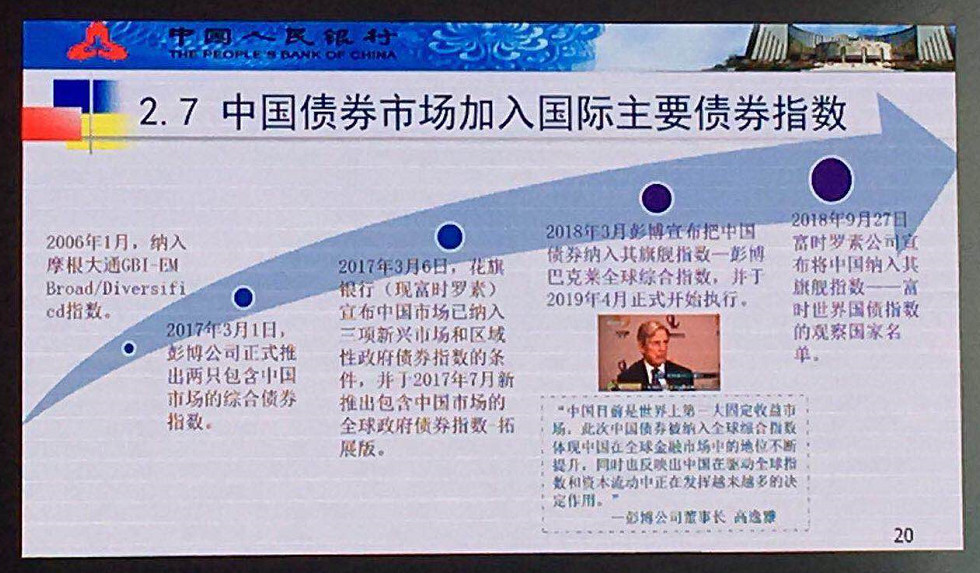

中国债市被主流国际指数纳入,是吸引更多外资投资的主要契机。

今年中国债市会有被更多国际指数纳入的机会。据中证报报道,富时罗素全球CEO麦思平近日表示,富时罗素去年9月已把中国债市纳入世界国债指数观察名单,今年将进一步和全球客户咨询,并将在今年9月宣布是否正式将中国债券市场纳入世界国债指数。潘功胜则表示,欢迎更多国际债券指数纳入中国市场。

近在眼前的是,根据安排,今年4月,彭博公司将于2019年4月将中国债券市场纳入其旗舰指数“彭博巴克莱全球综合指数”。完全纳入全球综合指数后,人民币计价的中国债券将成为继美元、欧元、日元之后的第四大计价货币债券。

潘功胜在会上透露,去年彭博董事长高逸雅与他会谈时曾提出3个纳入彭博指数的前提条件,包括明确外资投资者投资中国债券的税收问题、DVP结算安排、交易分仓(后续会有详细论述),彭博提出如果这三个问题能在2019年4月之前有明确安排后,会考虑将中国债市纳入彭博巴克莱全球综合指数。

“我们在2018年9月之前就把这三个事情办完了。不过,虽然制度建设已做好,但对市场参与者来说,你们准备好了吗?”潘功胜称,如果个别少数投资者因为没有准备好,就要求彭博延期了指数纳入中国债市的进程,对大部分投资者来说是不公平的,这种诉求也是不合理的。

不过,中国债市对外开放的进程并不会因为纳入国际指数就完工。潘功胜透露,下一步,将继续完善债券市场相关安排,进一步对外开放:

1、债券市场互联互通:研究推出债券ETF等指数型产品发展;债券中央存管机构(CSD)互联互通;

2、境外投资者关心的部分制度安排:有效支持境外投资者的特殊结算周期需求;外汇局正研究优化境外投资者参与外汇对冲交易相关安排;财政部计划增加2019年关键期限国债续发次数;

3、回购和衍生产品:适时全面放开回购交易;大力推进人民币衍生品使用。

回顾:两大维度开放中国债市

我国债市对外开放分为两个维度——境外机构在华发行熊猫债和境外机构投资中国债券市场。

从熊猫债的维度看,近年来,我国熊猫债发行制度日益完善,目前发行主体已扩大至外国政府类机构、国际开发机构、境外金融机构和非金融企业。截至2018年末,银行间市场熊猫债已累计发行1980.6亿元。

潘功胜称,我国熊猫债发行制度主要从以下四方面不断完善:

1、简化债券发行管理

2、强化发行主体信息披露

3、完善投资者保护机制

4、完善熊猫债发行配套制度

不过,潘功胜也表示,尽管随着熊猫债发行制度的不断完善,目前对于发行人发行熊猫债所募集的资金,究竟是在境内使用还是境外使用并无限制,“但也有一些外国公司管理人询问我是否可以将在境内募集的人民币资金换成美元拿到境外使用,我觉得最好不要在境内发了熊猫债后将募集的人民币倒手换成美元就拿到境外,这就没什么意思了。”

信用评级是债券市场的重要一环,关系着发行主体的信息披露和投资者交易决策依据。我国债市信用评级市场也在逐步与国际接轨。我国已明确了符合条件的外资评级机构注册后即可展业,并明确评级机构注册评价规则。

据潘功胜透露,目前国际三大评级机构已设立境内法律实体,交易商协会正在开展注册评价工作,完成注册评价后,相关国际评级机构即可开展评级业务。下一步,中国将支持国际评级机构开展评级业务,为国际投资者提供服务;降低对外部评级的依赖;推动评级机构的跨国监管合作等方面推动。

除完善熊猫债的相关制度外,我国近年来也加快优化境外机构入市投资交易的相关安排。主要体现在以下四方面:

1、税收安排:推动明确对境外投资者投资境内债市的利息收入暂免征收三年的企业所得税与增值税;

2、DVP:直接入市和“债券通”下全面实现券款对付(DVP)结算;

3、交易分仓:上线大宗债券交易前分仓、交易后分仓功能;

4、交易平台:1月17日,彭博与中国外汇交易中心暨全国银行间同业拆借中心(CFETS)联合宣布,彭博与旗下全球分支机构开始向合格投资者提供接入中国银行间债券市场的渠道。全球投资者现在可以通过彭博终端交易中国银行间债券。交通银行同业及市场业务总监涂宏表示,全球金融界一直在期待彭博提供与中国债券市场直接连接的交易解决方案。这不仅将进一步拓宽国际投资者进入中国债券市场的渠道,还将简化市场参与者的工作流程,提升效率。

(原标题:央行副行长潘功胜亲自为中国债市"站台路演",这样看待债市违约和经济前景,将有三大举措出台)