2018年A股市场整体低迷,股票型基金遭遇“全军覆没”,但6只战略配售基金却在半年内平均回报3%。四季报显示,它们的共同特点是股票仓位极低,平均不足1%,有的基金甚至一股未买。

上周开始,公募基金2018年四季报的披露工作拉开帷幕,备受关注的战略配售基金持仓也浮出水面。截至21日,6只战略配售基金已有4只率先披露四季报,分别是嘉实3年战略配售、南方3年战略配售、汇添富3年战略配售、华夏3年战略配售。

从四季报来看,股票仓位极低是这几只基金的共同特点,有的基金甚至一股未买。目前战略配售基金仍以债券投资为主,股票投资则钟情于蓝筹白马风格,格力电器、中国平安、万科A等赫然在列。

股票仓位平均不足1%

四季报显示,4只战略配售基金的持仓配置仍以固定收益类为主,股票仓位处于较低状态,平均不足1%。

从“权益投资占基金总资产的比例”来看,嘉实嘉实3年战略配售为0.17%,配置股票超过10只,但买的数量都非常少;汇添富3年战略配售为2.06%,配置3只股票;南方3年战略配售为1.73%,配置3只股票;华夏3年战略配售并无权益仓位配置。总体而言,4只战略配售基金的权益持仓占比平均不足1%,处于较低水平。

4只战略配售基金的权益类持仓占比

数据来源:万得 截至1月20日

嘉实3年战略配售权益配置

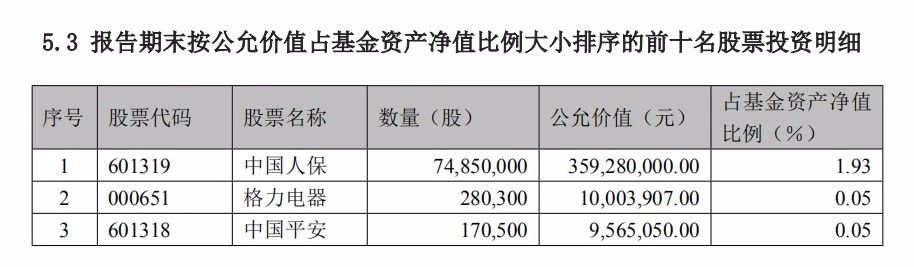

汇添富3年战略配售权益配置

南方3年战略配售权益配置

从具体股票持仓上看,战略配售基金仍以参与配售的中国人保为主。在其余股票持仓中,也是以传统偏稳健的白马蓝筹为主,如格力电器、中国平安等,但仓位相对微小。

此前,招商、易方达、南方、汇添富4只战略配售基金位列战略中国人保投资者名单中。此次四季报,汇添富3年战略配售也首次披露了对保险行业的看法:

“股票方面,本基金参与了中国人保的战略配售,获得了7485万股的配售。我们看好保险行业在未来受益于消费结构升级,具有巨大的发展空间。同时中国人保在财险等细分行业里具有龙头地位,另外我们认为在获配价格上也有较大的安全边际。”

变身债基避开股市下跌

从去年6月至9月,由于“独角兽”没有出没,本来奔着“独角兽”而来的战略配售基金一度“变身”债券基金。

2018年三季报数据显示,除招商外其余5只战略配售基金的债券投资占比均在90%以上。其中易方达、华夏和南方3只基金的债券投资比例甚至在95%以上。

虽然有人吐槽战略配售基金过高的债券配置,但也正因为此才成功避开了股市的一波下跌。数据显示,截至1月20日,6只战略配售基金成立以来平均回报为3.26%。

当前,战略配售基金仍以固定收益类配置为主的原因,或许正如嘉实3年战略配售基金所言:

报告期内本基金无合意可参与战略配售的投资标的,故本着稳健投资原则,以固收类投资为主,构建高信用等级高流动性组合,主要配置存单、利率债及高等级信用债,并通过不同期限正逆回购套利获取收益增厚。

四季报显示,各只基金的债券持仓,多以金融债、同业存单、高等级信用债为主,偏稳健风格。

以南方3年战略配售基金债券持仓为例,同业存单(CD)占比不小。正如其四季报所言:投资运作上,南方战略配售的固定收益类投资注重安全性和流动性,配置上以同业存单为主,并配置了一定比例的高等级信用债以提升收益。

以嘉实3年战略配售债券前五名持仓为例,配置了4只同业存单(CD),1只国开债。

聚焦固收领域,对创新经济乐观

对4只战略配售基金来说,四季报对市场的分析和基金的运作,很大程度上变成了对固收领域的操作分析和展望。

华夏3年战略配售:报告期内,基金适度提升了持仓久期。

汇添富3年战略配售:在第四季度,主要是买入中长期利率债券和信用债券,减持短期融资券和存单,增加了组合中债券的比重和久期,并且提高了组合的杠杆。

嘉实3年战略配售:报告期内以固收类投资为主,构建高信用等级高流动性组合,主要配置存单、利率债及高等级信用债,并通过不同期限正逆回购套利获取收益增厚。

南方3年战略配售:配置上以同业存单为主,并配置了一定比例的高等级信用债以提升收益。

对于未来权益市场展望,汇添富3年战略配售基金指出:

我们判断在中国经济结构转型的大背景下,创新驱动增长是大势所驱。未来在互联网科技、生物医药、高端装备制造、高端服务业等领域,将会涌现出一批世界级的优秀企业。与此同时,我国资本市场开放的力度加快,对实体经济的支持稳步向前,一批代表着中国经济转型的优秀企业将进入资产市场。这意味着未来战略配售基金将发挥积极作用,将面临大量优质的潜在投资标的。

下一阶段,我们将充分发挥汇添富强大的投研能力,加大代表中国经济转型的产业的深入研究,对拟上市的企业,尤其是具有战略地位的龙头企业进行深入研究,努力把握战略配售机会,积极为投资者创造价值。

对于未来宏观经济与债市投资未来展望,南方3年战配指出:

一季度经济下行压力仍然较大,政策方面,无论是央行创设 TMLF,还是中央经济工作会议对于货币政策的表态,都确认了货币政策将继续维持宽松。不过,地方债发行计划提前,对债券市场有一定的供给冲击,对一季度的社融和基建也有积极影响,这是年初存在的不确定性因素之一。利率债方面,中长期收益率下行的时间和空间都还存在,但短期受到地方债发行提前的影响,或存在一定挤出效应。信用债方面,年初信用债配置需求较高,前期信用债下行节奏较利率债偏慢,存在一定利差收窄的空间。