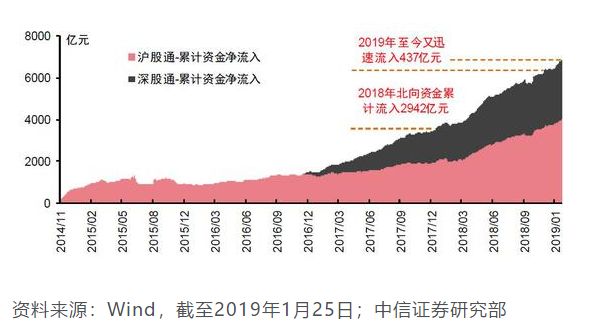

上周(1月21日至1月25日),北上资金净买入95.82亿元,已经连续第五周净买入,其中2019年以来净买入累计达437.14亿元。

分析指出,1月份北上资金的持续流入,对市场投资方向的引领作用明显。以上证50成分股为首的蓝筹板块表现强势,助推市场不断走强。

沪深港通北向累计净流入

1月北上资金大幅流入

Wind数据显示,上周北上资金共计净流入95.82亿元。虽然与前两周超百亿元的流入规模相比,有所减弱。但截至1月25日,1月以来北上资金已净流入A股达437.14亿元,接近2018年全年规模的1/7。

具体来看,1月份至今,沪股通方向净流入A股252.47亿元,深股通方向净流入A股184.66亿元。从周流入看,1月首周,北上资金累计净流入13.71亿元,第二周净流入157.31亿元,第三周净流入170.30亿元。

可以看到,2019年以后,北上资金流入A股明显提速。除了A股自身的投资价值,国盛证券策略研究还指出,外资入场,跟海外市场表现正相关。海外市场上涨时,风险偏好向全球扩散,A股乃至新兴市场都会受益于发达国家市场的“溢出效应”。

同时,今年外资将迎来大幅扩容。A股新纳入富时罗素和道琼斯指数等全球基准股指,会为外资新配A股打开大门。参考去年MSCI纳入时外资入场经验,“抢跑效应”明显,叠加QFII扩容,将会有更多外资提前入场。

有机构预测,未来5-8年保守估计外资净流入A股有望超4万亿元,约占流通市值的11%。乐观一点估计,外资占到A股流通市值的20%是完全有可能的。

市场人士表示,目前A股市场外资占比较低,随着海外情绪的修复以及今年MSCI权重调整和沪伦通落地,预计外资仍将是A股市场的长期增量资金。

申万宏源分析师沈盼表示,A股与全球权益、新兴市场权益及发达市场权益资产价格的相关系数仍处于相对低位,从大类资产配置角度,A股在投资组合中有助于分散风险,是外资机构全球资产配置的重要选择。

北上资金连续增持家电股

根据过去一周北上资金持股比例计算,北上资金增持华润双鹤、海信家电等个股;减持中青旅、白云机场等个股。

上周北上资金增持排名前三的行业为家用电器、机械设备、轻工制造,减持排名居前的行业为休闲服务、综合、交通运输。

从季度行业增减持排行可以看出,北上资金一直在增持家电行业。

成交活跃股方面,上周沪股通前十大成交活跃股中,贵州茅台、上汽集团、中国石化、三一重工、工商银行、招商银行等个股北上资金分别净买入11.45亿元、2.28亿元、1.64亿元、1.53亿元、1.52亿元、1.45亿元。而伊利股份、青岛海尔、海螺水泥、中国平安、上海机场等个股则遭遇净卖出,分别净卖出0.38亿元、0.53亿元、0.67亿元、1.10亿元、2.81亿元。

深股通前十大成交活跃股中,格力电器、平安银行、五粮液、美的集团、万科A、洋河股份、大族激光、乐普医疗等个股上周北上资金分别净买入9.80亿元、5.40亿元、3.77亿元、3.50亿元、2.70亿元、2.31亿元、1.53亿元、1.13亿元。而分众传媒、欧菲科技、科大讯飞等个股则遭遇净卖出,金额分别为0.11亿元、0.38亿元、0.63亿元。

市场风格均衡化

2019年以来,在海外市场风险偏好显著回升的背景下,北上资金加速流入,蓝筹板块表现强势,引发投资者对市场后期风格转换的预期。

中信证券策略分析师秦培景表示,外资将成为股市占比最高的机构投资者。在此过程中,最终蓝筹股定价权预计将会逐步从国内基金转移至外资手中。股市估值体系也会逐渐向发达市场靠拢,个股的分化不可逆转。

浙商证券策略分析师曹海军表示:“北上资金不再只专注于蓝筹白马股,其行为将越来越多地受到国内政策的影响。”曹海军认为,近期北上资金加仓明显提升的行业均为本轮反弹表现较为强势的行业。本轮反弹受益于政策持续利好,家电、汽车受促消费政策预期驱动上涨,传媒受益于游戏版号审批超预期等政策利好释放,5G、物联网、工业互联网、AI等新基建概念令TMT板块表现强势。

“外资也买成长。也如A股投资者,外资也是多元的。” 东吴证券策略分析师王杨分析称,一方面,外资并非偏好单一的大消费,以韩国为例,外资在韩国股市的持仓结构上,科技硬件、半导体和无线电信等行业占比居前;另一方面,持仓结构是结果而非原因,未来随着各板块的盈利波动,以及外资的投资可选范围增加,持仓结构也将随之发生变化。

联讯证券则表示,从韩国股市国际化的经验看,外资占比快速上升和波动率下降是趋势。随着国内政策的不断改善,以及资本开放的加大,增量资金将同时来自国内和国外,由于国内资金具有更高的成长偏好属性,未来A股的风格会更加均衡,形成“价值搭台、成长唱戏”的局面。