抛出减持计划的上市公司,今天多家遭遇下跌命运。其中就包括中原证券、元祖股份、中恒电气等。

上市两年后,持股15.71%的渤海公司决定清仓中原证券,涉及市值28.39亿元。

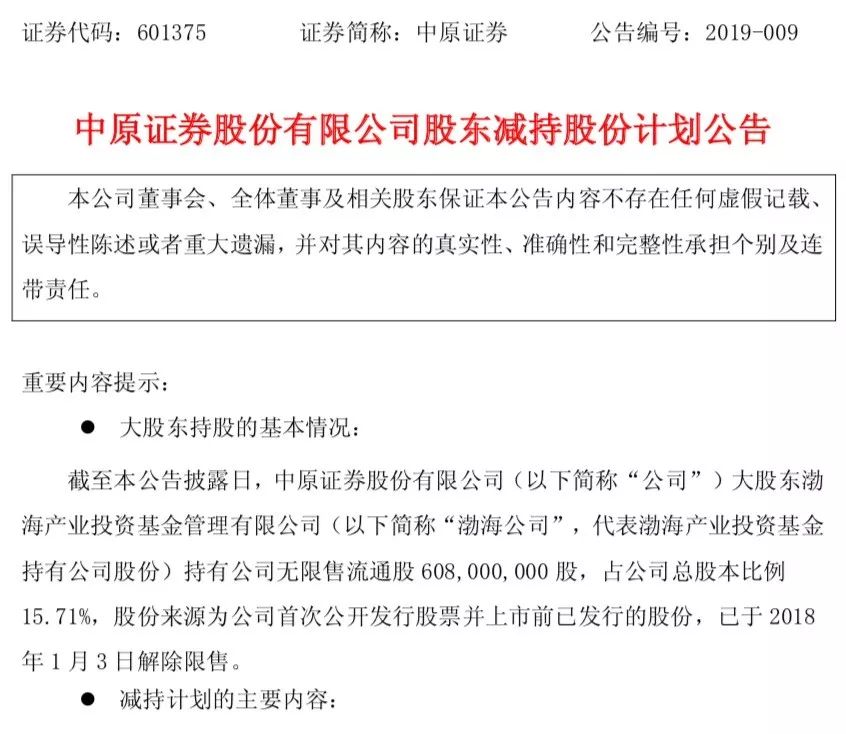

第二大股东渤海产业投资基金公司(简称“渤海公司”,代表渤海产业投资基金一期持股)拟清仓其持有的6.08亿股中原证券,也即减持总股本的15.71%,这部分股权是渤海公司在IPO前获得,已于2018年1月3日解除限售。

根据减持安排,渤海公司最早将在3个交易日后通过大宗交易、协议转让减持,或最早在15交易日后通过竞价方式进行减持,以昨日收盘价4.67元估算,拟减持股份涉及市值28.39亿元。

公告称,协议转让的减持价格将不低于每股净资产,而最新一期每股净资产为1.8元。

渤海公司选择的减持时机是中原证券的低谷期。

根据预减公告,中原证券即将交出第三个业绩下滑年报,2018年预计业绩下滑81%-86%。此外,根据最新业绩简报,中原证券今年1月实现净利润3481.71万元,同比下滑46.86%。

中原证券董秘朱启本回复券商中国记者称,二股东渤海产业基金作为财务投资进入,在依法合规的情况下选择退出,是正常的投资行为,不代表对中原证券未来发展缺乏信心。

对于股东的减持方式,朱启本认为,“如果按期完成,只能主要通过协议转让方式进行,对二级市场交易不会产生特别影响。”

渤海公司:持股8年获利133%、16.23亿元

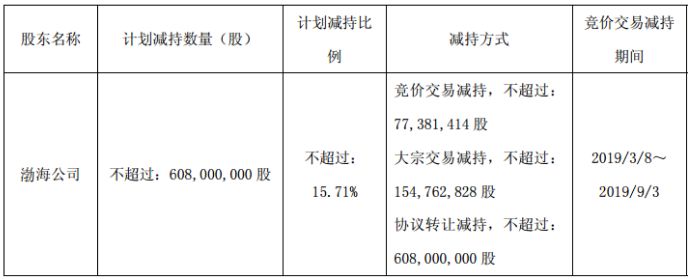

渤海公司盘后公告称,将通过竞价交易、大宗交易和协议转让等三种方式减持其持有的6.08亿股,占公司总股本的15.71%,涉及市值28.39亿元。

在时间安排上,渤海公司最早在3个交易日后的6个月内,通过大宗交易和协议转让的方式出售股份;又或者最早在15个交易日后的6个月内,通过集中竞价的方式出售。

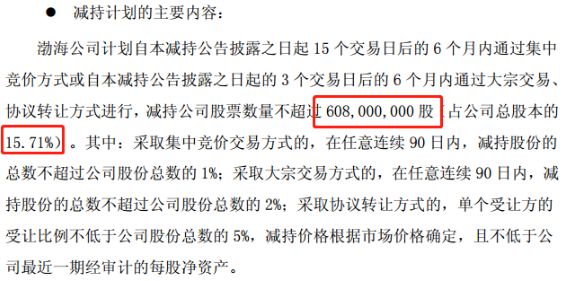

不同的减持方式有不同的数量限制:

采取集中竞价交易方式的,在任意连续 90 日内,减持股份的总数不超过公司股份总数的 1%;

采取大宗交易方式的,在任意连续 90 日内,减持股份的总数不超过公司股份总数的 2%;

采取协议转让方式的,单个受让方的受让比例不低于公司股份总数的 5%,减持价格根据市场价格确定,且不低于公司最近一期经审计的每股净资产。

中原证券称,本次减持计划,是股东渤海公司根据自身资金安排需要进行的减持,本次减持不会对公司治理结构、持续性经营产生影响。在减持期间内,渤海公司将根据市场情况、公司股价等因素选择是否实施及如何实施本计划。

对于股东的减持方式,中原证券董秘朱启本认为,“如果按期完成,只能主要通过协议转让方式进行,对二级市场交易不会产生特别影响。”

就股份来源来看,渤海公司拥有的这批股权是在A股IPO以前形成,已于2018年1月3日解除限售。

招股书显示,2010年12月22日,许继集团与渤海公司(代表渤海基金)签署股份转让协议,将其持有的公司6.08亿股股份(占公司股份总数的29.899%)以12.16亿元的价格转让给渤海公司(代表渤海基金),每股价格2元。

此后,中原证券经历了港股上市、A股上市,渤海公司的持股比例陆续摊薄至了15.71%,持股数量始终保持在6.08亿股。

以目前股价估算,渤海公司持股8年后共浮盈16.23亿元,盈利幅度133.47%。

中原证券:连续三年度业绩下滑

渤海公司在持有中原证券8年后,选择在业绩低谷期出售中原证券,后者预计将连续三年交出负增长年报。

2012年至2015年期间,中原证券曾展现不俗的成长性,连续4年实现净利润正增长,股东净利润从2012年的1.83亿元增长至了2015年的14.06亿元,增长幅度达到6.68倍。

不过,在时间进入2016年后,中原证券业绩似乎进入下滑通道,先是2016年实现净利润7.19亿元、同比下滑48.87%,再是2017年实现净利润4.42亿元、同比下滑38.5%。

根据1月31日的预减少公告,中原证券预计2018年股东净利润同比减少3.6亿元至3.79亿元,同比减少81%-86%,预示着中原证券将连续交出三年的负增长年报。

中原证券认为,2018年业绩下滑主要有两个原因:

1、主营业务:权益性自营和经纪业务等业务收入受证券市场波动等影响,较上年同期出现一定幅度的下滑。

2、信用减值:对买入返售金融资产等计提信用减值准备增加。

在进入2019年后,中原证券的业绩同比下滑态势仍未有扭转。

根据业绩简报,中原证券今年1月份月实现1.1亿元、同比下滑13.05%,实现净利润3481.71万元,同比下滑46.86%。

不过,就环比来看,中原证券的1月营收增长了45.85%,净利润增长了133.12%。

面对业绩下滑压力,中原正在积极进行财富管理转型。

1月30日,中原证券发布公告称,决定撤销经纪业务转型与发展管理委员会,新设立财富管理委员会,同时在内部进行机构改革,撤销6个部门、新设立7个部门,为公司的财富管理转型战略布局。

中原证券总裁常军胜曾表示,设立财富管理委员会,是公司加快向财富管理转型的关键一步,“从国内外行业发展趋势看,加速向全面财富管理转型势在必行、迫在眉睫。”

新年发417份减持计划,66份要清仓

尽管现在才是2月14日,A股今年只交易了27天,但上市公司股东毫不含糊地发布了417份减持计划,共涉及227只个股,估算减持市值达到340.63亿元。(注:不包括中原证券,统计口径参照WIND)

其中,有66个减持计划属于清仓式减持,股东拟出售其所有直接持股,占比达到15.83%。

相较之下,在此期间, A股共发布增持计划44份,共涉及35股。

就减持市值来看,有9个减持计划的估算减持市值超过5亿元,有2个减持计划的估算减持市值超过10亿元。

白银有色发布了目前最大规模的减持计划。

2月1日,瑞源(上海)股权投资基金合伙企业公告称,拟减持其持有的4.18亿股白银有色,占白银有色总股本的6%,以当前股价估算,减持市值达到13.14亿元,持股来源为IPO前取得。

该股东给出的减持原因是“资金需求。”

就减持比例来看,有48个减持计划的减持比例上限超过5%,有4个减持计划的减持比例上限超过10%。

1月2日,鹏鹞环保发布了两个减持计划,且均是清仓式减持:

1、股东 CIENA ENTERPRISES LIMITED 持股9,347.08万股(占总股本的 19.47%),计划以协议转让、大宗交易或集中竞价方式减持公司股份 9347.08 万股,占公司总股本比例19.47%;

2、衞獅投資公司持有5270.13 万股(占公司总股本的10.98%),计划以协议转让、大宗交易或集中竞价方式减持公司股份 5270.13 万股,占公司总股本比例 10.98%。

减持计划发布后次日,鹏鹞环保吃下一个跌停板。

此外,万兴科技和楚天科技也发布了高比例减持计划,各自股东和谐成长与楚天投资集团,分别计划减持857.14万股和5000万股,分别占总股本的10.56%和10.56%,其中楚天科技的减持计划已完成。