“股神”巴菲特旗下伯克希尔-哈撒韦公司(Berkshire Hathaway)一年一度的致股东信于美东时间2019年2月23日8点出炉。

这是巴菲特写给伯克希尔股东的第54封年度信件。尽管在2018年,“股神”的业绩难言出色,但如果忽略2018年的表现,进而关注伯克希尔54年的整体业绩,数据显示1964-2018年其整体增长率是1091899%,复合年增长率为18.7%,远远将标普500指数(同期增长率为15019%,复合年增长率9.7%)抛在身后。

巴菲特坦承,伯克希尔过去的成功在很大程度上应该归功于搭上了美国经济的顺风车,伯克希尔未来的成功也几乎肯定将来自“美国顺风”。

单季利润大幅波动将成新常态

信件第一页的内容显示,2018年,伯克希尔每股账面价值的增幅是0.4%,创公司成立以来最低水平纪录,此前的纪录则是1999年的0.5%。致股东信表示,明年的信件将不再公布每股账面价值,转而会关注伯克希尔股票的市场价格。

致股东信披露,伯克希尔2018年一般公认会计准则(GAAP)项目下的利润为40亿美元,包括248亿美元的运营利润、30亿美元的非现金形式无形资产减记(主要来自卡夫亨氏)、28亿美元的资本利得(来自出售可投资证券)、206亿美元的亏损(来自投资组合的未实现资本损失)。

巴菲特称,GAAP新规要求将未实现的投资组合资本损益计入利润统计中,他和伯克希尔副董事长芒格都表示反对。由于伯克希尔持有的可交易证券规模过大,“这种按市价计价的变化会令伯克希尔的利润发生狂野且反复无常的波动。”

巴菲特警告称:“去年四季度,美股经历了一段高波动时期,伯克希尔的单日盈利或亏损经常高达至少40亿美元。我们的建议是,继续关注运营利润,不要过度关注未实现的资本损益等。”

“股神”森林的五处树丛

巴菲特强调,投资者在对伯克希尔进行评估时,要“关注森林,忘记树木”(Focus on the Forest – Forget the Trees)。他说,想要粗略估计伯克希尔的内在商业价值,没有必要单独去评估每一棵树。那是因为整个森林包含五处重要的“树丛”,每处都可以相当准确地进行整体评估。

一、伯克希尔控制的数十家非保险业务公司(通常拥有100%的所有权,从不低于80%),去年大赚168亿美元。

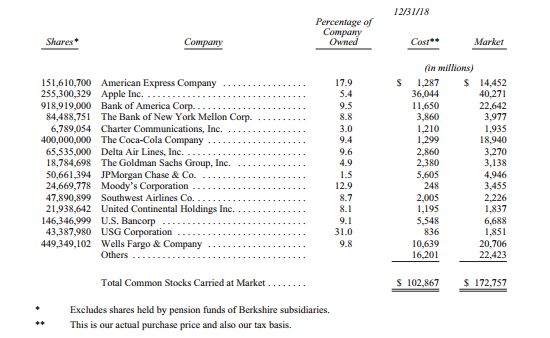

二、伯克希尔的股票投资组合,通常涉及一些非常大的公司的5%至10%所有权。截至2018年底,这份股票投资组合价值近1730亿美元。

三、与他方共享企业控制权的企业。伯克希尔在这些企业的份额分别为:卡夫亨氏的26.7%、Berkadia公司的50%、德克萨斯电力传输公司的50%、连锁卡车休息站运营企业Pilot Flying J的38.6%, 这些资产在2018年总计约13亿美元。

四、巨额现金以及等价物。伯克希尔持有价值1120亿美元的美国国债和现金等价物,另有200亿美元的固定收益工具。

五、伯克希尔庞大而多样化的保险业务。对上述前四类资产大部分所有权的获得,都是由伯克希尔的保险业务提供资金支持。

股票投资“踩雷”卡夫亨氏

致投资者信列出了伯克希尔在2018年底拥有的市值最大的十五只美股,但将伯克希尔在卡夫亨氏(Kraft Heinz)拥有的3.25亿股排除在外。巴菲特解释说,伯克希尔作为控制层的一员,需要将这部分投资计入“股权”项目。

卡夫亨氏2018年第四季度业绩大幅低于预期,其股价2019年2月22日暴跌27.46%至34.95美元。市场分析人士估算,伯克希尔的账面损失已超过40亿美元,而卡夫亨氏的跌势未来可能扩大,伯克希尔的损失也将进一步增加。

伯克希尔2月15日披露的13F持仓报告显示,截至2018年12月31日,其在美股市场上的持仓市值为1830.6亿美元,较前一季度减少379.5亿美元。科技板块是伯克希尔此次减持幅度最大的板块,金融板块、耐用消费板块则被伯克希尔增持。

2018年第四季度,伯克希尔仅新建仓3只股票。其中,红帽公司股票买入418万股,IBM于2018年10月下旬宣布收购该公司,导致红帽股价暴涨,如果伯克希尔是在IBM宣布收购前介入,单笔浮盈有望超过2.5亿美元。伯克希尔增仓品种前四名全部为金融股,分别为美国银行、美国合众银行、摩根大通、纽约梅隆银行。

若从致投资者信所列前15只股票的榜单观察,金融巨头摩根大通、航空公司联合大陆控股和美国石棉公司(USG)此次上榜,而上次在榜的比亚迪、通用汽车和石油公司菲利普斯66均跌出榜单。

收购猎枪难打响

坐拥巨额现金储备的巴菲特一直说,伯克希尔需要进行“大象”级别的收购(elephant-sized acquisition)。有好事者统计,在2018年的致投资者信里,“大象”以及“巨型收购”的字眼出现了11次之多。然而在这次的信件中,类似字眼只有2次,可见巴菲特的收购猎枪子弹虽然已经上膛很久,但一直难以打响。

对此巴菲特的解释是,未来几年,希望将大量过剩流动性转移到伯克希尔长久拥有的业务上。然而,眼下的前景并不乐观:对于那些拥有良好长期前景的企业来说,价格“已经飞到了天上”。这一令人失望的现实意味着,“到2019年,我们可能会再次增持已有的有价证券”。

在寻找独立运营的公司收购时,巴菲特主要看中以下特质:长期的竞争力,高水平的管理,有形资产的良好回报,诱人的内在增长机会以及合理的价格。但据美国财经媒体分析,近年来在收购市场上,很多公司利用货币宽松时期吸收的大量廉价资本展开激进收购,对猎物的开价很慷慨;巴菲特的收购标准较高,开价又较保守,导致数次无功而返。

资料显示,巴菲特在2015年收购了卡夫亨氏、飞机零部件以及能源生产设备制造商精密机件公司(Precision Castparts),2017年收购连锁卡车休息站运营商Pilot Flying J,此后再无大手笔出现。

接班人问题悬而未决

2019年8月30日,巴菲特将年满89岁,市场一直热盼他能在致投资者信中透露出未来接班人的线索。毕竟巴菲特在2015年就表示,“合适的人选已经找到了”,但对具体是谁三缄其口。

本次信件中,巴菲特只是说,2018年任命Ajit Jain和Greg Abel作为联席副总裁的决定“是个好消息”,“伯克希尔现在的管理比我一个人的时代好得多,Ajit和Greg两人都有罕见的才能,并深深融入到伯克希尔的文化中”。

谁是“股神”接班人仍是雾里看花!

(原标题:“股神”巴菲特致股东信:去年持股亏损206亿美元!大幅减持科技股,54年投资增长率仍超万倍)