连日来,券商中国记者走访上海地区多家国有大行及股份行发现,春节假期发行量骤降的银行理财发行量恢复到正常水平,部分期限较短理财产品平均收益率节后连续数周下降。

与此同时,在资管新规背景下,尽管银行净值型产品发行量、存续量在快速上升,但在银行社区网点尤其是三四线及县乡地域网点里,保本保息的各类存款产品仍然非常有竞争力;部分银行也通过创新产品设计、推动理财转让等功能改善存款产品流动性,积极获客揽存。

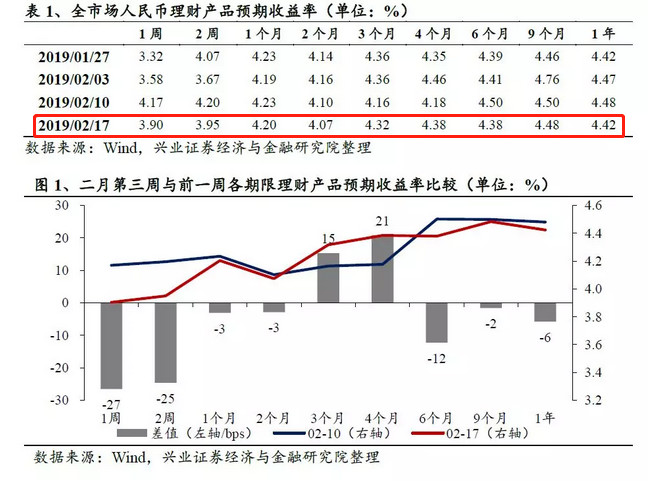

统计显示,2月第三周全市场理财产品各期限的预期年化收益率在3.9%~4.42%。业内人士分析,宽信用、资金价格成本走低等因素作用下,2019年银行理财收益率或延续去年的下行趋势。

节后银行理财产品发行“量升价跌”

“银行自营的保本型理财产品收益率平均在3.6%~3.8%,非保本浮动型产品预期收益率在3.6%~4.2%左右。”中国银行上海浦东分行理财中心的章经理介绍,银行理财收益浮动,每周都会有调整;而且,由于相比货币基金,银行理财配置资产久期会更长,对于当前的信用宽松反而没那么敏感,相比春节期间银行在揽储竞争中出现的理财产品“量价齐升”,部分期限较短理财产品平均收益率节后连续数周下降。

兴业证券经济与金融研究院数据显示,2月第三周(2019.02.11-2019.02.17)理财产品发行总量2,593款,发行量较前一周上升;全市场理财产品各期限的预期年化收益率分别为:1周3.90%、2周3.95%、1个月4.20%、2个月4.07%、3个月4.32%、4个月4.38%、6个月4.38%、9个月4.48%、1年期4.42%。相较于前一周,1周、2周、1个月、2个月、6个月、9个月、1年期理财产品预期收益率下跌,3个月、4个月理财产品预期收益率上升。其中4个月理财产品收益率的涨幅最大,为21bps;1周理财产品收益率跌幅最大,为-27bps。

图表来源:兴业证券经济与金融研究院

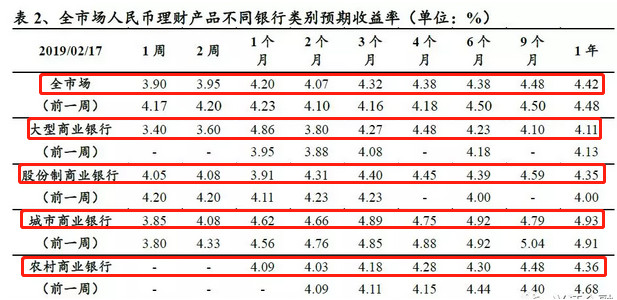

从兴证金融的统计来看,全市场人民币理财产品中,以2个月期限来看,城商行预期收益率最高,为4.66%;其次是股份行、农商行、大型商业银行,预期收益率分别是4.31%、4.09%和3.8%。不过期限越短的产品,城商行、大型商业银行预期收益率会偏高。

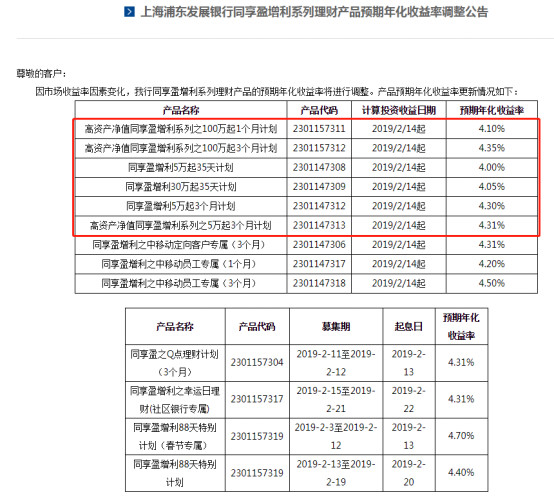

从数家股份行近期公布的产品预期收益率来看,均在4%~4.5%;起售金额一般在5万元以上,期限在3个月及以上;部分春节或年关专属理财产品的收益率会比平时高出1~4个BP。

图片来源:浦发银行官网

“银行理财市场中发行量占比最大的为城商行、农商行和国有银行。国有银行的理财产品发行能力最强,而城商行和农商行虽然发行只数多,但募集规模相对较小。” 融360大数据研究院金融分析师杨慧敏告诉记者,城商行中预期收益率偏高的产品一般发行量较低。

流动性创新存款产品,受稳健投资者欢迎

在多家银行的走访中,记者发现,20万元起售的记账式大额存单仍是营业网点的热销存款产品。

“三年期大额存单收益率4.18%,按月付息,20万元大额存单到期利息2.508万元。”浙商银行上海陆家嘴支行的理财经理告诉记者,相比结构性存款,在收益率上更有竞争优势的大额存单和部分起售点更低的存款产品受到稳健型投资者群体的欢迎。

央行数据显示,截至2018年末,中资银行结构性存款规模同比大幅增长至9.61万亿元,在去年8月末规模一度突破10万亿元,不过从去年第四季度开始有所回落,全年规模较去年9月末最高点收缩逾5000亿元。存量规模缩水,而数家股份行的该类产品收益率也均低于同期限的净值型理财产品。

中金固定收益分析员陈健恒认为,大额存单原本是试点推进利率市场化的“正规军”,但在实践中其流动性和利率市场化程度都远不及预期,才使得“逃”过利率上限约束的“假结构”性存款代替大额存单,保本理财揽储的行为;预计2019年主要负债来源成本稳中有降的背景下,结构性存款增长空间有限。

与此同时,记者了解到,在资管新规背景下,尽管银行净值型产品发行量、存续量在快速上升,但在银行社区网点尤其是三四线及县乡地域网点里,保本保息的各类存款产品仍然非常有竞争力;部分银行也积极创新产品流动性设计去获客揽存。比如上述浙商银行陆家嘴支行网点里,记者看到一款“升利加”存款产品,期限在1年、2年、3年,当年综合年化收益率在4%~4.4%,存满3个月后即可分别提取本金的80%~100%。

此外,记者发现,近来已有多家银行推出创新理财工具——支持该行用户的部分理财产品、大额存单在行内平台转让,为持有该行理财产品的用户提供流动性交易市场和更多投资渠道。从各家银行的手机APP来看,目前已至少有浙商银行、招商银行、浦发银行、宁波银行以及兴业银行等推出银行理财产品转让功能。

图片来源:兴业银行手机银行APP

此前,券商中国记者曾有报道,这类理财转让方式主要有线上可在网银、手机银行、直销银行等平台理财产品转让区(或获取流动资金区)转让与受让;转让人在银行柜面签订转让协议后,由银行牵头或者投资者自行寻找买方(也即受让人)这两种方式。

在定价机制上,要么是双方协议确定转让收益率,要么是持有人在线上平台设置转让价格由受让人先到先得,以及竞价转让这三种方式。同时,投资人在转让和受让中也应注意相关的风险提示,比如转让人要关注损失部分预期收益、网络系统风险等;受让人要关注信用风险、兑付延期风险等。

便捷挑选银行理财产品有哪些渠道?

不难判断,稳健型的银行理财产品,仍然是大多数追求省心、安全、收益稳定的投资人的偏好选择。投资人要挑选理财产品,除了结合自身持卡行、支付习惯等因素外,要挑选理财产品,往往希望有便捷的渠道,综合对比所买各家银行理财产品的预期收益率、产品安全性、起售金额和期限等等条件。

目前公开披露相关信息官网是中国理财网,是经中国银行业监督管理委员会同意建立的全国银行业理财产品信息披露网站,由中央国债登记结算有限责任公司设计、开发、运营、维护和管理。

此外,还有各家银行官网和手机银行,以及投顾机构兴业证券经济与金融研究院的周报数据、第三方机构融360大数据研究院的周月季度数据披露供参考。不过,值得注意的是,投资人在最终决定购买之前,需注意电话或实地核实产品的预期收益率、底层资产、期限、起售金额和售卖区域等相关信息。

比如,中国理财网披露数据显示,当前银行在售的保本浮动收益产品中,预期最低收益率排名最高的是朝阳银行的一款“鑫鑫*赢”第710期理财产品,预期最低收益率在4.7%;其次是九江农商行和锦州银行的两款产品,预期最低收益率在4.65%;几款产品的期限都在半年以上,起售金额都在5万元以上。

图片来源:全国银行业理财产品信息披露,2月19日

之所以参考预期最低收益率,是因为“银行在售理财产品,在预期收益率上有最高值~最低值区间,但作为保本型浮动收益产品,尤其是投资的资产类型为结构性投资类产品,即挂钩黄金期货和沪深300等,投资人以产品说明书的预期最低收益率更具有参考价值。”华夏银行一名资深理财经理向券商中国记者介绍。

如果以全国银行业理财产品信息披露的预期最高收益率来看,排名靠前的是东亚银行和华夏银行的几款产品,预期最高收益率甚至高达15%和7.79%。

图片来源:全国银行业理财产品信息披露,2月19日

可以看到,这款东亚“盈额宝A款”保本投资产品为东亚银行深圳分行专享。不过,记者向东亚银行深圳分行工作人员求证时,对方告知,当前在售的并没有这款产品。当前该行在深圳地区在售的最热的两款产品,一款为保险理财,预期收益率0.5%~7%,期限较短;另一款底层资产为投资亚洲国家基础设施债券和企业债券;预期收益率5.1%,两年以后可以随时支取,10万元起,人民币购买。

而这款慧盈系列产品,上述华夏银行人士告诉记者,其为华夏银行当前唯一在售的保本型理财产品。相比之下,在售的非保本浮动收益产品有更多可供选择。

(原标题:想不到,宽信用下保本保息的银行存款产品卖得好!挑理财产品有这些便捷渠道)