原标题:沪指站上3000点,已徘徊10个交易日,未来将选择什么方向?

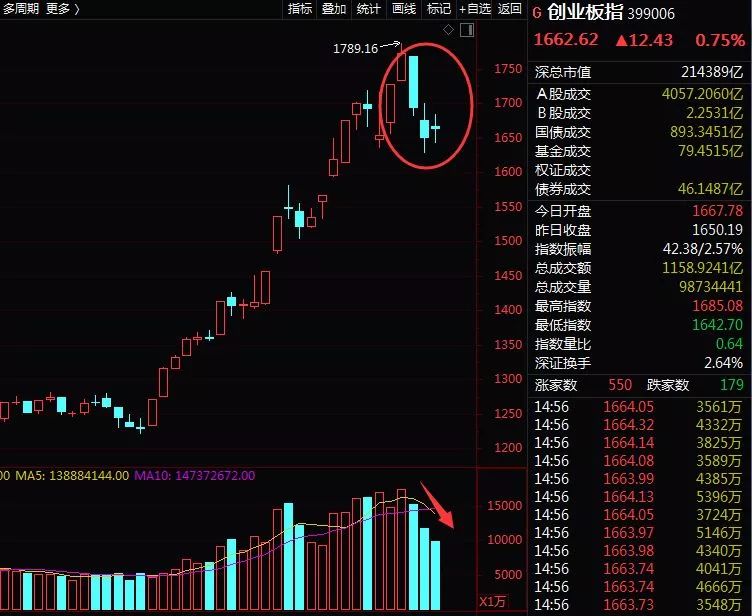

上周,A股迎来本轮行情的首次调整,沪指在3000点徘徊不定,创业板录得三连阴,特别在3月12日(周二)创下1789点高点后,迎来两次较大幅度的调整。

调整或还将持续,值得投资者注意的是,经过此次调整,A股市场已呈现五大变化:

一是创业板调整超预期,创业板指13日大跌4.49%,创5个月最大跌幅;

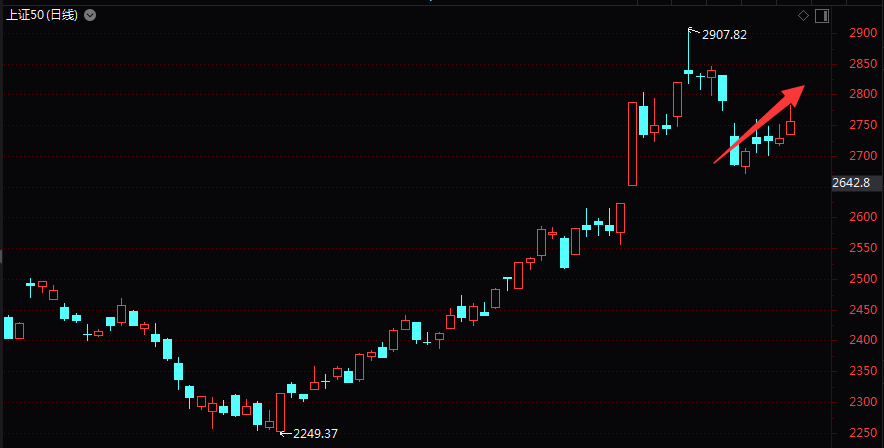

二是市场风格出现转换,以白马蓝筹为主的上证50再度强势;

三是北向资金净流入继续放缓,上周北向资金净流入仅12.85亿,与前几周上百亿的净流入规模不可同日而语;

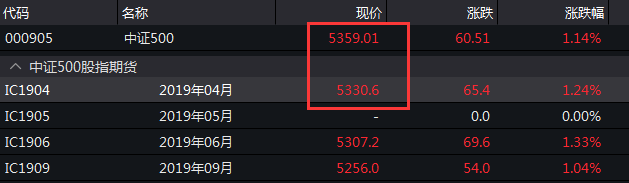

四是期指由升水转为贴水,3月12日,A股三大指数期货主力合约均创出了近期罕见的特殊情况:全部贴水!而3月8日沪指大跌百点时,主力合约还依然是升水状态;

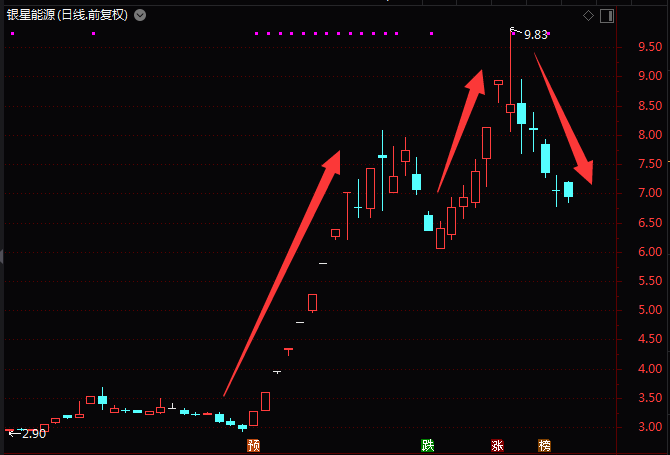

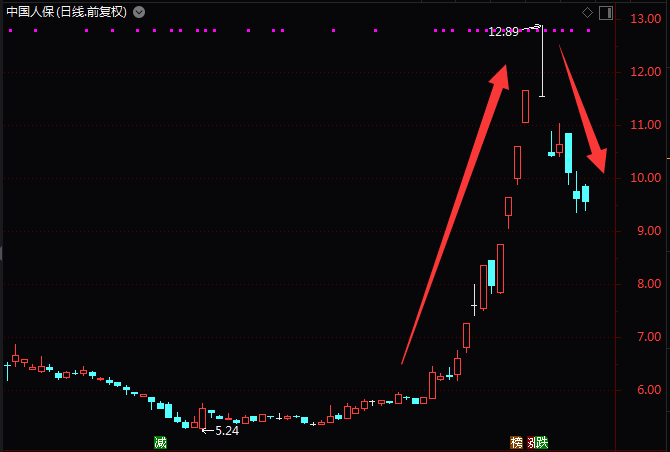

五是前期热门股出现大幅回调,刚刚拿下8个涨停板的东信和平、年内股价大涨逾2倍的大智慧、实现两波快速上涨的银星能源、银行板块大妖股紫金银行、被“唱空”的中国人保在上周均出现大跌。

变化一:创业板迎来大幅调整

创业板录得三连阴,特别在3月12日(周二)创下1789点高点后,迎来两次较大幅度的调整。

3月13日,创业板指大跌4.49%,创2018年10月13日以来5个月最大跌幅。

3月14日,创业板指下跌2.58%,盘中跌幅一度接近4%。

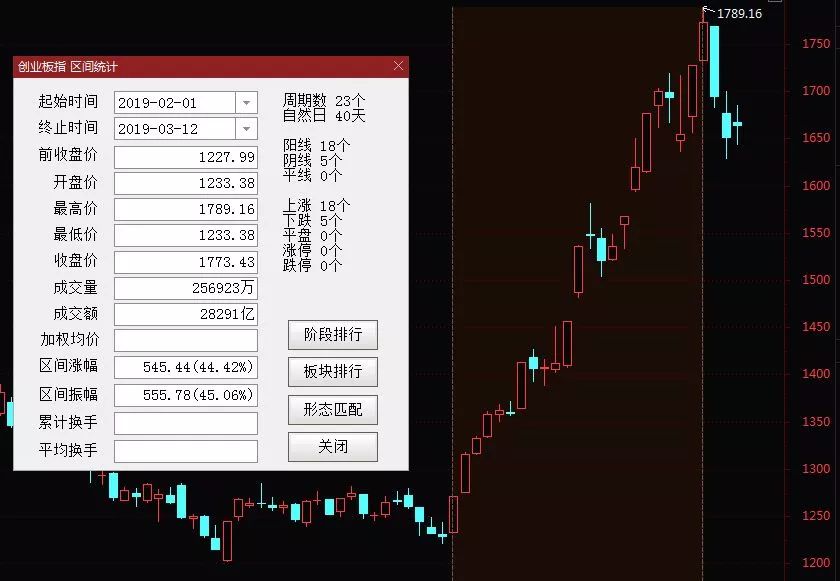

本轮行情的爆发,创业板充当了绝对领涨龙头。数据显示,2月1日-3月12日的23个交易日中,创业板指涨幅高达44.42%。

变化二:风格转换,上证50再度强势

数据显示,2月1日-3月12日期间,创业板指暴涨44.42%,而以白马股、蓝筹股为主的上证50指数涨幅近9.51%,不足10%,大大跑输创业板。

不过,值得投资者注意的是,自上周3月11日以来,市场风格出现轮转,上证50再度强势崛起,上证50周涨幅达2.61%,远高于创业板指0.49%的周涨幅。

从两市核心指数周涨幅来看,市场风格转换明显,涨幅靠前的均是上证380、上证50、沪深300等,而创业板综、创业300、创业板指涨幅则位居后三位。

变化三:北向资金净流入继续放缓

数据显示,3月11-15日,北向资金净流入12.85亿,环比下降23%。值得注意的是,在3月3日之前,北向资金周净流入几乎都在百亿规模以上,甚至单周超过200亿元。而如今只有10亿多的净流入规模。

而且,南向资金近两周出现净流入,而且净流入金额已然高于北向净流入金额。

从行业来看,食品饮料、电子表现净流出,非银金融、家电维持净流入;南下资金净流入31.13亿,环比下降58%,净流入较高的行业是银行、农林牧渔和轻工制造。

变化四:期指由升水转为贴水

3月12日,A股三大指数期货主力合约均创出了近期罕见的特殊情况:全部贴水!要知道,哪怕3月8日沪指大跌百点时,主力合约还依然是升水状态。

3月12日三大股指与助理合约

最新数据显示(3月17日),中证500期货主力合约仍处于贴水状态。

不过,在上证50的强势表现下,上证50期货主力合约则处于升水状态。

变化五:大批热门股集体回落

上周最大的行情变化在于,前期热门股出现大幅回调。

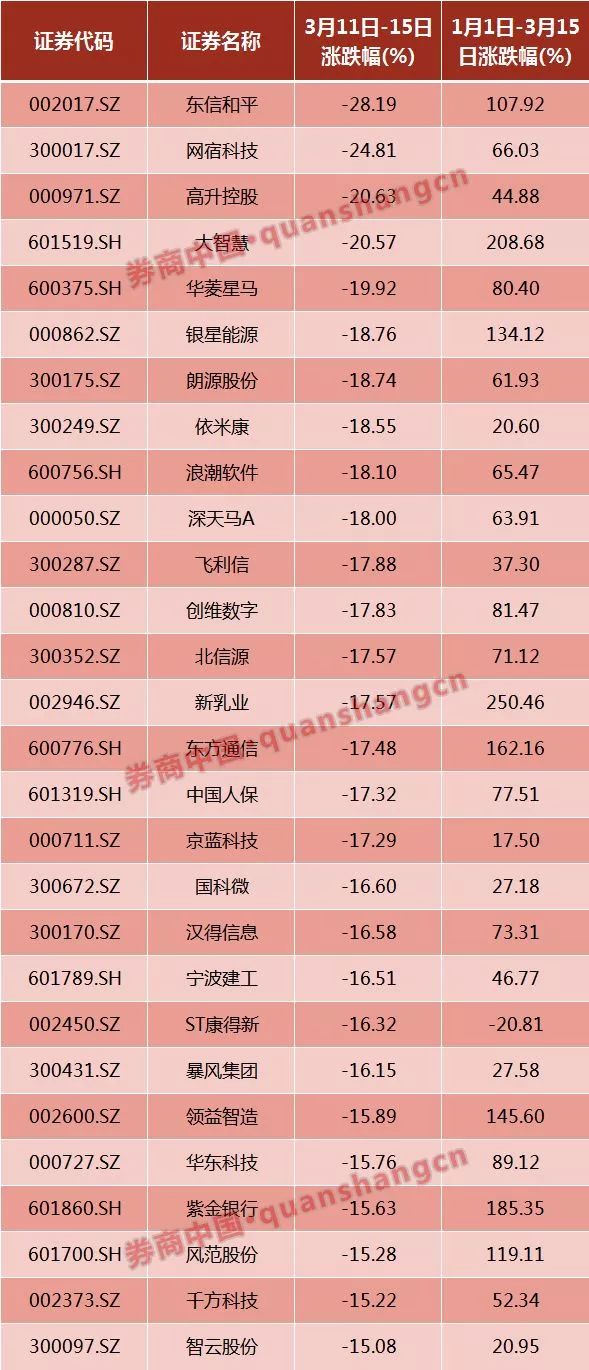

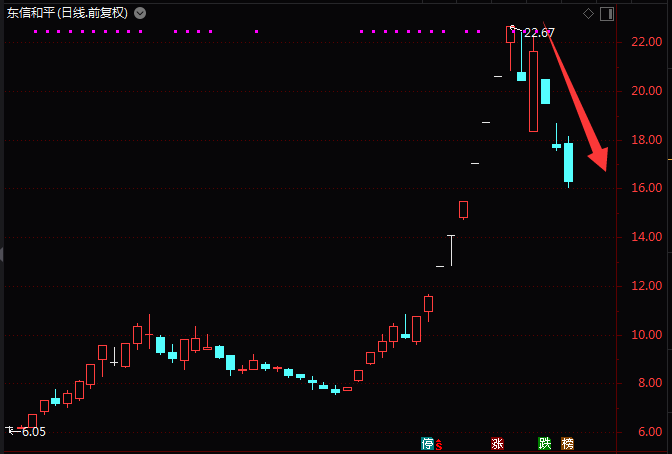

数据显示,上周跌幅超过15%的股票共有28只,其中跌幅跌幅超过20%的共有4只,分别是东信和平、网宿科技、高升控股、大智慧,跌幅分别是28.19%、24.81%、20.63%和20.57%。

刚刚拿下8个涨停板的东信和平,上周拿下跌幅冠军,下跌28.19%。

年内股价大涨逾2倍的大智慧,上周大跌20.63%。

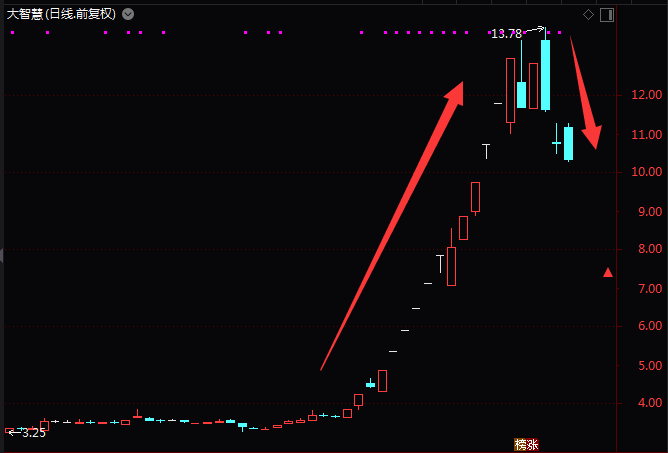

实现两波快速上涨的妖股银星能源,上周迎来五连阴,跌幅达18.76%。

银行板块大妖股——紫金银行上周大跌15.63%。

收到一份“唱空研报”的中国人保,上周大跌17.32%。

四大乐观信号不可忽视

国泰君安研报中提到,短期市场调整不改乐观判断,调整反而更有利于行情稳固展开。而且,资金方面,市场已经出现四大乐观信号:

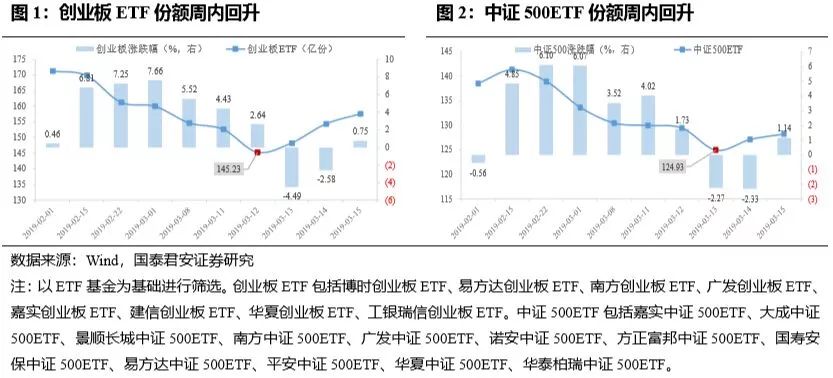

1、ETF份额周内出现回升,公募加仓

虽然年初以来创业板等ETF处于“边涨边卖”情形,但从3月12日和13日开始,份额出现增长,认购热情开始回升。此外,从公募持仓来看,粗略估算,公募开始加仓。

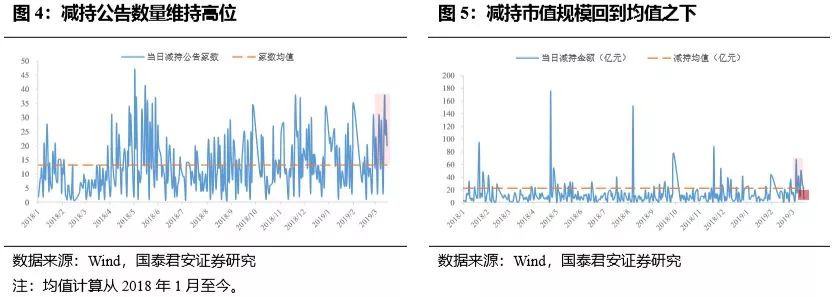

2、产业资本:仍属于正常波动

1)当前相较2018年5月、2018年8月的减持阶段性高点仍有距离;

2)在前期股权质押问题背景下,短期产业资本减持偏高情有可原;

3)产业资本在2008年10月、2014年4月均出现较为高额的减持,这反而是市场回暖的信号;

4)2013年6月,因钱荒带来的流动性紧张也导致了减持激增,流动性冲击的逻辑与当前的股权质押问题异曲同工。

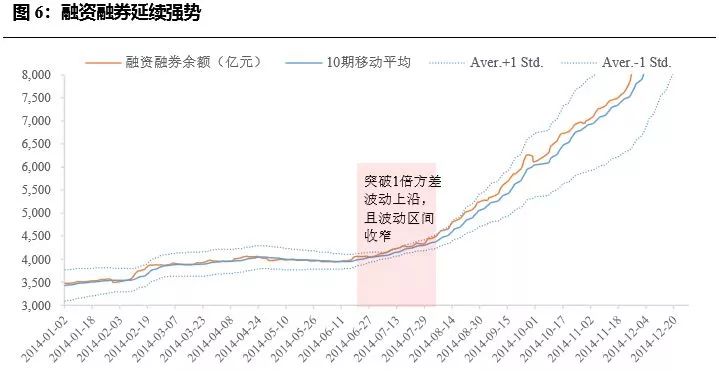

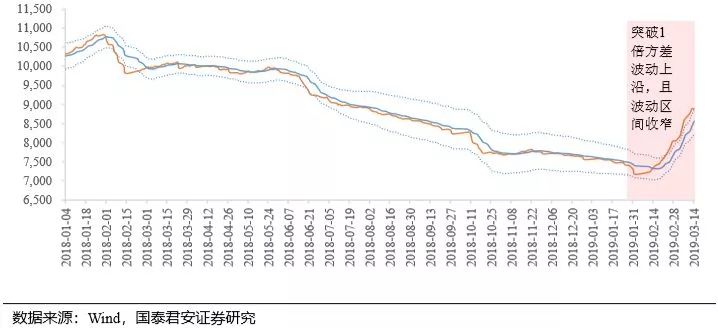

3、两融增长回落但仍处强势

上上周两融净流入达到589.30亿元,上周两融净流入为248.95亿元,虽然增速有所收敛,但两融增速仍处“均值+1倍标准差”上沿,整体仍显强势。

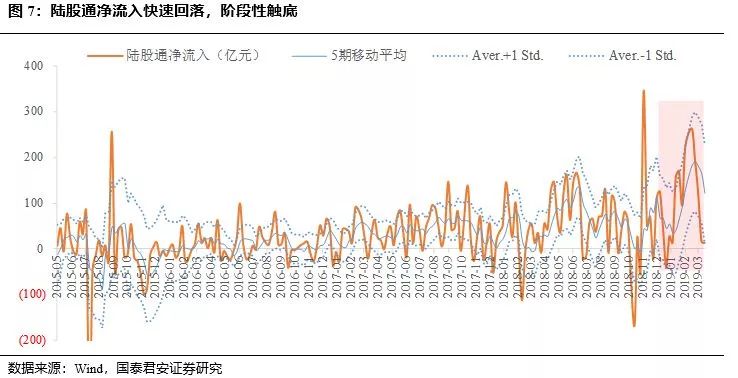

4、陆股通阶段性触底

外资整体流入虽放缓,但节奏上周三触底,上周四和上周五均大幅回升。

八大机构看后市,创业板将迎来第二波大机会?

中信证券:A股已从增量资金驱动切换至存量资金博弈阶段

A股已从增量资金驱动切换至存量资金博弈阶段,维持上证综指2800~3200点区间震荡分化的判断,业绩是最重要的支撑点。紧扣基本面,穿越分化期:自上而下关注基建、新能源汽车、医药三条产业链。对散户而言,A股短期财富效应减弱,私募未来进一步加仓的能力有限,同时外资流入A股速度短期可能放缓。

财报披露渐入高峰,A股盈利增速在2018Q4和2019Q1依然处于下行周期中。2019年以来全部A股2018/19年净利润一致预期累计已下调2.1%/2.5%。3月以来公布的宏观数据整体弱于预期,且对政策的依赖依然很高。而“两会”结束,政策全面兑现后,政策预期也将趋于理性,关注点将落在后续的政策执行和具体数据上。

国君策略:短期交易集中风险释放,行情上涨主逻辑未改

短期市场调整不改乐观判断,调整反而更有利于行情稳固展开。政策是本轮行情核心驱动,围绕此后续投资主线有二。

第一,发展直接融资、科创板和国际互联加速,外资定价和科创板定价仍是市场主线。市场预期监管的优化和完善将创造新的空间,社会资金有望大量涌入,其特点是偏向高风险特征的股票,包括科技类、券商类股票。第二,稳增长预期、大基建政策叠加低估值因素,周期板块或迎来表现机会。

安信策略:回归基本面,聚焦一季报

A股在快速的整体性估值修复之后,进一步上行需要在整固之后得到基本面的配合,而近期行情的主线将是一季报,同时3月社融、信贷及开工情况也将成为市场焦点。从目前数据看,春季开工数据平淡,企业盈利底部尚未到来,盈利改善推动的行情更可能是结构性的。短期来看,大多数必须消费品行业今年开年总体平稳,其相对估值依然具有一定修复空间,伴随消费促进政策不断落地催化,消费板块有望取得相对收益。中期来看,在转型升级背景和政策扶持趋势下,未来的市场行情主线依然将围绕“科创”展开。

海通策略:当前正值牛市孕育准备期,轮涨普涨回撤较大

①交易层面看,市场热度类似历史上牛市中后期,观测指标如指数月(周)涨幅、涨停股占比、换手率、融资交易占比、创业板成交占比、分级基金和新股溢价率。②资金层面看,年初至今增量资金整体温和,类似历史上牛市第一阶段,其中外资和杠杆资金上升较明显。市值继续增长需要场外资金持续入场,靠存量换手活跃和杠杆资金还不够。③目前是牛市第一阶段即孕育准备期,特征是轮涨普涨、回撤较大,保住收益是重点。牛市第二阶段即全面爆发期的信号是基本面见底,届时出现主导产业。

海通宏观姜超也表示,便宜才有好货,A股慢牛重启。反过来说,如果买便宜的东西,其实亏钱的概率就会小很多,甚至大概率是赚钱的。比如说,大家印象当中跑的最慢的银行股,其实长期持有下来的回报率并不算差。

华泰策略:中枢抬升,轮动加快

全年科技成长的主线没有改变,短期或轮动加快。盈利拐点未现的提估值行情潜在的风险因素包括:(1)宽信用趋势明朗,但斜率或保持稳定,难以形成对估值的单边拉伸;(2)“快牛”一定程度透支了估值提升的空间,与海外和历史可比时期相比,A股估值演绎或有限制;(3)资金面多空博弈,产业资本、北向资金有逆势属性。此外,美债美股走势、财报公布季等增加股票市场的不确定性。

光大策略:震荡期,重结构

A股震荡趋势将延续,一方面前两月经济数据并不乐观,另一方面,金融数据边际改善,政策逆周期调节仍然沿着“宽财政”的供给侧主线推进,短期适当增配滞涨的医药、金融等蓝筹板块、基建板块,中期布局有业绩支撑的科创股,网络安全、自主可控、AI等有望成为贯穿全年的主题。港股方面,由于短期内人民币汇率和A股波动可能继续困扰港股,预计大盘在急跌后将维持横盘整理。

天风策略:创业板大概率迎来第二波大机会

2019年A股市场的节奏将类似缩小版的2009年,市场有望从年初反弹到3月底,4-5月震荡调整,6月左右科创板开板,此后创业板大概率迎来第二波大机会,继续较大幅度跑赢主板。

2019年政策和盈利则大概率类似于2012年,信用扩张相对缓和,对应市场脉冲式估值抬升;非金融A股盈利增速Q1快速下行,Q3企稳,Q4由于基数原因回升。

广发策略:“新经济、新制造”行业迎配置良机

核心逻辑未破坏、核心矛盾未转移,看好“金融供给侧慢牛”。与“实体供给侧慢牛”一样,“金融供给侧慢牛”存在三点显著预期差:看重基本面变化而忽视贴现率驱动更强,认为是“大水牛”而忽视了风险偏好的影响更大,对金融供给侧改革的战略定位及持续性认识不足。

此前多次提示在盈利周期、流动性拐点、科创周期、监管周期“四位一体”的条件下本轮科技成长股的大底已经筑成,一季度成长风格显著领跑。监管升级使高风险成长股迎来休整期,建议配置“新基建+民企制造”受益的“新经济、新制造”行业:工程机械、重卡、电气设备等在“金融供改下”宽信用需求将率先受益,且逆周期盈利增长将在震荡期经受考验。