原标题:出人意料,美股惊魂大跌!A股今日将怎么走(附最全解读)

忽如一夜寒风来,股指期市全下挫。

3月22日,美股道指重挫460.19点,标普跌1.9%,创1月来最差表现,纳指跌2.5%。而早先收盘的英国富时100杀跌2.01%,法国CAC40下跌2.02%,德国DAX30下跌1.61%。

不仅欧美股市暴跌,原油、金属、非美货币等风险资产都在下跌,周五NYMEX原油期货收跌1.68%报58.97美元/桶,连跌两日,布油跌1.30%报收66.79美元/桶。只有贵金属、美元、美债等避险资产上涨。

美债收益率首次倒挂

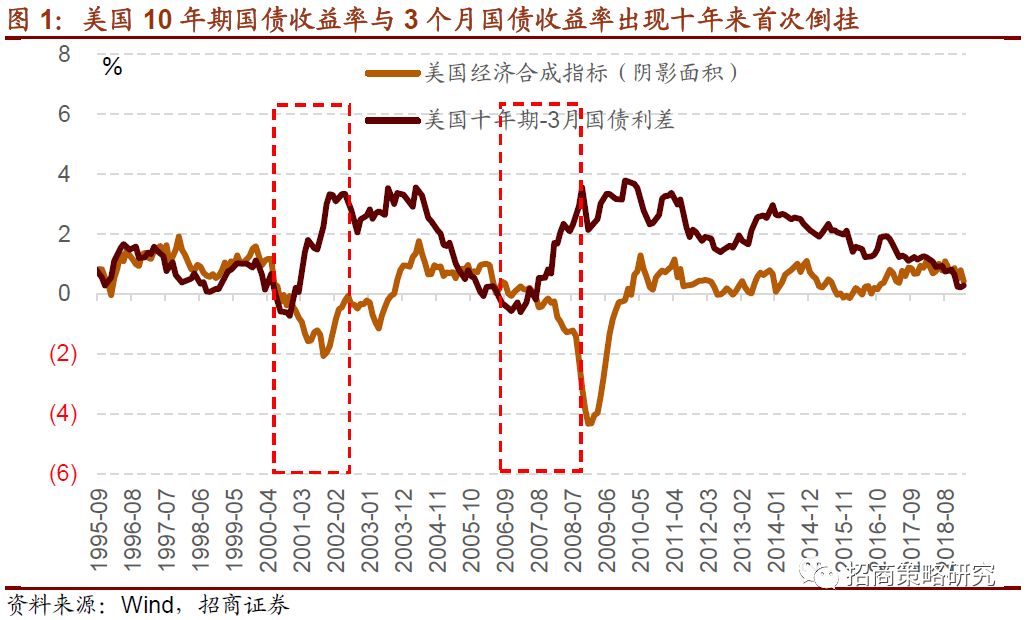

上周发生的最大的变化是,美债收益率十年减3月出现倒挂,也就是十年期国债收率减3月收率利差十年来首次转负。根据权威专家解释,这种信号出现是衰退出现的标志。所以往往会提示股票市场的风险。因此,上周五欧美股市、大宗商品均出现了明显调整。整个周末,资本市场都笼罩在阴影中。

2000年出现倒挂,美国经济陷入衰退,美股大跌,纳斯达克指数泡沫破裂。2006年7月开始出现倒挂,美国次贷危机,股市大跌。这种说法似乎相当有市场。但是,如果我们仔细看,1980年代以来,利率倒挂出现过三轮,每一轮,利率首次倒挂后首先迎来的并不是衰退,而是美联储货币政策的宽松。要么开启降息,要么停止加息,这次也不例外。而此后再次出现利差倒挂后,衰退就真的来临了。

招商证券认为,美债收益率倒挂基本宣告美联储紧缩周期结束,甚至不排除宽松周期开启。虽然预示衰退来临,但是从美国目前数据来看,只是从高位回落,远远谈不上衰退或者危机。在这样的环境下,美联储紧缩政策退出甚至开启宽松周期,有助于全球流动性宽裕。从历史来看,往往股票市场可能孕育大的机会,这有别于市场对于美债收益率倒挂的认识。

经济增长担忧

上周五美股再次大幅调整,其核心原因就是对经济增长的担忧导致市场风险偏好下降。招商证券指出,今年以来美国核心通胀总体平稳,通胀上行压力缓和。美联储3月议息会议释放的鸽派信号超预期,年内预期加息次数降至0次,受此影响,长期国债收益率快速下行以致10年期与3个月收益率倒挂。同时,美联储提到经济增长在一季度有所放缓,并下调了对2019年GDP增速的预期。而22日公布的美国3月PMI数据低于预期,较前期继续下滑,进一步加重了市场对经济放缓的担忧。在这样的情况下,海外市场避险情绪骤升,VIX指数在22日从13.6升至16.5,引发美股大幅调整。

经济下行压力下,美股风险和调整概率加大,但关键仍取决于企业盈利和经济下行节奏的变化。2019年美国经济放缓已成共识,美联储主席表示其对今年美国经济前景的预期依然正面积极,货币政策也会根据经济下行节奏灵活调整,当前来看,美国处于经济增速放缓期,远谈不上衰退。但如果企业的业绩出现超预期下滑或者美国经济下行幅度超过其他发达国家,则可能增大美股的调整压力。

对A股影响如何?

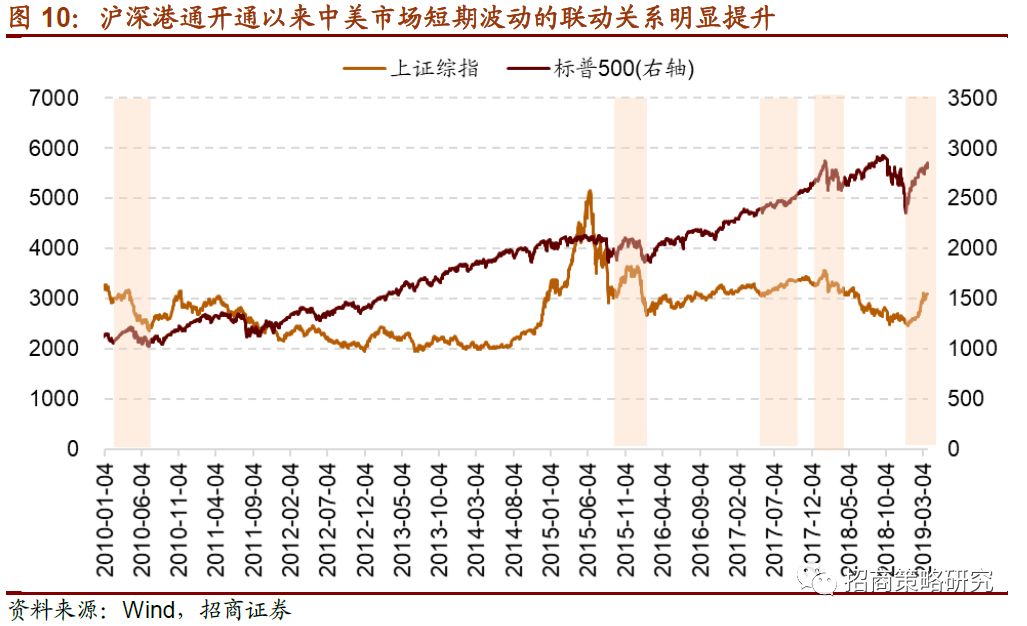

从长期趋势来看,中美股市指数走势的相关性并不高,上证综指和标普500两个指数自2008年以来的相关性约为0.3,主要因为股市的长期走势很大程度上取决于该国的经济周期,而中美两国经济周期的非同步性决定了股市表现的差异。

招商证券指出,我们也看到,2015年以后,两个市场收益率相关性的中枢呈上升趋势,短期波动的联动关系明显提升,一个重要的原因就是随着A股对外开放进程的推进,外资流入规模扩大,增强了中美股市的短期联动性,外资成为连接A股和美股最直接的纽带。

招商证券认为,从短期来看,海外市场风险偏好的变动以及美股调整都是造成北向资金波动的重要因素。从长期来看,目前我国仍处于资本市场对外开放深入、A股纳入国际市场指数不断推进的过程,这也是外资稳定流入、持续加仓的阶段,阶段性的调整不改外资长期流入趋势。对外资投资限制放宽、投资额度提高等都有利于提高对外资的吸引力;且6月前后MSCI将实施提高A股纳入比例的第一步,同时,A股将纳入富时罗素指数,会带来跟踪指数资金进行配置,从经验来看,在5月前后外资有望再次放量流入。

天风证券也认为,短期来看,在未来美股走弱的一个阶段里面,外资流出对国内消费白马的影响需要密切关注。倘若市场果真如我们所判断的,国内消费白马由于美股走弱、外资流出导致了一个阶段的下跌,那么在美股和外资最恐慌、VIX指数高位的时候,去抄底消费白马,性价比会非常高,因为长期来看,还会有更多外资要进来,对白马股估值体系的重建仍然在路上。

长期来看,天风证券指出,美股下跌背后,对A股的影响,应当从两个维度考虑,一是经济方面,二是货币政策方面。

首先,经济层面。全球经济增长的预期从春节开始,加速下调,欧洲、大洋洲、南亚、再到美国。在此过程中,其对中国出口的冲击是最大变量。虽然宏观层面从量化的角度难以定量分析,但是定性来看,微观层面企业盈利尤其是与经济周期关系较大的板块,企稳难度在加大。企业盈利可能在Q4会因为价格(PPI)基数的原因而反弹,但“量”(实际GDP)的因素未必能够起来,最终使得企业盈利的走势与12年非常像——Q4反弹后回落或走平而非持续上行。

其次,是货币政策层面。近期,随着美国名义经济增长预期的快速回落,美债收益率拐头向下,中美利差再次回到70-70Bp的水平,从而打开了中国货币政策的空间。

安信证券指出,A股市场在过去三周持续呈现震荡行情,这体现了场内外投资者在快速大涨之后的纠结。多数机构投资者目前仓位较高,预期短期会有调整,同时中期市场趋势依然向上,往往不愿此时选择降低仓位,另外一部分低仓位的机构投资者则表示如果市场不出现大级别的调整,不愿意加仓。

A股在快速的整体性估值修复之后,进入了震荡阶段,这反映了市场的纠结,打破当前僵局很可能需要新的重要催化出现,关键变量是流动性预期及风险偏好。短期需要关注美股下跌风险。短期需要收缩战线,聚焦一季度业绩有望超预期高增长的优质公司,行业上重点关注食品饮料、医药、旅游、零售、通信、传媒、地产等,主题上重点关注氢燃料新能源汽车、上海自贸区、长三角一体化等。