中国财富网讯(解方)4月3日,第133次朗润·格致论坛暨国际货币基金组织(IMF)新书《中国债券市场的未来》发布会在北京大学国家发展研究院(北大国发院)举行。出席活动的中外专家学者对中国债券市场的现状和未来发展展开探讨。

北大国发院副院长黄益平教授指出,作为金融基础设施的重要组成部分,中国债券市场的发展对我国实现利率自由化和人民币国际化均具有重要意义。“推动人民币国际化的第一步就是要让别人来持有人民币计价的资产,” 他强调,债券市场具备良好的流动性就是前提之一。

北大国发院副院长黄益平教授发言。(北大国发院供图)

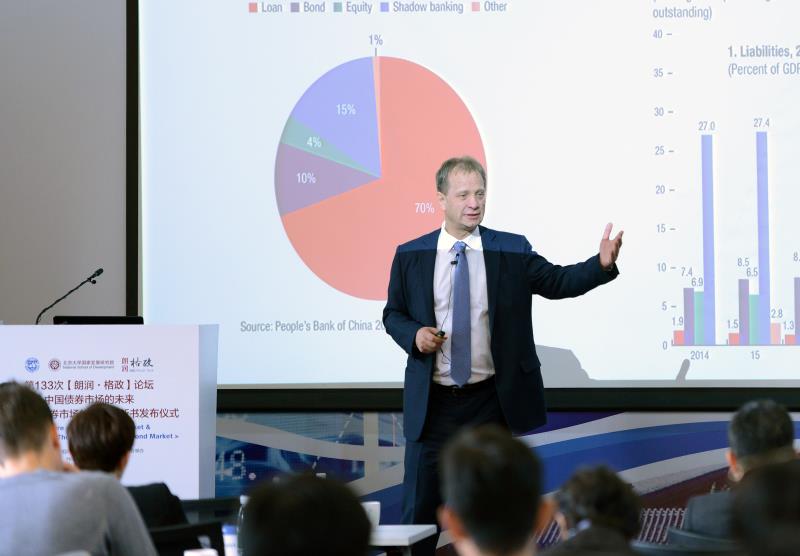

作为新书作者之一,IMF经济学家、北大国发院研究教授席睿德(Alfred Schipke)指出,当前正值中国国债和政策性银行债券被纳入全球主流指数。“这对中国金融市场来说是一个具有里程碑意义的事件,” 他说。

IMF经济学家、北大国发院研究教授席睿德发言。(北大国发院供图)

席睿德认为,中国金融体系目前存在两个显著特征。第一是中国金融体系是一个以银行为中心的金融体系。 “中国公司通过发债来融资的比例很低,这一点与发达国家不同,” 他说。

第二个特征是相对封闭。席睿德指出,改革开放四十年让中国的贸易和产品与世界融合,但中国金融体系却尚未纳入世界版图。“中国债券市场的外资持有比例甚至低于印度,” 他说。

但他预测,中国资本市场尤其是债券市场的地位将在未来十年显著提升。“银行在中国金融体系的比重将会下降,” 席睿德说,“更多资金将通过债券或其他证券流入实体经济”。

席睿德还援引IMF研究指出,随着人民币与世界其他货币关联性的增强,以人民币计价的资产特别是人民币债券也将会被越来越多的外国投资者所持有。“我对中国债券市场的发展前景感到乐观,” 他说。

同为新书作者之一,IMF驻华代表张龙梅博士着重分析了中国信用债市场的现状。她援引IMF研究指出,中国95%的信用债评级都在2A以上,而美国获此评级的信用债比例仅为6%。

IMF驻华代表张龙梅发言。(北大国发院供图)

张龙梅认为造成这一现象的原因有两个。一是国内的发债门槛过高。“比如如果一家企业想发行中期票据,则其必须获得2A以上的评级,这与其他国家的情况形成反差” 她说。

另一更重要的原因是政府的隐形担保。“官方评级可能夸大了企业的财务状况,” 张龙梅说。她进一步引用IMF数据指出,央企债券的利率普遍比基准利率高出50个基点,地方国企高出100个基点,而非国有企业则要高出200个基点。“这是因为国企的财务状况更好,还是因为存在隐形担保?” 张龙梅说。

谈及中国债券市场的对外开放,张龙梅预测,此次人民币债券被纳入彭博巴克莱指数将为中国债市带来约1200亿美元的外资流入。“这次纳入不仅可以促进人民币的国际化进程,也会为‘一带一路’项目拓宽融资渠道,” 她说。

鉴于该指数此次并未纳入中国的信用债券,张龙梅指出,如果想提升外国投资者对中国信用债券的投资意愿,还需在流动性、税收、债券评级以及定价等方面做出改进。

方达律师事务所合伙人陈已昕则从法律角度对中国债券市场的发展提出建议。她指出,国内有关债券发行的合同条款对投资人的保护不足。“有些债券发行合同只有不足10页纸,对投资人的保护力度很弱,” 陈已昕说,“而在国际市场上,律师会要求高收益的发行人提供更多保护条款,以保障投资人的合法权益”。

方达律师事务所合伙人陈已昕发言。(北大国发院供图)

陈已昕还认为,国内司法对投资者的保护力度也有待加强。“发生违约时,投资人往往无法进行集体诉讼,只能分别提起诉讼,导致不同案件所获得的司法救济差距明显,” 她说。

陈已昕指出,想要进一步提升国外投资者投资中国债券市场的热情,除了要搭建好制度框架,还需要更多细致且操作性强的法律规则出台。

中国银行投资银行与资产管理部债券承销业务主管李彦杰也对中国债券市场的发展给出自己的建议。

中国银行投资银行与资产管理部债券承销业务主管李彦杰发言。(北大国发院供图)

李彦杰指出,中国债券市场发展至今对实体经济融资和降低企业融资成本发挥了巨大作用。“现在债券市场的利率非常之低,比银行的贷款利率还要低,” 他说,“债券市场对降低企业融资成本的功劳很大”。

李彦杰认为,随着中国国债和政策性银行债券被纳入彭博巴克莱指数,未来五年会有更多种类的人民币债券被纳入不同的国际主流指数之中。

但他同时指出,若想吸引外国投资者投资国内信用债,则还需要提升信用债的安全性和流动性。

为提升中国债券市场的国际化水平,李彦杰提出五方面建议:第一是进一步完善国内债券市场的基础工作,包括境内外监管的融合、境内交易所市场和银行间市场的融合,以及境内外金融基础设施的互联互通;第二是继续推进境外机构在国内债券市场发行熊猫债,并积极引进境外优质发行人;第三是进一步提升国内评级机构的评级质量和国际认可度;第四是进一步完善债券二级市场,完善做市商制度,提高各类债券流动性,提升市场的价格发现能力;第五是继续探索建立多层次的债券市场,真正满足实体经济需要。