中国财富网讯(毛超)4月13日,摩根士丹利资本国际公司(MSCI,也被称为眀晟)在其网站宣布,将延迟MSCI全中国指数(MSCI All China Indexes)转换为MSCI中国全股票指数(MSCI China All Share Indexes)的截止日期,由原先定的2019年6月1日推迟至11月26日。

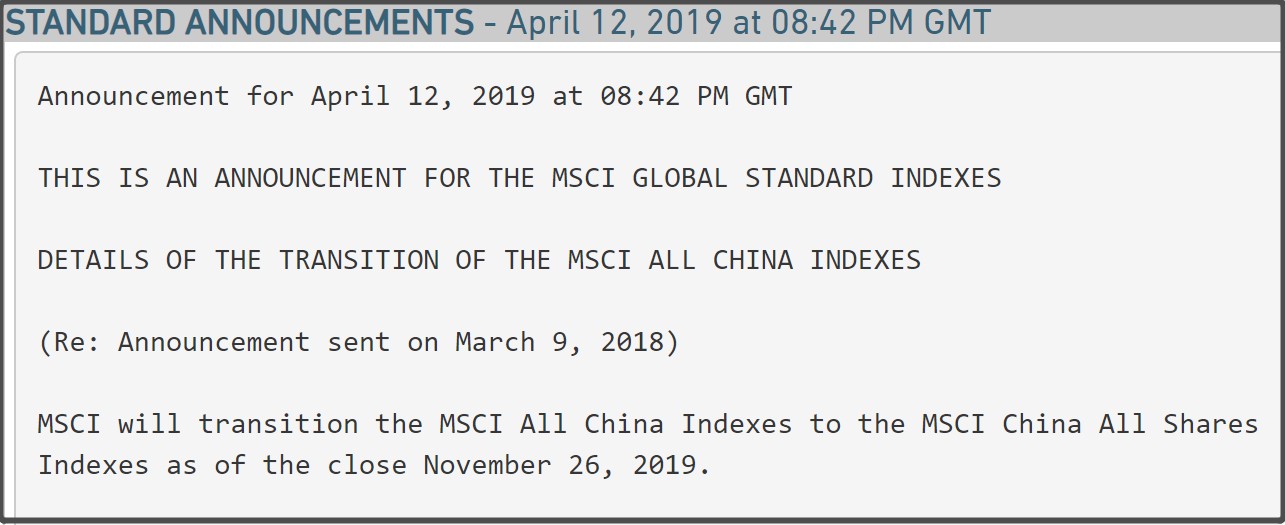

MSCI延迟A股指数转换的通知。 来源:MSCI网站

据了解,早在2018年3月9日,MSCI发布通知表示,将于2019年6月1日,对前述两种指数进行转换。而两种指数之间的差异,源于指数编制方式不同,造成其组成和权重都发生了相应的变化。

据MSCI亚太区研究主管、董事总经理谢征傧接受上海证券报采访表示,因为两个产品在投资定位上有些重叠性,MSCI决定停止旧的MSCI All China指数产品。延迟推行的原因是让目前还在使用旧指数产品的投资者有足够的时间转换到新指数产品来。

据中国证券报引援MSCI关于延迟转换解答指出,此次推迟转换,不会影响MSCI提升A股纳入因子的实施节奏。

延迟转换对市场影响不大

前海开源基金首席基金学家杨德龙对中国财富网表示,MSCI指数是很多国际对冲基金以及指数基金跟踪的指数,MSCI推迟两类中国指数转换,主要是为了方便跟踪指数的投资者适应转换操作,也是充分征求市场意见后实施的结果。

“转换的推迟,不会影响MSCI提升A股纳入因子实施节奏,相反,对于A股国际化还会有更多的(利好)预期。”巨丰投顾投顾总监郭一鸣对中国财富网表示。

益学投资金融研究院院长张翠霞则认为,延迟MSCI两种中国指数之间的转换,对于A股市场属于中性略显偏空的消息,但总体影响有限、力度可控。

A国际化步伐不断推进

杨德龙进表示,MSCI提升A股纳入因子的实施节奏没有受到影响,延迟转换对A股市场也不会产生大的影响。MSCI仍然会按计划将A股从现在5%的纳入因子提到20%,预计未来会进一步提高,为A股市场带来更多增量资金。

据了解,早在3月1日,MSCI公布扩大A股市场纳入因子,把A股在其新兴市场指数的纳入因子由5%提升至20%。MSCI亚太研究部主管谢征傧曾表示,MSCI每提升5%的因子纳入A股,将带来约220亿美元的资金。A股纳入比例从5%提高到20%,将带来的潜在资金增量约为660亿美元。

郭一鸣指出,2019年是A股国际化的加速年,除了MSCI,富时罗素和标普道琼斯的相关指数也将分别在6月份和9月份启动纳入A股的程序,国际化步伐的整体预期将对A股形成向好推动。

博星证券研究所所长、首席投资顾问邢星对中国财富网表示表示,A股现在估值处于历史低位阶段,随着资本市场改革开放,经济发展稳定向好,外资在国内投资地位的提升,中国投资环境对国际资本的引力也将越来越大。

外资流入A股趋势减缓

市场上最为关心的是MSCI纳入A股生变,导致外资进入A股市场的步伐减缓,3月以来以陆股通为代表的外资资金呈现净流出现象引发了市场的不安。

郭一鸣表示,预计近期北向资金将重新开始连续流入A股市场。“这个资金(北向资金)的聪明和理性还是值得认可。3000点之前,大幅持续流入,此后首次流出后开始分化,并且高抛低吸,阶段操作,而且资金额度开始缩减。下一次资金持续集中净流入之际,将会是指数再创新高之时。”

据Wind统计,陆股通开通以来至2019年4月12日,北向资金累计净流入A股7586.78亿元,维持持续净流入。而近期北向资金流入A股的速度有所减缓,近一个月以来北向资金净流出84.92亿元,创近6个月以来单周最大净流出额。

沪港通资金流向情况。 来源:Wind

从个股来看,北向资金主要流出的股票为五粮液、贵州茅台、伊利股份和美的集团等,分别流出98.32亿元、19.91亿元、17.41亿元和16.64亿元;与此同时,中国平安、招商银行和平安银行等个股仍然获得北向资金的净流入,分别流入65.92亿元、32.66亿元和10.42亿元。

3月12日-4月12日北向资金流向个股情况。来源:Wind

光大证券谢超团队指出,从投资策略上看,以北向资金为代表的外资更关注个股基本面,波段交易并非外资的主要投资风格,外资更偏好通过长期持有“核心资产”的策略。

对于未来A股走势,张翠霞表示,A股市场将按照既定的上升趋势格局,进行震荡、盘升。近期股市小周期存在调整需求,但调整幅度和周期都不太大、太久,并且也不会发生系统性杀跌风险。